Στις 29 Σεπτεμβρίου του 2017 θα επισκεφθεί την Αθήνα η C. Lagarde η επικεφαλής του ΔΝΤ.

Στις 11 Σεπτεμβρίου έρχονται τα τεχνικά κλιμάκια και 18 Οκτωβρίου του 2017 θα έρθουν στην Αθήνα οι επίσημοι θεσμοί και όχι 7 ή 9 Οκτωβρίου όπως αρχικώς είχε λεχθεί καθώς οι εκπρόσωποι του ΔΝΤ αλλά και των θεσμών γενικότερα θα βρεθούν στο ετήσιο διεθνές συνέδριο του Ταμείου και της World Bank που διεξάγεται στις 13 με 15 Οκτωβρίου του 2017 στην Ουάσινγκτον.

Τα τεχνικά κλιμάκια θα έρθουν μετά την Διεθνή Έκθεση Θεσσαλονίκης, στις 11 Σεπτεμβρίου του 2017.

Στις 29 Σεπτεμβρίου του 2017 θα επισκεφθεί την Αθήνα η C. Lagarde η επικεφαλής του ΔΝΤ.

Οι επίσημοι θεσμοί ενώ ήταν αρχικά προγραμματισμένο να έρθουν 7 ή 9 Οκτωβρίου τελικώς θα έρθουν στην Ελλάδα μετά το ετήσιο συνέδριο του ΔΝΤ.

Αυτό πρακτικά σημαίνει ότι η 3η αξιολόγηση δεν μπορεί να ολοκληρωθεί 6 Νοεμβρίου αλλά μετατίθεται για 4 Δεκεμβρίου και εφόσον δεν υπάρξουν εμπλοκές…λόγω ΔΝΤ.

Η ελληνική κυβέρνηση επειδή θέλει να ξαναβγεί στις αγορές θα επιδιώξει να επισπεύσει το κλείσιμο της 3ης αξιολόγησης.

Στόχος είναι το Eurogroup στις 4 Δεκεμβρίου του 2017 να επικυρώσει την συμφωνία αλλά ο στόχος αυτός φαντάζει ακραία αισιόδοξος με βάση το κακό ελληνικό προηγούμενο της 2ης αξιολόγησης που χρειάστηκαν 14-15 μήνες για να ολοκληρωθεί.

Πως συνδέουν τα ANFA και τα NPLs με το χρέος

Να διασφαλίσουν ότι η Ελλάδα θα συνεχίσει τις μεταρρυθμίσεις και μετά το τέλος του τρίτου προγράμματος (Αύγουστος 2018) θέλουν οι δανειστές με τα μέτρα ελάφρυνσης του χρέους που βρίσκονται ακόμη υπό διαπραγμάτευση και θα ξεκαθαρίσουν μετά τις γερμανικές εκλογές.

Προκειμένου να διατηρήσουν την πίεση προς την Αθήνα εξετάζουν το εξής σενάριο:

Να διασυνδεθούν οι μεταρρυθμίσεις με τα μέτρα ελάφρυνσης του χρέους.

Πιο συγκεκριμένα, εάν δηλαδή, η Ελλάδα δεν εφαρμόζει το πρόγραμμα μεταρρυθμίσεων να μην επωφελείται από τα μακροπρόθεσμα μέτρα ελάφρυνσης, τα οποία μεταξύ άλλων περιλαμβάνουν, αποπληρωμή δανείων ΔΝΤ, παρατάσεις, μετατροπή των επιτοκίων EFSF σε επιτόκια ESM, επιστροφή των κερδών της ΕΚΤ και των κεντρικών τραπεζών της ευρωζώνης από τα ελληνικά ομόλογα (SMPs, ANFAs).

Σύμφωνα με καλά πληροφορημένες πηγές σε πρώτη φάση οι δανειστές θα παίξουν με τα ANFAs & SMPs τα οποία θα απελευθερώνονται σταδιακά.

Για παράδειγμα υπάρχει σκέψη αν η Αθήνα υλοποιήσει την μεταρρύθμιση με την μείωση των κόκκινων δανείων NPLs στις τράπεζες τα κέρδη που απεκόμισαν οι κεντρικές τράπεζες του ευρωσυστήματος από τα ελληνικά ομόλογα το 2017 να δοθούν το 2018.

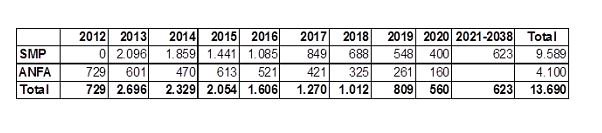

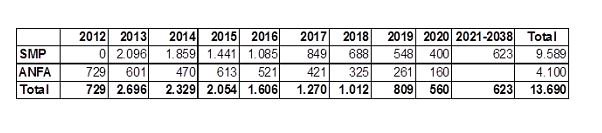

Πρόκειται για ένα ποσόν, το οποίο μαζί με τις εκκρεμούσες εισπράξεις από ANFAs και SMPs των δύο προηγουμένων ετών φτάνει τα 4,930 δισ. ευρώ.

Το 2013 ήταν η τελευταία χρονιά που η χώρα μπόρεσε να αποσπάσει ένα καλό κομμάτι από αυτά τα κέρδη πριν οι υπουργοί Οικονομικών της Ευρωζώνης σκληρύνουν τη στάση τους τοποθετώντας τον εξής «αστερίσκο»: επιστροφή κερδών μόνο μετά από συμφωνία της Αθήνας με τους πιστωτές.

Τον Ιούλιο του 2013 επεστράφησαν στην Ελλάδα κέρδη ύψους 2,696 δισ. ευρώ από το πρόγραμμα αγοράς ελληνικών ομολόγων της ΕΚΤ (Securities Market Program, SMP) ενώ από το 2014 και μετά ξεκίνησαν οι μικρές «ενέσεις» ρευστότητας λόγω των μεγάλων καθυστερήσεων που είχαμε στις διαπραγματεύσεις.

Ενώ για το 2014 είχαν εγγραφεί στον προϋπολογισμό έσοδα από ANFAs και SMPs 2,329 δισ. ευρώ, τελικά ήρθαν στα ταμεία μόλις 580 εκατ. ευρώ, ενώ το υπόλοιπο ποσόν από αυτά τα κέρδη ύψους 1,749 δισ. ευρώ παρέμεινε στα χαρτοφυλάκια των κεντρικών τραπεζών της ευρωζώνης.

Το ίδιο συνέβη και το 2015 που η χώρα βίωσε την πιο μεγάλη πιστωτική ασφυξία και με την κυβέρνηση να ψάχνει για «οξυγόνο» στα αποθεματικά των φορέων της γενικής κυβέρνησης για να μπορέσει να καλύψει τις υποχρεώσεις της.

Τα κεφάλαια που δικαιούται να λάβει η χώρα μας από αυτά τα κέρδη των ομολόγων ANFA φτάνουν τα 13,690 δισ. ευρώ έως και το 2038.

Πρόκειται για υπεραξίες από τίτλους που διέφυγαν το μεγάλο «κούρεμα» που συνέβη στα υπόλοιπα ομόλογα με το PSI+.

Η Ευρωπαϊκή Κεντρική Τράπεζα αγόρασε αυτούς τους τίτλους στο απόγειο της κρίσης χρέους στην ευρωζώνη στο πλαίσιο του προγράμματος SMP, μαζί με ιρλανδικά, ισπανικά, ιταλικά και πορτογαλικά ομόλογα.

Αυτά αποκτήθηκαν στη δευτερογενή αγορά σε τιμές 30%-40% χαμηλότερες της ονομαστικής τους αξίας.

Με την απόφαση του Eurogroup της 27ης Νοεμβρίου 2012 «άναψε» το «πράσινο φως» ώστε τα κέρδη που έβγαλαν οι κεντρικές τράπεζες της Ευρωζώνης και η ΕΚΤ από αυτά τα ομόλογα να επιστραφούν στην Ελλάδα.

Τα έσοδα από τα ANFAs και τα SMPs δεν προσμετρώνται στον στόχο του πρωτογενούς πλεονάσματος που προβλέπει το Μνημόνιο, ενώ έχει συμφωνηθεί να κατευθύνονται σε ειδικό λογαριασμό που διατηρείται στην Τράπεζα της Ελλάδος.

Η εκταμίευσή τους γίνεται αποκλειστικά και μόνο για την κάλυψη των χρηματοδοτικών αναγκών της χώρας και για κανέναν άλλο λόγο.

Μετά τον Αύγουστο του 2018, που εκπνέει το τρίτο Μνημόνιο, η Ελλάδα θα πρέπει να υποβάλει σχέδιο για την επιστροφή των χρημάτων από ANFAs και SMPs.

www.bankingnews.gr

Τα τεχνικά κλιμάκια θα έρθουν μετά την Διεθνή Έκθεση Θεσσαλονίκης, στις 11 Σεπτεμβρίου του 2017.

Στις 29 Σεπτεμβρίου του 2017 θα επισκεφθεί την Αθήνα η C. Lagarde η επικεφαλής του ΔΝΤ.

Οι επίσημοι θεσμοί ενώ ήταν αρχικά προγραμματισμένο να έρθουν 7 ή 9 Οκτωβρίου τελικώς θα έρθουν στην Ελλάδα μετά το ετήσιο συνέδριο του ΔΝΤ.

Αυτό πρακτικά σημαίνει ότι η 3η αξιολόγηση δεν μπορεί να ολοκληρωθεί 6 Νοεμβρίου αλλά μετατίθεται για 4 Δεκεμβρίου και εφόσον δεν υπάρξουν εμπλοκές…λόγω ΔΝΤ.

Η ελληνική κυβέρνηση επειδή θέλει να ξαναβγεί στις αγορές θα επιδιώξει να επισπεύσει το κλείσιμο της 3ης αξιολόγησης.

Στόχος είναι το Eurogroup στις 4 Δεκεμβρίου του 2017 να επικυρώσει την συμφωνία αλλά ο στόχος αυτός φαντάζει ακραία αισιόδοξος με βάση το κακό ελληνικό προηγούμενο της 2ης αξιολόγησης που χρειάστηκαν 14-15 μήνες για να ολοκληρωθεί.

Πως συνδέουν τα ANFA και τα NPLs με το χρέος

Να διασφαλίσουν ότι η Ελλάδα θα συνεχίσει τις μεταρρυθμίσεις και μετά το τέλος του τρίτου προγράμματος (Αύγουστος 2018) θέλουν οι δανειστές με τα μέτρα ελάφρυνσης του χρέους που βρίσκονται ακόμη υπό διαπραγμάτευση και θα ξεκαθαρίσουν μετά τις γερμανικές εκλογές.

Προκειμένου να διατηρήσουν την πίεση προς την Αθήνα εξετάζουν το εξής σενάριο:

Να διασυνδεθούν οι μεταρρυθμίσεις με τα μέτρα ελάφρυνσης του χρέους.

Πιο συγκεκριμένα, εάν δηλαδή, η Ελλάδα δεν εφαρμόζει το πρόγραμμα μεταρρυθμίσεων να μην επωφελείται από τα μακροπρόθεσμα μέτρα ελάφρυνσης, τα οποία μεταξύ άλλων περιλαμβάνουν, αποπληρωμή δανείων ΔΝΤ, παρατάσεις, μετατροπή των επιτοκίων EFSF σε επιτόκια ESM, επιστροφή των κερδών της ΕΚΤ και των κεντρικών τραπεζών της ευρωζώνης από τα ελληνικά ομόλογα (SMPs, ANFAs).

Σύμφωνα με καλά πληροφορημένες πηγές σε πρώτη φάση οι δανειστές θα παίξουν με τα ANFAs & SMPs τα οποία θα απελευθερώνονται σταδιακά.

Για παράδειγμα υπάρχει σκέψη αν η Αθήνα υλοποιήσει την μεταρρύθμιση με την μείωση των κόκκινων δανείων NPLs στις τράπεζες τα κέρδη που απεκόμισαν οι κεντρικές τράπεζες του ευρωσυστήματος από τα ελληνικά ομόλογα το 2017 να δοθούν το 2018.

Πρόκειται για ένα ποσόν, το οποίο μαζί με τις εκκρεμούσες εισπράξεις από ANFAs και SMPs των δύο προηγουμένων ετών φτάνει τα 4,930 δισ. ευρώ.

Το 2013 ήταν η τελευταία χρονιά που η χώρα μπόρεσε να αποσπάσει ένα καλό κομμάτι από αυτά τα κέρδη πριν οι υπουργοί Οικονομικών της Ευρωζώνης σκληρύνουν τη στάση τους τοποθετώντας τον εξής «αστερίσκο»: επιστροφή κερδών μόνο μετά από συμφωνία της Αθήνας με τους πιστωτές.

Τον Ιούλιο του 2013 επεστράφησαν στην Ελλάδα κέρδη ύψους 2,696 δισ. ευρώ από το πρόγραμμα αγοράς ελληνικών ομολόγων της ΕΚΤ (Securities Market Program, SMP) ενώ από το 2014 και μετά ξεκίνησαν οι μικρές «ενέσεις» ρευστότητας λόγω των μεγάλων καθυστερήσεων που είχαμε στις διαπραγματεύσεις.

Ενώ για το 2014 είχαν εγγραφεί στον προϋπολογισμό έσοδα από ANFAs και SMPs 2,329 δισ. ευρώ, τελικά ήρθαν στα ταμεία μόλις 580 εκατ. ευρώ, ενώ το υπόλοιπο ποσόν από αυτά τα κέρδη ύψους 1,749 δισ. ευρώ παρέμεινε στα χαρτοφυλάκια των κεντρικών τραπεζών της ευρωζώνης.

Το ίδιο συνέβη και το 2015 που η χώρα βίωσε την πιο μεγάλη πιστωτική ασφυξία και με την κυβέρνηση να ψάχνει για «οξυγόνο» στα αποθεματικά των φορέων της γενικής κυβέρνησης για να μπορέσει να καλύψει τις υποχρεώσεις της.

Τα κεφάλαια που δικαιούται να λάβει η χώρα μας από αυτά τα κέρδη των ομολόγων ANFA φτάνουν τα 13,690 δισ. ευρώ έως και το 2038.

Πρόκειται για υπεραξίες από τίτλους που διέφυγαν το μεγάλο «κούρεμα» που συνέβη στα υπόλοιπα ομόλογα με το PSI+.

Η Ευρωπαϊκή Κεντρική Τράπεζα αγόρασε αυτούς τους τίτλους στο απόγειο της κρίσης χρέους στην ευρωζώνη στο πλαίσιο του προγράμματος SMP, μαζί με ιρλανδικά, ισπανικά, ιταλικά και πορτογαλικά ομόλογα.

Αυτά αποκτήθηκαν στη δευτερογενή αγορά σε τιμές 30%-40% χαμηλότερες της ονομαστικής τους αξίας.

Με την απόφαση του Eurogroup της 27ης Νοεμβρίου 2012 «άναψε» το «πράσινο φως» ώστε τα κέρδη που έβγαλαν οι κεντρικές τράπεζες της Ευρωζώνης και η ΕΚΤ από αυτά τα ομόλογα να επιστραφούν στην Ελλάδα.

Τα έσοδα από τα ANFAs και τα SMPs δεν προσμετρώνται στον στόχο του πρωτογενούς πλεονάσματος που προβλέπει το Μνημόνιο, ενώ έχει συμφωνηθεί να κατευθύνονται σε ειδικό λογαριασμό που διατηρείται στην Τράπεζα της Ελλάδος.

Η εκταμίευσή τους γίνεται αποκλειστικά και μόνο για την κάλυψη των χρηματοδοτικών αναγκών της χώρας και για κανέναν άλλο λόγο.

Μετά τον Αύγουστο του 2018, που εκπνέει το τρίτο Μνημόνιο, η Ελλάδα θα πρέπει να υποβάλει σχέδιο για την επιστροφή των χρημάτων από ANFAs και SMPs.

www.bankingnews.gr

Σχόλια αναγνωστών