Οι αυξημένες προσφορές είναι απόρροια της ασφάλειας που παρέχει η ΕΚΤ που μπορεί να αγοράσει στην δευτερογενή αγορά το 10ετές ομόλογο

Το τελικό επιτόκιο διαμορφώθηκε στο 1,57%, πήραμε 3 δισεκ. από τις αγορές και το ποσό που αντλήσαμε αποτελεί ψήφο εμπιστοσύνης προς την Ελλάδα από την επενδυτική κοινότητα.

Στην έκδοση του ομολόγου μετείχαν μακροπρόθεσμοι θεσμικοί επενδυτές που ήταν και το βασικό ζητούμενο για την έκδοση.

Με επιτόκιο 1,57% το ελληνικό Δημόσιο άντλησε σήμερα 9/6 τελικώς 3 δισ. ευρώ από την αγορά εκδίδοντας νέο δεκαετές ομόλογο.

Η ισχυρή ζήτηση που εμφανίστηκε, καθώς οι προσφορές ξεπέρασαν τα 17 δισ. ευρώ, επέτρεψε στο υπουργείο Οικονομικών να αυξήσει το ποσό του δανεισμού, σε σχέση με τον αρχικό σχεδιασμό.

Σχολιάζοντας την επιτυχή έκβαση της νέας έκδοσης ο υπουργός Οικονομικών Χρήστος Σταϊκούρας ανέφερε μεταξύ άλλων ότι «σήμερα η Ελλάδα έλαβε ακόμα μία ψήφο εμπιστοσύνης από τη διεθνή επενδυτική κοινότητα.

Για δεύτερη φορά μετά το ξέσπασμα της πανδημίας του κορωνοϊού, παρά τις δύσκολες οικονομικές συνθήκες, η χώρα βγήκε στις αγορές, με επιτυχία.

Άντλησε, με έκδοση δεκαετούς ομολόγου, 3 δισ. ευρώ, με επιτόκιο 1,57%.

Επιτόκιο ίσο περίπου αυτού της αντίστοιχης τελευταίας έκδοσης, τον Οκτώβριο του 2019».

Υπενθυμίζεται ότι είναι η τρίτη φορά που δανείζεται φέτος το ελληνικό Δημόσιο από τις αγορές καθώς είχαν προηγηθεί η έκδοση 15ετών ομολόγων 2,5 δισ. ευρώ με επιτόκιο 1,88%, και η έκδοση 7ετών ομολόγων ύψους 2 δισ. ευρώ με επιτόκιο 2%.

Ανάδοχοι της έκδοσης έχουν οριστεί οι BNP Paribas, BofA, Deutsche Bank, Goldman Sachs, HSBC και JPMorgan.

Δήλωση του Υπουργού Οικονομικών κ. Χρήστου Σταϊκούρα για τη σημερινή έκδοση 10ετούς ομολόγου

«Σήμερα η Ελλάδα έλαβε ακόμα μία ψήφο εμπιστοσύνης από τη διεθνή επενδυτική κοινότητα.

Για δεύτερη φορά μετά το ξέσπασμα της πανδημίας του κορωνοϊού, παρά τις δύσκολες οικονομικές συνθήκες, η χώρα βγήκε στις αγορές, με επιτυχία.

Άντλησε, με έκδοση δεκαετούς ομολόγου, 3 δισ. ευρώ, με επιτόκιο 1,57%.

Επιτόκιο ίσο περίπου αυτού της αντίστοιχης τελευταίας έκδοσης, τον Οκτώβριο του 2019.

Και φυσικά, επιτόκιο πολύ χαμηλότερο της αμέσως προηγούμενης έκδοσης, τον Μάρτιο του 2019, που είχε διαμορφωθεί στο 3,9%.

Επιπρόσθετο θετικό στοιχείο, αποτέλεσμα της εξαιρετικής δουλειάς του ΟΔΔΗΧ, αποτελεί η καλή ποιότητα της σημερινής έκδοσης, δεδομένου ότι η συντριπτική πλειοψηφία των αγοραστών είναι ξένα χαρτοφυλάκια και θεσμικοί επενδυτές.

Τα ανωτέρω αποδεικνύουν ότι οι αγορές αναγνωρίζουν την αποτελεσματικότητα του συνεκτικού σχεδίου της Κυβέρνησης, καθώς και την αξιοπιστία της, για την αντιμετώπιση της υγειονομικής κρίσης και των οικονομικών συνεπειών της.

Πάνω σε αυτή τη βάση, με πίστη στις δυνάμεις μας, αυτοπεποίθηση και σκληρή δουλειά, θα συνεχίσουμε να εργαζόμαστε.

Ώστε να υπερνικήσουμε τις δυσκολίες.

Όλα τα στοιχεία συνηγορούν ότι μπορούμε να τα καταφέρουμε!».

Τί έγραφε νωρίτερα το Bankingnews.gr

Στα 17,2 δισ. ανήλθαν οι προσφορές για το 10ετές ελληνικό ομόλογο, αντλώντας το ελληνικό Δημόσιο 3 δισ. ευρώ με επιτόκιο 1,55% επιβεβαιώνοντας πλήρως σχετικά δημοσιεύματα του bankingnews.gr για τον χρόνο της έκδοσης αλλά και για το επιτόκιο - εκτίμηση BN στο 1,50% με 1,55% -

Να σημειωθεί ότι είχαν υπάρξει εισηγήσεις για να αντληθούν 5 δισεκ. αλλά τελικώς το ελληνικό δημόσιο άντλησε 3 δισεκ. από τα συνήθη 2,5 δισεκ. που παγίως συγκεντρώνει από εκδόσεις χρέους.

Οι αυξημένες προσφορές στα 17,2 δισεκ. υπερκαλύπτουν το ζητούμενο ποσό 5,7 φορές.

Συνολικά συμμετείχαν πάνω από 130 επενδυτές με τις ελληνικές τράπεζες να συμμετέχουν ενεργά με μεγάλες προσφορές ύψους 1,3 δισ. αλλά και διεθνείς θεσμικοί επενδυτές.

Αξίζει να αναφερθεί ότι οι αυξημένες προσφορές σε εκδόσεις ομολόγων είναι συνηθισμένο φαινόμενο εσχάτως παρατηρήθηκε στην Ιταλία και Ισπανία.

Όλα τα ομόλογα που εκδίδουν τα κράτη μπορούν να καταλήξουν στην ΕΚΤ μέσω του Προγράμματος Πανδημίας ύψους 1,35 τρισεκ. ευρώ και μέσω του κλασικού Προγράμματος Ποσοτικής Χαλάρωσης.

Το αρχικό εύρος επιτοκίου ήταν 1,65% με 1,68%, ωστόσο η πορεία του book building δείχνει ότι θα κινηθεί στο 1,55%.

Το σχήμα των αναδόχων είναι το εξής:

Στις BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs, HSBC και JP Morgan με στόχο να εκδοθεί τίτλος λήξης Ιουνίου του 2030.

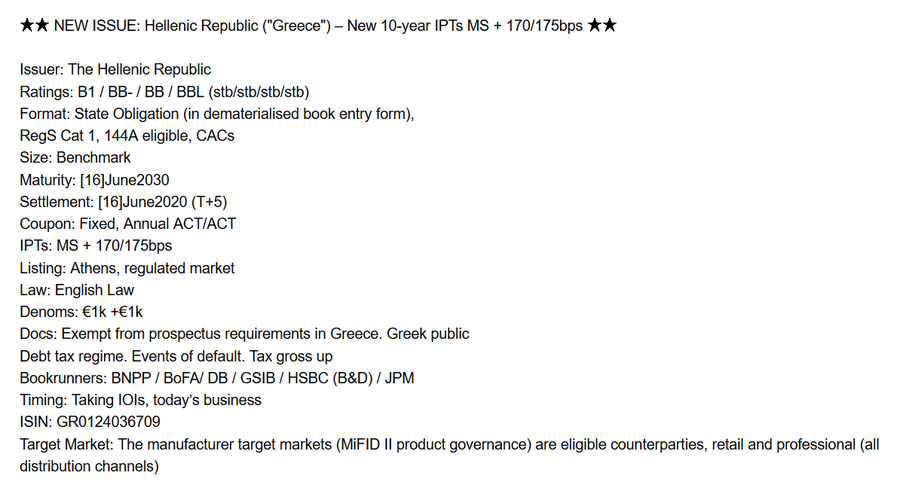

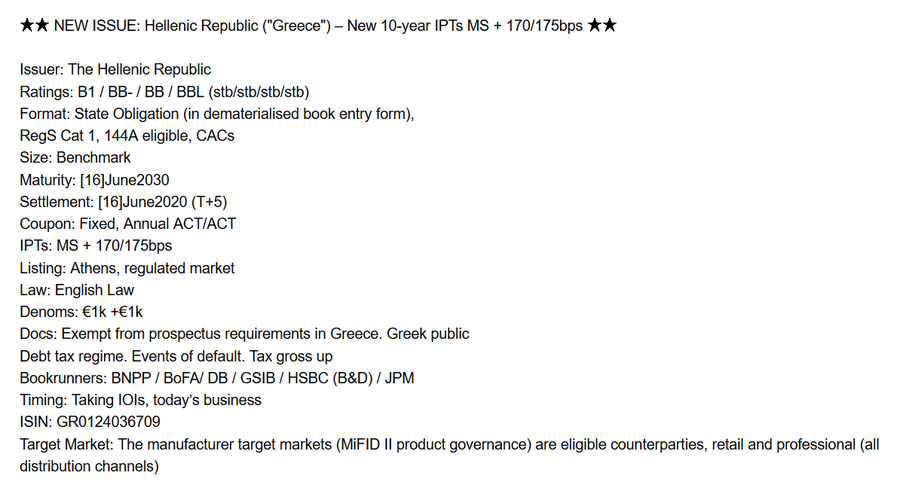

Ειδικότερα, η Ελληνική Δημοκρατία (με αξιολόγηση B1 / BB- / BB / BBL) ανέθεσε την από κοινού έκδοση 10ετούς ομολόγων που θα εκδοθούν με ημερομηνία λήξης τον Ιούνιο του 2030.

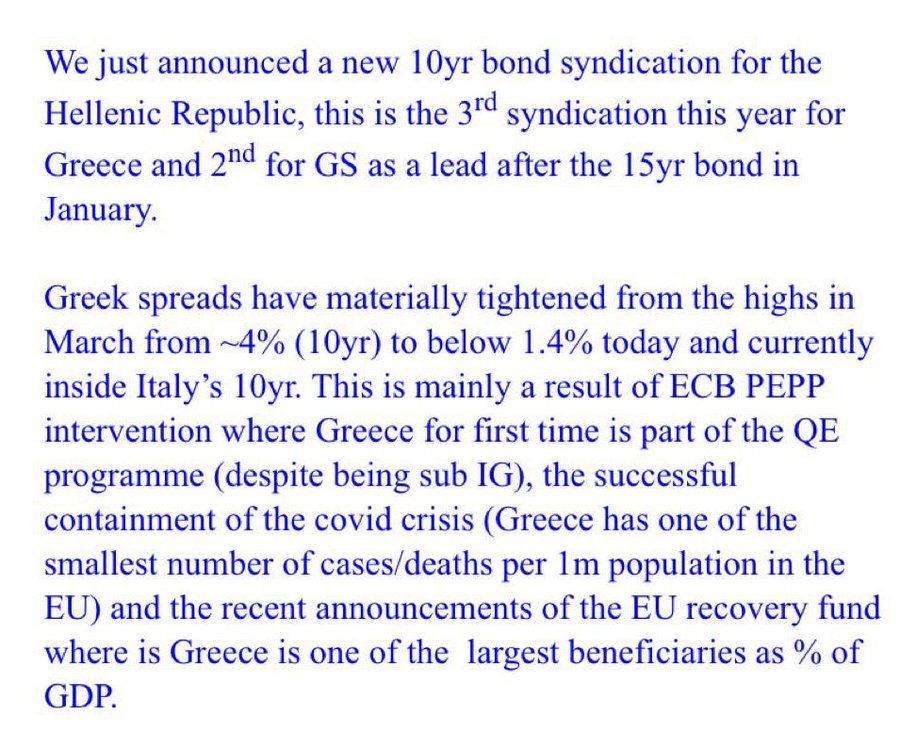

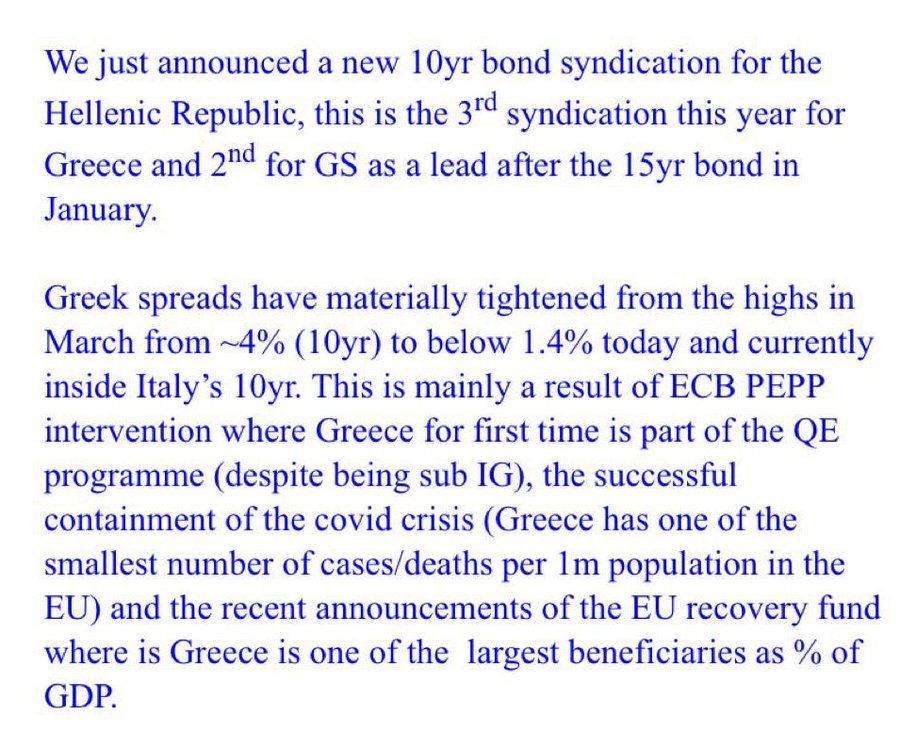

Την έκδοση του ελληνικού 10ετούς ομολόγου προς όλους τους ενδιαφερόμενους με μήνυμά της επιβεβαίωσε και η Goldman Sachs που επισημαίνει πως η απόδοση κινείται κάτω από 1,4% στη βάση του προγράμματος PEPP της ECB.

Σημειώνεται πως η Ελλάδα για πρώτη φορά συμμετέχει στο πρόγραμμα αγοράς τίτλων της ΕΚΤ, στο πλαίσιο και των πολύ καλών επιδόσεών της σε σχέση με την πανδημία.

Όπως έχει μεταδώσει το bankingnews.gr:

Νέα έκδοση 10ετούς ομολόγου με λήξη τον Ιούνιο 2030 και με επιτόκιο 1,50% αναμένεται να ανακοινώσει τη Δευτέρα 8/6 το Ελληνικό Δημόσιο και σύμφωνα με έγκυρες πηγές το βιβλίο προσφορών θα ανοίξει την Τρίτη 9 Ιουνίου 2020.

Η επιλογή του 10ετούς ομολόγου σχετίζεται αφενός με την άντληση κεφαλαίων από το ελληνικό δημόσιο και αφετέρου επειδή το υπάρχον 10ετές ομόλογο έχει καταστεί 9ετές και το δημόσιο επιδιώκει να διατηρεί πάντα ένα συγκρίσιμο ομόλογο αναφοράς.

Το ύψος της έκδοσης θα είναι 2,5 δισεκ. ευρώ και σύμβουλος και σε αυτή την περίπτωση αναμένεται να είναι η Lazard ενώ αναμένονται προσφορές περί τα 10 δισεκ.ευρώ.

Tα κεφάλαια από τις εκδόσεις των ομολόγων αποτελούν μέρος των ποσών που δαπανώνται για τα μέτρα στήριξης της ελληνικής οικονομίας, λόγω της βαθιάς ύφεσης.

Όπως κατ' επανάληψη δηλώνουν αξιωματούχοι του Οικονομικού Επιτελείου θεωρείται πολύ καλό η χώρα μας να έρχεται όσο πιο συχνά γίνεται σε επαφή με τις αγορές

Το συνολικό ποσό που έχει αντλήσει η χώρα μετά το μνημόνιο διαμορφώνεται σε 13,5 δισ ευρώ .

Εν τω μεταξύ η ενίσχυση του PEPP (Προγράμματος Πανδημίας της ΕΚΤ) κατά 600 δισ. ευρώ στα 1,35 τρισ. ευρώ προσέφερε μια νέα ώθηση στα ελληνικά ομόλογα, που το τελευταίο διάστημα έχουν ξανακερδίσει το ενδιαφέρον των επενδυτών.

Υπενθυμίζεται, πως η ΕΚΤ πρόκειται να αγοράσει ελληνικά ομόλογα ύψους 19 – 22 δισεκ. ευρώ.

Η εξέλιξη αυτή έφερε όπως άλλωστε αναμενόταν πιο κοντά την νέα έξοδο της Ελλάδας στις αγορές.

Ο υπουργός Οικονομικών, Χρήστος Σταϊκούρας, είχε προαναγγείλει πολλές φορές νέα έκδοση ομολόγου μέσα στο καλοκαίρι.

Πριν από λίγο καιρό κυβερνητικός αξιωματούχος είχε δηλώσει στο Reuters ότι σχεδιάζονται δύο εκδόσεις ομολόγων έως τα τέλη του έτους, εάν οι συνθήκες στις αγορές παραμείνουν ευνοϊκές.

Άλλωστε το Bankingnews κατ' επανάληψη είχε αναφερθεί σε αυτήν την έκδοση προσδιορίζοντάς την και χρονικά.

Στις 27 Μαίου το Bankignnews έγραφε: Το ελληνικό δημόσιο πολύ άμεσα – ακόμη και στις 2 Ιουνίου ή 9 Ιουνίου – θα προβεί σε έκδοση 10ετούς ομολόγου με στόχο να αντλήσει 2,5 δισεκ. ευρώ με επιτόκιο 1,75%.

Η βελτίωση των αποδόσεων στα ελληνικά ομόλογα με το 10ετές στο 1,63% επιτρέπει την συγκέντρωση κεφαλαίων με επιτόκιο το οποίο θεωρείται ρεαλιστικό τηρουμένων των αναλογιών.

Ωστόσο ο Οργανισμός Διαχείρισης Δημοσίου Χρέους δέχεται εισηγήσεις από βασικούς διαπραγματευτές αγοράς να αντλήσει όχι 2,5 δισεκ. αλλά 5 δισεκ. κεφάλαια.

Επειδή ενδιαφέρον θα υπάρχει και η έκδοση θα υπερκαλυφθεί ίσως θα ήταν σκόπιμο η Ελλάδα να συγκεντρώσει 5 δισεκ. ώστε να διαθέτει και ταμειακή άνεση.

Ωστόσο ακόμη δεν έχει αποφασιστεί εάν τελικώς επιλεγεί η λύση των 2,5 δισεκ. ή 5 δισεκ. ευρώ.

Το επιχείρημα για 5 δισεκ. στηρίζεται στην άποψη ότι από Φθινόπωρο μπορεί να υπάρξει εκ νέου αυξημένη αβεβαιότητα στις αγορές.

Με βάση το συντηρητικό προφίλ του Οργανισμού Διαχείρισης Δημοσίου Χρέους ίσως να επιλεγεί η λύση των 2,5 δισεκ. για να μην φανεί ότι η Ελλάδα... .έχει άμεση ανάγκη για πολλά κεφάλαια εμπροσθοβαρώς.

Με 5 δισεκ. έκδοση 10ετούς ομολόγου το ελληνικό δημόσιο θα καταβάλλει ετησίως σε τόκους 87 εκατ ευρώ.

Να σημειωθεί ότι με βάση τα πλάνα το ελληνικό δημόσιο σχεδιάζει να συγκεντρώσει από εκδόσεις ομολόγων περίπου 7,5 δισεκ. από έντοκα γραμμάτια 3-4 δισεκ. από ANFAs δηλαδή κέρδη από τα ελληνικά ομόλογα που κατέχουν οι κεντρικές τράπεζες 1,2 με 1,5 δισεκ. και από την ΕΤΕπ περίπου 2 δισεκ.

Επίσης δυνητικά εάν το Ταμείο Ανάκαμψης διαθέτει 1 τρισεκ. ευρώ κεφαλαιακή δύναμη πυρός θα αναλογούν στην Ελλάδα 18 με 20 δισεκ. ευρώ.

Πρακτικά η Ελλάδα παρά την πίεση που δέχεται έχει τις δυνατότητες να καλύψει τα δημοσιονομικά ελλείμματα και την ταμειακή πίεση.

Να σημειωθεί ότι η κυβέρνηση δεν έχει κάνει χρήση του κεφαλαιακού μαξιλαριού που προϋπάρχει με στόχο την εξυπηρέτηση του χρέους.

www.bankingnews.gr

Στην έκδοση του ομολόγου μετείχαν μακροπρόθεσμοι θεσμικοί επενδυτές που ήταν και το βασικό ζητούμενο για την έκδοση.

Με επιτόκιο 1,57% το ελληνικό Δημόσιο άντλησε σήμερα 9/6 τελικώς 3 δισ. ευρώ από την αγορά εκδίδοντας νέο δεκαετές ομόλογο.

Η ισχυρή ζήτηση που εμφανίστηκε, καθώς οι προσφορές ξεπέρασαν τα 17 δισ. ευρώ, επέτρεψε στο υπουργείο Οικονομικών να αυξήσει το ποσό του δανεισμού, σε σχέση με τον αρχικό σχεδιασμό.

Σχολιάζοντας την επιτυχή έκβαση της νέας έκδοσης ο υπουργός Οικονομικών Χρήστος Σταϊκούρας ανέφερε μεταξύ άλλων ότι «σήμερα η Ελλάδα έλαβε ακόμα μία ψήφο εμπιστοσύνης από τη διεθνή επενδυτική κοινότητα.

Για δεύτερη φορά μετά το ξέσπασμα της πανδημίας του κορωνοϊού, παρά τις δύσκολες οικονομικές συνθήκες, η χώρα βγήκε στις αγορές, με επιτυχία.

Άντλησε, με έκδοση δεκαετούς ομολόγου, 3 δισ. ευρώ, με επιτόκιο 1,57%.

Επιτόκιο ίσο περίπου αυτού της αντίστοιχης τελευταίας έκδοσης, τον Οκτώβριο του 2019».

Υπενθυμίζεται ότι είναι η τρίτη φορά που δανείζεται φέτος το ελληνικό Δημόσιο από τις αγορές καθώς είχαν προηγηθεί η έκδοση 15ετών ομολόγων 2,5 δισ. ευρώ με επιτόκιο 1,88%, και η έκδοση 7ετών ομολόγων ύψους 2 δισ. ευρώ με επιτόκιο 2%.

Ανάδοχοι της έκδοσης έχουν οριστεί οι BNP Paribas, BofA, Deutsche Bank, Goldman Sachs, HSBC και JPMorgan.

Δήλωση του Υπουργού Οικονομικών κ. Χρήστου Σταϊκούρα για τη σημερινή έκδοση 10ετούς ομολόγου

«Σήμερα η Ελλάδα έλαβε ακόμα μία ψήφο εμπιστοσύνης από τη διεθνή επενδυτική κοινότητα.

Για δεύτερη φορά μετά το ξέσπασμα της πανδημίας του κορωνοϊού, παρά τις δύσκολες οικονομικές συνθήκες, η χώρα βγήκε στις αγορές, με επιτυχία.

Άντλησε, με έκδοση δεκαετούς ομολόγου, 3 δισ. ευρώ, με επιτόκιο 1,57%.

Επιτόκιο ίσο περίπου αυτού της αντίστοιχης τελευταίας έκδοσης, τον Οκτώβριο του 2019.

Και φυσικά, επιτόκιο πολύ χαμηλότερο της αμέσως προηγούμενης έκδοσης, τον Μάρτιο του 2019, που είχε διαμορφωθεί στο 3,9%.

Επιπρόσθετο θετικό στοιχείο, αποτέλεσμα της εξαιρετικής δουλειάς του ΟΔΔΗΧ, αποτελεί η καλή ποιότητα της σημερινής έκδοσης, δεδομένου ότι η συντριπτική πλειοψηφία των αγοραστών είναι ξένα χαρτοφυλάκια και θεσμικοί επενδυτές.

Τα ανωτέρω αποδεικνύουν ότι οι αγορές αναγνωρίζουν την αποτελεσματικότητα του συνεκτικού σχεδίου της Κυβέρνησης, καθώς και την αξιοπιστία της, για την αντιμετώπιση της υγειονομικής κρίσης και των οικονομικών συνεπειών της.

Πάνω σε αυτή τη βάση, με πίστη στις δυνάμεις μας, αυτοπεποίθηση και σκληρή δουλειά, θα συνεχίσουμε να εργαζόμαστε.

Ώστε να υπερνικήσουμε τις δυσκολίες.

Όλα τα στοιχεία συνηγορούν ότι μπορούμε να τα καταφέρουμε!».

Τί έγραφε νωρίτερα το Bankingnews.gr

Στα 17,2 δισ. ανήλθαν οι προσφορές για το 10ετές ελληνικό ομόλογο, αντλώντας το ελληνικό Δημόσιο 3 δισ. ευρώ με επιτόκιο 1,55% επιβεβαιώνοντας πλήρως σχετικά δημοσιεύματα του bankingnews.gr για τον χρόνο της έκδοσης αλλά και για το επιτόκιο - εκτίμηση BN στο 1,50% με 1,55% -

Να σημειωθεί ότι είχαν υπάρξει εισηγήσεις για να αντληθούν 5 δισεκ. αλλά τελικώς το ελληνικό δημόσιο άντλησε 3 δισεκ. από τα συνήθη 2,5 δισεκ. που παγίως συγκεντρώνει από εκδόσεις χρέους.

Οι αυξημένες προσφορές στα 17,2 δισεκ. υπερκαλύπτουν το ζητούμενο ποσό 5,7 φορές.

Συνολικά συμμετείχαν πάνω από 130 επενδυτές με τις ελληνικές τράπεζες να συμμετέχουν ενεργά με μεγάλες προσφορές ύψους 1,3 δισ. αλλά και διεθνείς θεσμικοί επενδυτές.

Αξίζει να αναφερθεί ότι οι αυξημένες προσφορές σε εκδόσεις ομολόγων είναι συνηθισμένο φαινόμενο εσχάτως παρατηρήθηκε στην Ιταλία και Ισπανία.

Όλα τα ομόλογα που εκδίδουν τα κράτη μπορούν να καταλήξουν στην ΕΚΤ μέσω του Προγράμματος Πανδημίας ύψους 1,35 τρισεκ. ευρώ και μέσω του κλασικού Προγράμματος Ποσοτικής Χαλάρωσης.

Το αρχικό εύρος επιτοκίου ήταν 1,65% με 1,68%, ωστόσο η πορεία του book building δείχνει ότι θα κινηθεί στο 1,55%.

Το σχήμα των αναδόχων είναι το εξής:

Στις BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs, HSBC και JP Morgan με στόχο να εκδοθεί τίτλος λήξης Ιουνίου του 2030.

Ειδικότερα, η Ελληνική Δημοκρατία (με αξιολόγηση B1 / BB- / BB / BBL) ανέθεσε την από κοινού έκδοση 10ετούς ομολόγων που θα εκδοθούν με ημερομηνία λήξης τον Ιούνιο του 2030.

Την έκδοση του ελληνικού 10ετούς ομολόγου προς όλους τους ενδιαφερόμενους με μήνυμά της επιβεβαίωσε και η Goldman Sachs που επισημαίνει πως η απόδοση κινείται κάτω από 1,4% στη βάση του προγράμματος PEPP της ECB.

Σημειώνεται πως η Ελλάδα για πρώτη φορά συμμετέχει στο πρόγραμμα αγοράς τίτλων της ΕΚΤ, στο πλαίσιο και των πολύ καλών επιδόσεών της σε σχέση με την πανδημία.

Όπως έχει μεταδώσει το bankingnews.gr:

Νέα έκδοση 10ετούς ομολόγου με λήξη τον Ιούνιο 2030 και με επιτόκιο 1,50% αναμένεται να ανακοινώσει τη Δευτέρα 8/6 το Ελληνικό Δημόσιο και σύμφωνα με έγκυρες πηγές το βιβλίο προσφορών θα ανοίξει την Τρίτη 9 Ιουνίου 2020.

Η επιλογή του 10ετούς ομολόγου σχετίζεται αφενός με την άντληση κεφαλαίων από το ελληνικό δημόσιο και αφετέρου επειδή το υπάρχον 10ετές ομόλογο έχει καταστεί 9ετές και το δημόσιο επιδιώκει να διατηρεί πάντα ένα συγκρίσιμο ομόλογο αναφοράς.

Το ύψος της έκδοσης θα είναι 2,5 δισεκ. ευρώ και σύμβουλος και σε αυτή την περίπτωση αναμένεται να είναι η Lazard ενώ αναμένονται προσφορές περί τα 10 δισεκ.ευρώ.

Tα κεφάλαια από τις εκδόσεις των ομολόγων αποτελούν μέρος των ποσών που δαπανώνται για τα μέτρα στήριξης της ελληνικής οικονομίας, λόγω της βαθιάς ύφεσης.

Όπως κατ' επανάληψη δηλώνουν αξιωματούχοι του Οικονομικού Επιτελείου θεωρείται πολύ καλό η χώρα μας να έρχεται όσο πιο συχνά γίνεται σε επαφή με τις αγορές

Το συνολικό ποσό που έχει αντλήσει η χώρα μετά το μνημόνιο διαμορφώνεται σε 13,5 δισ ευρώ .

Εν τω μεταξύ η ενίσχυση του PEPP (Προγράμματος Πανδημίας της ΕΚΤ) κατά 600 δισ. ευρώ στα 1,35 τρισ. ευρώ προσέφερε μια νέα ώθηση στα ελληνικά ομόλογα, που το τελευταίο διάστημα έχουν ξανακερδίσει το ενδιαφέρον των επενδυτών.

Υπενθυμίζεται, πως η ΕΚΤ πρόκειται να αγοράσει ελληνικά ομόλογα ύψους 19 – 22 δισεκ. ευρώ.

Η εξέλιξη αυτή έφερε όπως άλλωστε αναμενόταν πιο κοντά την νέα έξοδο της Ελλάδας στις αγορές.

Ο υπουργός Οικονομικών, Χρήστος Σταϊκούρας, είχε προαναγγείλει πολλές φορές νέα έκδοση ομολόγου μέσα στο καλοκαίρι.

Πριν από λίγο καιρό κυβερνητικός αξιωματούχος είχε δηλώσει στο Reuters ότι σχεδιάζονται δύο εκδόσεις ομολόγων έως τα τέλη του έτους, εάν οι συνθήκες στις αγορές παραμείνουν ευνοϊκές.

Άλλωστε το Bankingnews κατ' επανάληψη είχε αναφερθεί σε αυτήν την έκδοση προσδιορίζοντάς την και χρονικά.

Στις 27 Μαίου το Bankignnews έγραφε: Το ελληνικό δημόσιο πολύ άμεσα – ακόμη και στις 2 Ιουνίου ή 9 Ιουνίου – θα προβεί σε έκδοση 10ετούς ομολόγου με στόχο να αντλήσει 2,5 δισεκ. ευρώ με επιτόκιο 1,75%.

Η βελτίωση των αποδόσεων στα ελληνικά ομόλογα με το 10ετές στο 1,63% επιτρέπει την συγκέντρωση κεφαλαίων με επιτόκιο το οποίο θεωρείται ρεαλιστικό τηρουμένων των αναλογιών.

Ωστόσο ο Οργανισμός Διαχείρισης Δημοσίου Χρέους δέχεται εισηγήσεις από βασικούς διαπραγματευτές αγοράς να αντλήσει όχι 2,5 δισεκ. αλλά 5 δισεκ. κεφάλαια.

Επειδή ενδιαφέρον θα υπάρχει και η έκδοση θα υπερκαλυφθεί ίσως θα ήταν σκόπιμο η Ελλάδα να συγκεντρώσει 5 δισεκ. ώστε να διαθέτει και ταμειακή άνεση.

Ωστόσο ακόμη δεν έχει αποφασιστεί εάν τελικώς επιλεγεί η λύση των 2,5 δισεκ. ή 5 δισεκ. ευρώ.

Το επιχείρημα για 5 δισεκ. στηρίζεται στην άποψη ότι από Φθινόπωρο μπορεί να υπάρξει εκ νέου αυξημένη αβεβαιότητα στις αγορές.

Με βάση το συντηρητικό προφίλ του Οργανισμού Διαχείρισης Δημοσίου Χρέους ίσως να επιλεγεί η λύση των 2,5 δισεκ. για να μην φανεί ότι η Ελλάδα... .έχει άμεση ανάγκη για πολλά κεφάλαια εμπροσθοβαρώς.

Με 5 δισεκ. έκδοση 10ετούς ομολόγου το ελληνικό δημόσιο θα καταβάλλει ετησίως σε τόκους 87 εκατ ευρώ.

Να σημειωθεί ότι με βάση τα πλάνα το ελληνικό δημόσιο σχεδιάζει να συγκεντρώσει από εκδόσεις ομολόγων περίπου 7,5 δισεκ. από έντοκα γραμμάτια 3-4 δισεκ. από ANFAs δηλαδή κέρδη από τα ελληνικά ομόλογα που κατέχουν οι κεντρικές τράπεζες 1,2 με 1,5 δισεκ. και από την ΕΤΕπ περίπου 2 δισεκ.

Επίσης δυνητικά εάν το Ταμείο Ανάκαμψης διαθέτει 1 τρισεκ. ευρώ κεφαλαιακή δύναμη πυρός θα αναλογούν στην Ελλάδα 18 με 20 δισεκ. ευρώ.

Πρακτικά η Ελλάδα παρά την πίεση που δέχεται έχει τις δυνατότητες να καλύψει τα δημοσιονομικά ελλείμματα και την ταμειακή πίεση.

Να σημειωθεί ότι η κυβέρνηση δεν έχει κάνει χρήση του κεφαλαιακού μαξιλαριού που προϋπάρχει με στόχο την εξυπηρέτηση του χρέους.

www.bankingnews.gr

Σχόλια αναγνωστών