Όταν οι ελληνικές τράπεζες θα χρωστούν 37-38 δισεκ. κεφάλαια στο ΤΧΣ....είναι μηδενικές οι πιθανότητες να χρηματοδοτήσουν την εθνική οικονομία

Θα τα καταφέρει ο ΣΥΡΙΖΑ;

Η δεύτερη ευκαιρία που έλαβε ο Τσίπρας για να εφαρμόσει το μνημόνιο θα είναι επιτυχής ή σε 8-10 μήνες πάλι θα επανέλθει το Grexit;

Ποιος είναι ο καταλληλότερος για την ΝΔ;

Μετά τις εκλογές της 20ης Σεπτεμβρίου όπου ο ΣΥΡΙΖΑ και ο Τσίπρας κέρδισαν με μεγάλη άνεση και αναδεικνύονται κυρίαρχοι του πολιτικού συστήματος, ο ενθουσιασμός κοπάζει και πλέον η νέα κυβέρνηση των 155 βουλευτών καλείται να διαχειριστεί 3 κρίσιμα θέματα ενώ η ΝΔ καλείται να εκλέξει ή να επανεκλέξει άμεσα αρχηγό ώστε να αποφύγει την παρατεταμένη εσωστρέφεια.

Για την ΝΔ η καλύτερη λύση είναι η επανεκλογή Μειμαράκη και όχι η ανάδειξη κάποιας μέτριας προσωπικότητας σε αυτή την φάση.

Επικρατεί μια ψευδαίσθηση ότι ο Τσίπρας και ο ΣΥΡΙΖΑ απολαμβάνουν μεγάλης ευρωπαϊκής στήριξης επειδή ως αριστερό κόμμα θα μπορέσει να εφαρμόσει το τρίτο μνημόνιο με τις λιγότερες αντιδράσεις, ενώ οι αμερικανοί στηρίζουν τον ΣΥΡΙΖΑ και μάλιστα πιέζουν ώστε να υπάρξει αναδιάρθρωση του χρέους.

Θεωρητικά όλα αυτά είναι αλήθεια αλλά είναι επιφανειακή αλήθεια.

Η νέα ελληνική κυβέρνηση θα περάσει το τεστ της πρώτης αξιολόγησης του πρώτου μνημονίου με την προοπτική το 2015 να κλείσει με ύφεση ίσως και κάτω από -1,5%.

Όμως δύο κομβικής σημασίας ζητήματα θα κρίνουν την αποτελεσματικότητα, αποδοτικότητα και το κατά πόσο θα μακροημερεύσει η νέα κυβέρνηση ΣΥΡΙΖΑ – ΑΝΕΛ.

Νέα ανακεφαλαιοποίηση των τραπεζών και αναδιάρθρωση του χρέους.

Παρά τα σενάρια – επί σεναρίων που διακινούνται οι κεφαλαιακές ανάγκες των τραπεζών θα είναι περίπου 16 δισεκ. ευρώ.

Οι όροι και ο τρόπος κάλυψης των κεφαλαιακών αναγκών (ποια θα είναι η συμμετοχή των ιδιωτών, πόσο και αν θα συμμετάσχει το bail in και βεβαίως με ποιο τρόπο θα συμμετάσχει το ΤΧΣ π.χ. με μετατρέψιμα ομόλογα σε μετοχές cocos) δεν είναι το πρωτεύον.

Το βασικό πρόβλημα είναι αν οι τράπεζες μετά την ολοκλήρωση της ανακεφαλαιοποίησης τους θα στηρίξουν την εθνική οικονομία.

Δυστυχώς με τον τρόπο με τον οποίο πάει να υλοποιηθεί και αυτή η ανακεφαλαιοποίηση δεν δίνει μεγάλη ευελιξία στις τράπεζες να χρηματοδοτήσουν την εθνική οικονομία.

Ακόμη και αν τα πραγματικά κεφάλαια που χρειάζονται οι τράπεζες είναι 10 δισεκ. σε σύνολο 16 δισεκ. και τα 6 δισεκ. είναι capital buffer δηλαδή κεφαλαιακό απόθεμα, το πρόβλημα χρηματοδότησης της οικονομίας δεν επιλύεται.

Ποια διοίκηση τράπεζας θα χρηματοδοτήσει οποιαδήποτε επιχείρηση όταν θα χρωστάει στο κράτος στο ΤΧΣ 37-38 δισεκ. ευρώ σε κεφάλαιο και ποια διοίκηση θα χρηματοδοτήσει την οικονομία όταν υπάρχει έλλειμμα ρευστότητας περίπου 80 δισεκ. μεταξύ δανείων και καταθέσεων και οι τράπεζες υποχρεούνται να δανείζονται από το ευρωσύστημα.

Για να τεθεί απλά.

Ενώ η ανακεφαλαιοποίηση θα ολοκληρωθεί, οι τράπεζες θα αποκτήσουν μεγάλο capital buffer για να διαχειριστούν και τα NPLs – θεωρούμε ορθό οι αυξήσεις κεφαλαίου να είναι πολύ μεγάλης κλίμακας – αλλά το πώς οι τράπεζες με δανειακά κεφάλαια και δανεική ρευστότητα θα χρηματοδοτήσουν την οικονομία δεν έχει επιλυθεί.

Η παρουσία ιδιωτών είναι απαραίτητη στις τράπεζες, να έχουν την πλειοψηφία των μετοχών αλλά η παρουσία των ιδιωτών μετόχων δεν διασφαλίζει ότι οι τράπεζες θα χορηγήσουν δάνεια.

Οι τράπεζες στην Ελλάδα ποιο πολλά θα κερδίσουν αξιοποιώντας τα προβληματικά δάνεια παρά χρηματοδοτώντας με νέα δάνεια την εθνική οικονομία.

Για να τεθεί ακόμη πιο απλά.

Υπάρχει ένα σοβαρός κίνδυνος μετά την μεγάλη ανακεφαλαιοποίηση, οι τράπεζες να στραφούν – και ορθά – στην αξιοποίηση των NPLs και πως θα κερδίσουν από τα προβληματικά δάνεια θέτοντας σε δεύτερη μοίρα τον τραπεζικό δανεισμό.

Μην λησμονούμε ότι το πρόβλημα της πιστωτικής επέκτασης είναι ευρωπαϊκό και σε μια προβληματική χώρα όπως την Ελλάδα το τελευταίο πράγμα που θα κοιτάξουν να αυξήσουν οι τράπεζες είναι τα νέα δάνεια.

Δεν μπορεί να υπάρχουν 100 ή 105 δισεκ. προβληματικά δάνεια σε σύνολο 207 δισεκ. και στην Ελλάδα να μιλάμε για πιστωτική επέκταση, θα ήταν σκόπιμο να μιλάμε για συρρίκνωση των NPLs.

Αν οι τράπεζες δεν χρηματοδοτήσουν την οικονομία, πως οι τράπεζες θα συνεισφέρουν θετικά στην αύξηση του ΑΕΠ;

Λύση για το χρέος μόνο επιμήκυνση ισούται με φιάσκο

Για μια ακόμη φορά το ελληνικό πολιτικό σύστημα, αποφεύγει να πάρει ξεκάθαρη θέση για βασικά ζητήματα της εθνικής οικονομίας με κυριότερο το χρέος, άπαξ και το μνημόνιο δεσμεύει την Ελλάδα.

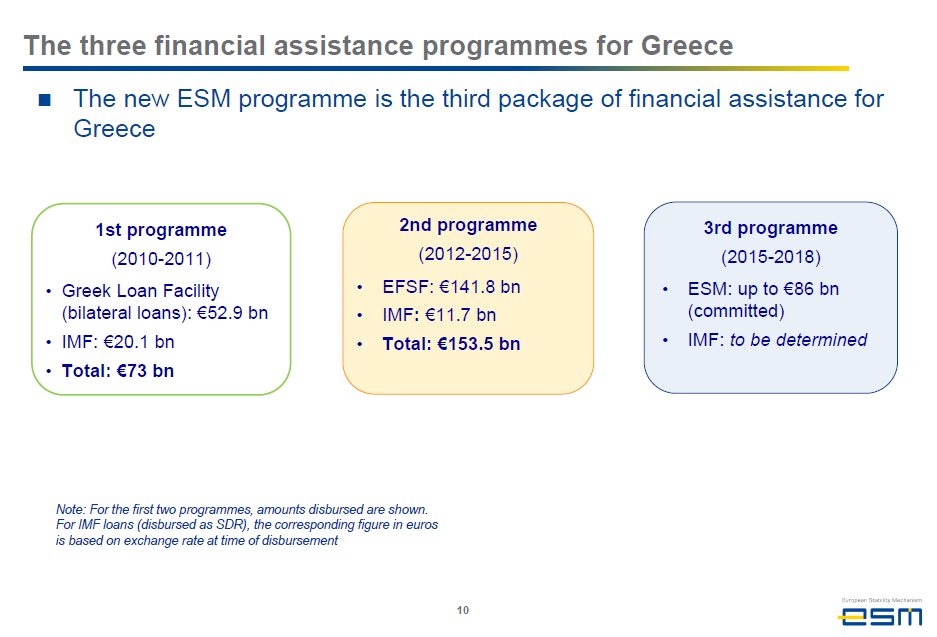

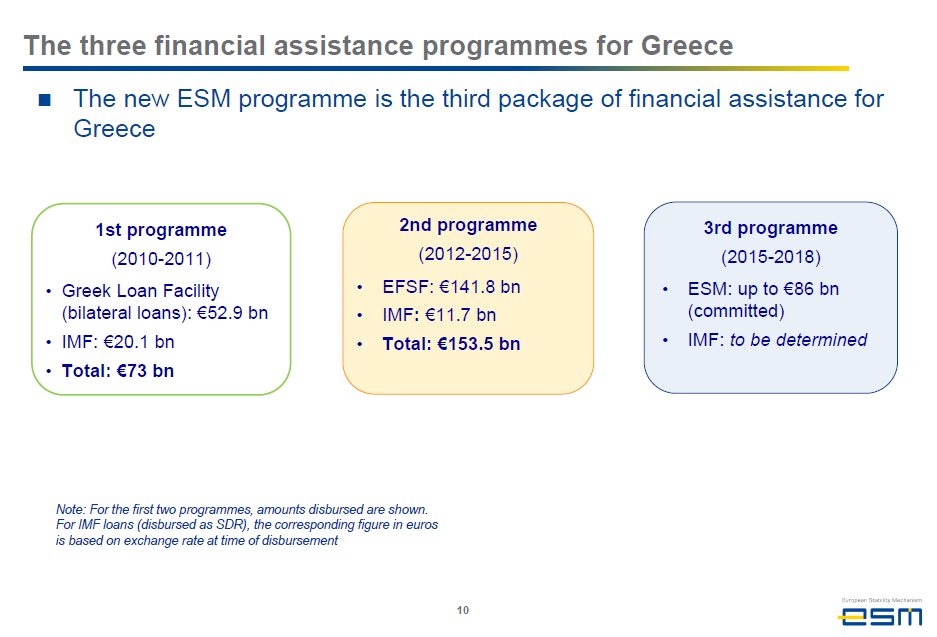

Το ελληνικό χρέος το οποίο θα εκτιναχθεί στα 350-355 δισεκ. μετά τις αποπληρωμές συμπεριλαμβανομένου και του νέου δανείου των 86 δισεκ. αγγίζει το 195% με 200% και ως ποσοστό ως προς το ΑΕΠ είναι το υψηλότερο στην ιστορία της χώρας.

Ο ΣΥΡΙΖΑ μιλάει για διαπραγμάτευση τον Νοέμβριο του 2015, χωρίς να έχει ξεκαθαρίσει ποια είναι η εθνική πρόταση προς τους δανειστές ή με ποιο τρόπο θα διεκδικήσει την βέλτιστη λύση για το χρέος.

Ψελλίζουν την λύση της επιμήκυνσης στα 50 χρόνια και μείωση επιτοκίων στο 1% στα επίπεδα τιμολόγησης του νέου δανείου των 86 δισεκ.

Επίσης έχει αναφερθεί ότι το κόστος εξυπηρέτησης του χρέους να μην υπερβαίνει το 15% του ΑΕΠ.

Η ΝΔ και το ΠΑΣΟΚ που κυβέρνησαν έως πρότινος στο θέμα του χρέους ακολούθησαν μια απαράδεκτη στρατηγική καθώς επίσημα η κυβέρνηση Σαμαρά δήλωνε ότι το χρέος είναι βιώσιμο άρα δεν χρειάζεται οποιαδήποτε αναδιάρθρωση.

Μάλιστα όταν η ΝΔ επικαλείται ως αναδιάρθρωση το haircut του χρέους το 2012 επί ημερών ΠΑΣΟΚ αποδεικνύει ότι έχει παγιδευτεί στην μετριότητα της προπαγάνδας καθώς όλοι γνωρίζουν ότι το πραγματικό στιγμιαίο όφελος της Ελλάδος δεν ήταν η απομείωση των 105 δισεκ. αλλά μόλις 26 με 27 δισεκ.

Επισημαίνουμε την λέξη στιγμιαίο όφελος καθώς το haircut ανέκοψε την δυναμική αύξησης του χρέους, ενώ η συνειδητή χρεοκοπία των τραπεζών που τις υποχρέωσε σε μια καθολική ανακεφαλαιοποίηση 40 δισεκ. (25 δισεκ. κεφάλαια και 15 δισεκ. Funding gap) περιλαμβανομένης και της επιβάρυνσης των ασφαλιστικών ταμείων προκάλεσε ένα σοκ στην εθνική οικονομία γιατί ελληνοποίησε το πρόβλημα.

Χάθηκε η μεγάλη ευκαιρία της γενναίας αναδιάρθρωσης το 2010 στην αρχή της κρίσης και οι τράπεζες πλήρωσαν την κρατική – κυβερνητική αποτυχία.

Η διαπραγμάτευση του χρέους θα ξεκινήσει πάλι και είναι σχεδόν σίγουρο ότι η πλειοψηφία της κοινωνίας δεν γνωρίζει ποια λύση πρέπει να υποστηρίξει γιατί τα πολιτικά κόμματα για μια ακόμη φορά δεν παρουσιάζουν τις θέσεις τους.

Το μείζον θέμα για την Ελλάδα είναι το χρέος και κανένα κόμμα δεν έχει πει ποια είναι η εθνική ελληνική πρόταση.

Ποιος είναι ο στόχος ή τα μέσα.

Γιατί είναι φιάσκο η λύση της επιμήκυνσης

Το πολιτικό σύστημα και ο ΣΥΡΙΖΑ που έκανε σημαία την αναδιάρθρωση του ελληνικού χρέους μάλλον προσανατολίζονται σε μια λύση φιάσκο.

Η επιμήκυνση του χρόνου αποπληρωμής από τα 32,5 χρόνια στα 50 χρόνια και η μείωση των επιτοκίων στο 1% ή κοντά στο 1% θα παρουσιαστεί ως εθνική πρόταση.

Με την λύση αυτή το χρέος δεν μειώνεται, παρατείνεται, μειώνονται τα τοκοχρεολύσια γιατί μειώνεται το κόστος εξυπηρέτησης και αυξάνεται ο χρόνος αποπληρωμής αλλά η Ελλάδα θα συνεχίσει να πληρώνει χρέος και σημαντικό μέρος του προϋπολογισμού ειδικά τα πρωτογενή πλεονάσματα θα καταλήγουν στο χρέος.

Η επιμήκυνση δεν λύνει το πρόβλημα, ήδη το χρέος έχει επιμηκυνθεί στα 32,5 χρόνια ή 31,7 χρόνια με βάση το είδος και το χρόνο σύναψης των δανείων και παρ΄ όλα αυτά το χρέος είναι μη βιώσιμο.

Όσοι τονίζουν ότι το χρέος είναι βιώσιμο λαμβάνουν – λανθασμένα – υπόψη παραδοχές θετικές για την μακροπρόθεσμη πορεία της οικονομίας ενώ πρακτικά θα έπρεπε να λάμβαναν παραδοχές τύπου stress tests δηλαδή παραδοχές ακραίων καταστάσεων.

Μόνο με επιμήκυνση δεν υπάρχει λύση στο ελληνικό χρέος.

Θα είναι λογιστικό τρικ, φιάσκο, πολιτική εξαπάτηση αν λανσάρουν ως επιτυχία την επιμήκυνση.

Η Ευρώπη το μόνο θέμα που συζητάει – αν το συζητάει – είναι η επιμήκυνση και τίποτε άλλο για το ελληνικό χρέος.

Υπάρχουν εναλλακτικές;

Εναλλακτική πρώτη – Haircut στο ιδιωτικό χρέος του ESM

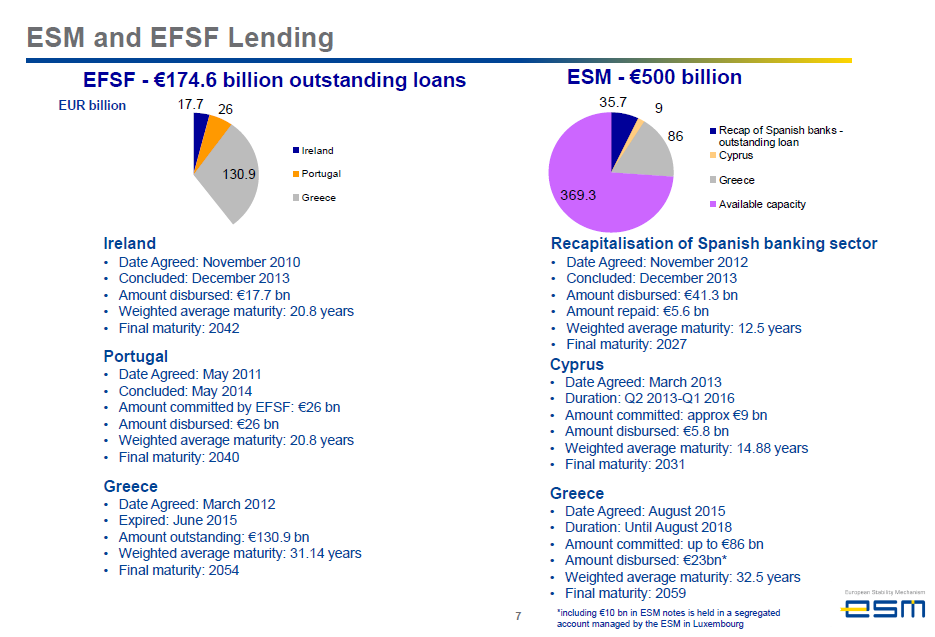

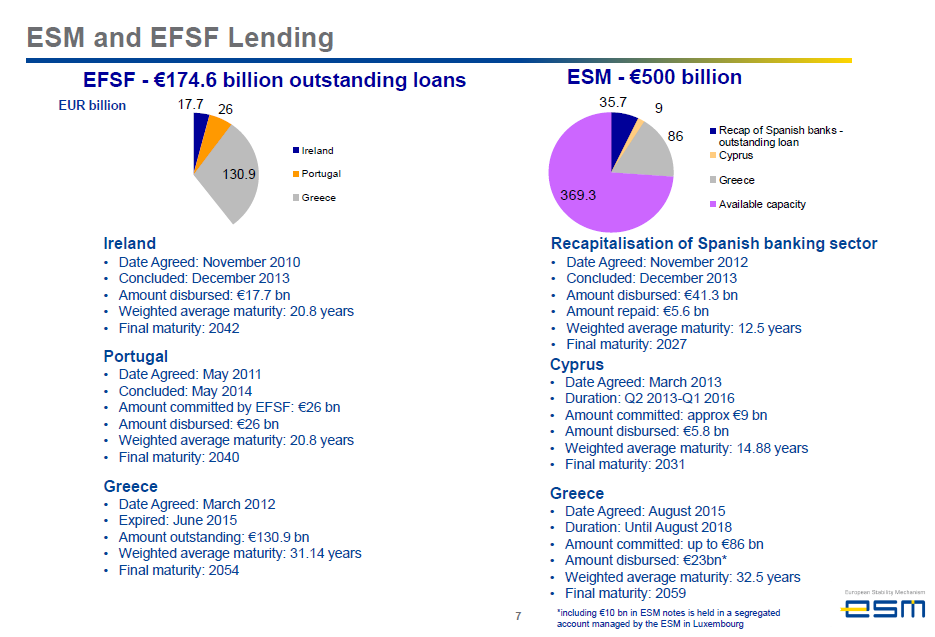

H Ελλάδα έχει δανειστεί από τον ESM τον Μόνιμο Μηχανισμό Στήριξης 228 δισεκ. μαζί με το νέο δάνειο των 86 δισεκ. που μάλλον θα είναι μικρότερο καθώς τα 25 δισεκ. που έχουν προβλεφθεί για τις τράπεζες δεν θα ξεπεράσουν τα 14-15 δισεκ.

Τα 228 δισεκ. που έχει δανείσει ο EFSF και ο ESM στο ελληνικό κράτος δεν είναι διακρατικός δανεισμός.

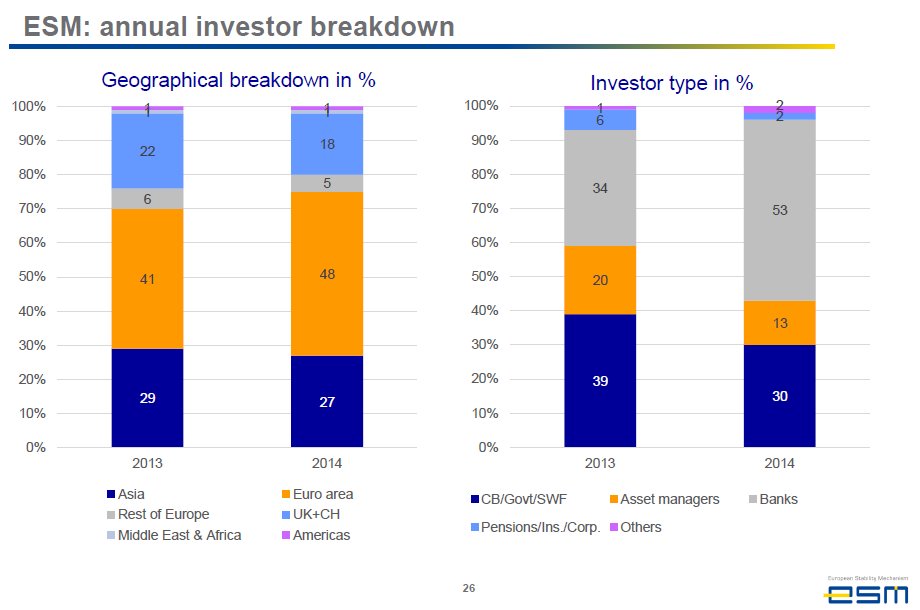

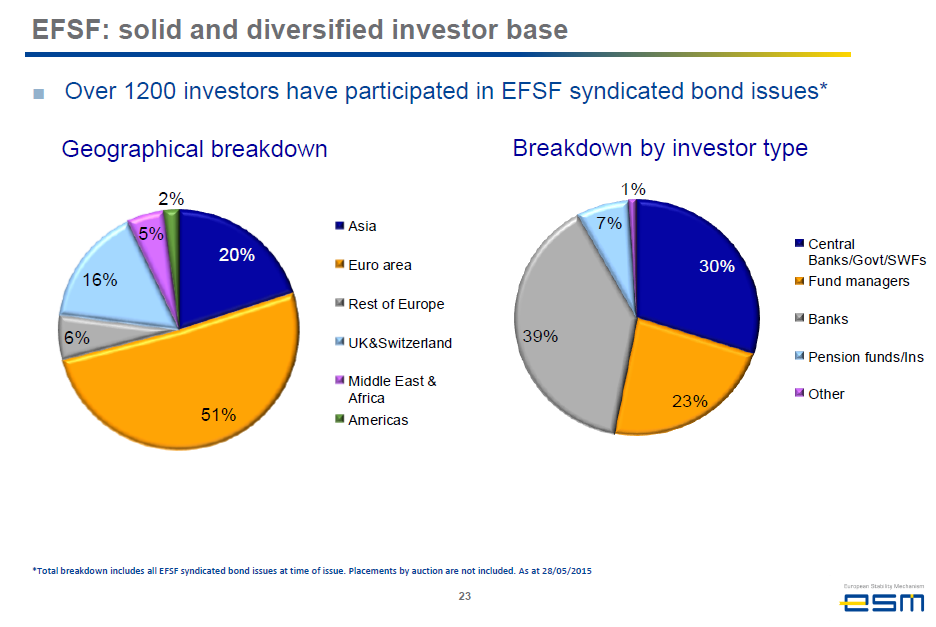

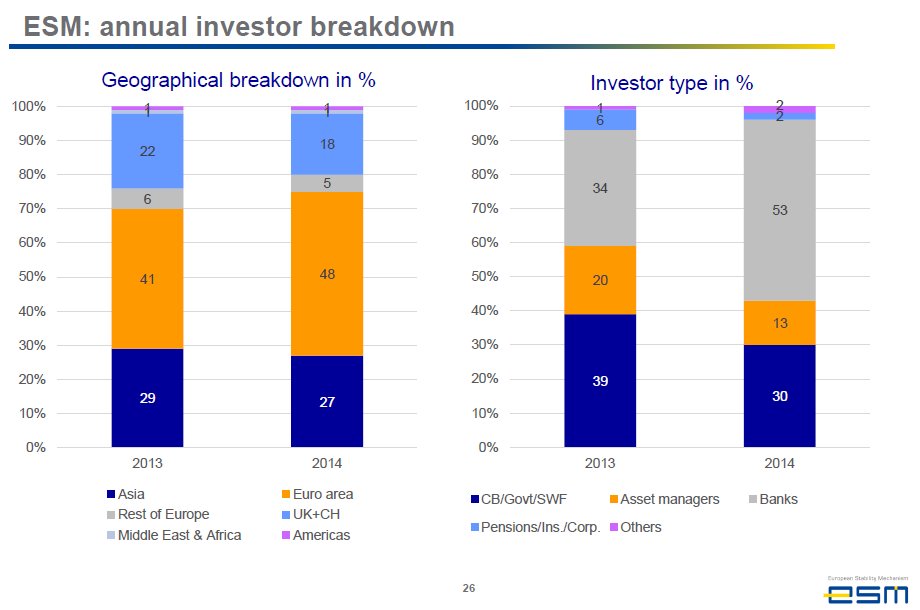

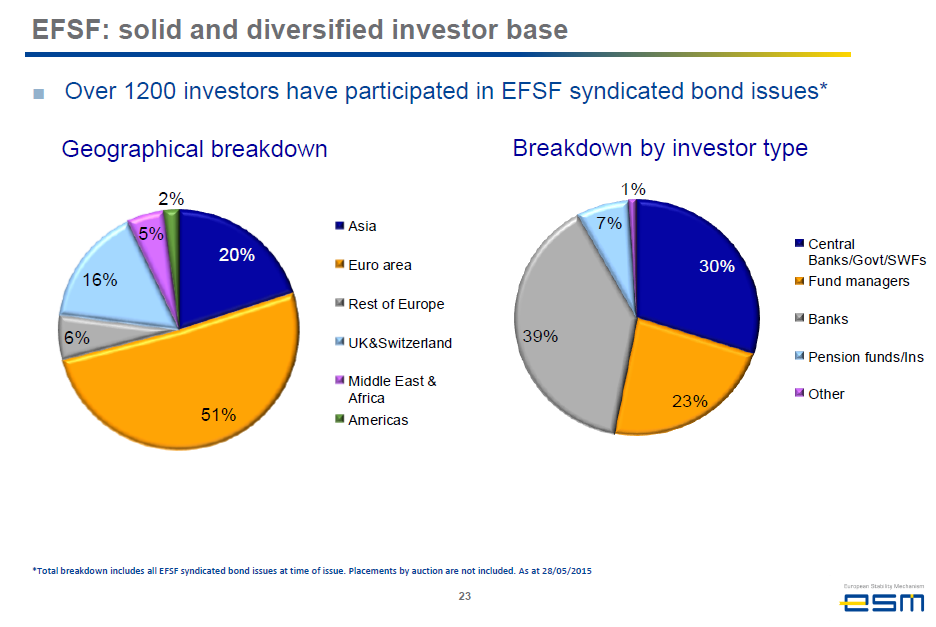

Ο ESM έχει ως εγγύηση 500 δισεκ. από την ΕΕ και εν συνεχεία δανείζεται από τις αγορές, συγκεκριμένα 1200 διεθνείς επενδυτές, τράπεζες, funds managers χρηματοδοτούν τον ESM ώστε να μπορεί να στηρίζει την Ελλάδα με νέα δάνεια ή να καλύπτει άλλες ανάγκες στήριξης.

Μια πρόταση που θα είχε τεράστιο οικονομικό όφελος για την Ελλάδα θα ήταν να υπάρξει haircut 30% στα δάνεια του ESM τα 228 δισεκ. ευρώ.

Το 30% στα 228 δισεκ. είναι όφελος 68 δισεκ. ευρώ ουσιαστικά θα είναι σαν η Ευρώπη να μας χάριζε τα 86 δισεκ. του τρίτου μνημονίου.

Τα αντεπιχειρήματα επί της πρότασης αυτής είναι πολλά.

-Γιατί να υποστεί ζημία ο ESM και οι ιδιώτες που τον χρηματοδοτούν;

-Πως ο ESM που δανείζει την Ελλάδα, ταυτόχρονα θα δεχθεί να υποστεί κούρεμα δεν παραβιάζει τους κανόνες λειτουργίας του ενιαίου μηχανισμού στήριξης;

-Γιατί να βοηθήσουν την Ελλάδα όταν παρέχουν απλόχερα τέτοιας κλίμακας δάνεια;

Όταν αποφασίστηκε ο ESM να χορηγήσει 86 δισεκ. στην Ελλάδα με βάση το τρίτο μνημόνιο αυτό δεν σημαίνει ότι πήγε στην Γερμανία, την Γαλλία και τις άλλες χώρες και ζήτησε δανεικά για να τα χορηγήσει στην Ελλάδα.

O ESM με την εγγύηση των 500 δισεκ. που έχουν παράσχει τα ευρωπαϊκά κράτη προχωράει σε δημοπρασίες ομολόγων τις οποίες καλύπτουν διεθνείς επενδυτές.

Κοινώς ο ESM δανείζεται από ιδιώτες για να χρηματοδοτήσει ένα κράτος.

Η διαδικασία αυτή – μεταξύ άλλων – έρχεται να αποδείξει γιατί η όλη διαδικασία χρηματοδότησης της Ελλάδος είναι λάθος.

Ακόμη και ο δανειστής της Ελλάδος ο ESM δανείζεται από τις αγορές, όχι όμως η Ελλάδα που είναι κράτος.

Το ορθό είναι το κράτος να δανείζεται από τις αγορές και τους επενδυτές.

Αν υποστούν haircut τα δάνεια του ESM θεωρητικά ζημιώνονται οι ιδιώτες που χρηματοδότησαν τον ESM αλλά αυτό δεν ισχύει γιατί αμέσως ο ESM θα χρησιμοποιήσει τις εγγυήσεις αυτά τα 500 δισεκ. και θα αποζημιώσει 100% τους ιδιώτες επενδυτές.

Η ζημία λογιστικά θα εμφανιστεί στους ιδιώτες μέσω ESM σε μια ενδεχόμενη λύση haircut αλλά πρακτικά την ζημία θα την υποστεί η ΕΕ οι ευρωπαίοι.

Γιατί όμως χρειάζεται haircut;

Μέσω μιας ρεαλιστικής απομείωσης 68 δισεκ. το ελληνικό χρέος θα υποχωρήσει στα 280 δισεκ. και αν αρχίσει η οικονομία να αναπτύσσεται και επανέλθει το ΑΕΠ πάνω από τα 180 δισεκ. αυτό θα σημαίνει χρέος προς ΑΕΠ 155% έναντι 200%.

Έχοντας μειώσει το χρέος μέσω haircut και η οικονομία να έχει επανέλθει στην ανάπτυξη, τα τοκοχρεολύσια θα έχουν μειωθεί κατά 45% με 50% και το κυριότερο η χώρα θα αποκτήσει τεράστια ευελιξία στην χρήση των πρωτογενών πλεονασμάτων.

Οι επιπτώσεις για τον ESM θα ήταν σημαντικές βραχυχρόνια αλλά λόγω της εγγύησης της Ευρώπης η επίδραση στους ιδιώτες θα ήταν μηδενική.

Τα 68 δισεκ. στα 500 δισεκ. εγγυήσεις είναι ένα ποσό που μπορεί να απορροφηθεί χωρίς ούτε ο ιδιώτης να χάσει, ούτε ο ευρωπαίος φορολογούμενος να υποστεί μεγάλη ζημία.

Για την Ελλάδα η λύση αυτή θα ήταν τεράστιας σημασίας, θα ήταν μια γενναία λύση για το μεγάλο εθνικό πρόβλημα το χρέος.

Δεύτερη εναλλακτική – Σύνδεση χρέους με πορεία ΑΕΠ

Μια δεύτερη εναλλακτική λύση που θα μπορούσε να εξεταστεί είναι η διασύνδεση του χρέους με το ΑΕΠ.

Αν η Ελλάδα έχει αύξηση ΑΕΠ, σημαίνει πλεονάσματα και σημαίνει ότι μπορεί να εξυπηρετεί το χρέος της.

Αν έχει αρνητικό ΑΕΠ, δηλαδή ύφεση να παγώνει η εξυπηρέτηση του χρέους καθώς η Ελλάδα δεν θα μπορεί να ανταπεξέλθει στις αποπληρωμές.

Η λύση αυτή μπορεί να είναι ημίμετρο αλλά είναι πρακτικά καλύτερη από την επιμήκυνση.

Αν μάλιστα συνδυαστεί επιμήκυνση με σύνδεση χρέους με την πορεία του ΑΕΠ τόσο το καλύτερο.

Η λύση αυτή δεν έχει καμία επίδραση στα ευρωπαϊκά κράτη ωστόσο είναι υποδεέστερη του haircut στο χρέος.

(Πρώτη ενημέρωση 28 Σεπτεμβρίου 2015, 00:10)

www.bankingnews.gr

Η δεύτερη ευκαιρία που έλαβε ο Τσίπρας για να εφαρμόσει το μνημόνιο θα είναι επιτυχής ή σε 8-10 μήνες πάλι θα επανέλθει το Grexit;

Ποιος είναι ο καταλληλότερος για την ΝΔ;

Μετά τις εκλογές της 20ης Σεπτεμβρίου όπου ο ΣΥΡΙΖΑ και ο Τσίπρας κέρδισαν με μεγάλη άνεση και αναδεικνύονται κυρίαρχοι του πολιτικού συστήματος, ο ενθουσιασμός κοπάζει και πλέον η νέα κυβέρνηση των 155 βουλευτών καλείται να διαχειριστεί 3 κρίσιμα θέματα ενώ η ΝΔ καλείται να εκλέξει ή να επανεκλέξει άμεσα αρχηγό ώστε να αποφύγει την παρατεταμένη εσωστρέφεια.

Για την ΝΔ η καλύτερη λύση είναι η επανεκλογή Μειμαράκη και όχι η ανάδειξη κάποιας μέτριας προσωπικότητας σε αυτή την φάση.

Επικρατεί μια ψευδαίσθηση ότι ο Τσίπρας και ο ΣΥΡΙΖΑ απολαμβάνουν μεγάλης ευρωπαϊκής στήριξης επειδή ως αριστερό κόμμα θα μπορέσει να εφαρμόσει το τρίτο μνημόνιο με τις λιγότερες αντιδράσεις, ενώ οι αμερικανοί στηρίζουν τον ΣΥΡΙΖΑ και μάλιστα πιέζουν ώστε να υπάρξει αναδιάρθρωση του χρέους.

Θεωρητικά όλα αυτά είναι αλήθεια αλλά είναι επιφανειακή αλήθεια.

Η νέα ελληνική κυβέρνηση θα περάσει το τεστ της πρώτης αξιολόγησης του πρώτου μνημονίου με την προοπτική το 2015 να κλείσει με ύφεση ίσως και κάτω από -1,5%.

Όμως δύο κομβικής σημασίας ζητήματα θα κρίνουν την αποτελεσματικότητα, αποδοτικότητα και το κατά πόσο θα μακροημερεύσει η νέα κυβέρνηση ΣΥΡΙΖΑ – ΑΝΕΛ.

Νέα ανακεφαλαιοποίηση των τραπεζών και αναδιάρθρωση του χρέους.

Παρά τα σενάρια – επί σεναρίων που διακινούνται οι κεφαλαιακές ανάγκες των τραπεζών θα είναι περίπου 16 δισεκ. ευρώ.

Οι όροι και ο τρόπος κάλυψης των κεφαλαιακών αναγκών (ποια θα είναι η συμμετοχή των ιδιωτών, πόσο και αν θα συμμετάσχει το bail in και βεβαίως με ποιο τρόπο θα συμμετάσχει το ΤΧΣ π.χ. με μετατρέψιμα ομόλογα σε μετοχές cocos) δεν είναι το πρωτεύον.

Το βασικό πρόβλημα είναι αν οι τράπεζες μετά την ολοκλήρωση της ανακεφαλαιοποίησης τους θα στηρίξουν την εθνική οικονομία.

Δυστυχώς με τον τρόπο με τον οποίο πάει να υλοποιηθεί και αυτή η ανακεφαλαιοποίηση δεν δίνει μεγάλη ευελιξία στις τράπεζες να χρηματοδοτήσουν την εθνική οικονομία.

Ακόμη και αν τα πραγματικά κεφάλαια που χρειάζονται οι τράπεζες είναι 10 δισεκ. σε σύνολο 16 δισεκ. και τα 6 δισεκ. είναι capital buffer δηλαδή κεφαλαιακό απόθεμα, το πρόβλημα χρηματοδότησης της οικονομίας δεν επιλύεται.

Ποια διοίκηση τράπεζας θα χρηματοδοτήσει οποιαδήποτε επιχείρηση όταν θα χρωστάει στο κράτος στο ΤΧΣ 37-38 δισεκ. ευρώ σε κεφάλαιο και ποια διοίκηση θα χρηματοδοτήσει την οικονομία όταν υπάρχει έλλειμμα ρευστότητας περίπου 80 δισεκ. μεταξύ δανείων και καταθέσεων και οι τράπεζες υποχρεούνται να δανείζονται από το ευρωσύστημα.

Για να τεθεί απλά.

Ενώ η ανακεφαλαιοποίηση θα ολοκληρωθεί, οι τράπεζες θα αποκτήσουν μεγάλο capital buffer για να διαχειριστούν και τα NPLs – θεωρούμε ορθό οι αυξήσεις κεφαλαίου να είναι πολύ μεγάλης κλίμακας – αλλά το πώς οι τράπεζες με δανειακά κεφάλαια και δανεική ρευστότητα θα χρηματοδοτήσουν την οικονομία δεν έχει επιλυθεί.

Η παρουσία ιδιωτών είναι απαραίτητη στις τράπεζες, να έχουν την πλειοψηφία των μετοχών αλλά η παρουσία των ιδιωτών μετόχων δεν διασφαλίζει ότι οι τράπεζες θα χορηγήσουν δάνεια.

Οι τράπεζες στην Ελλάδα ποιο πολλά θα κερδίσουν αξιοποιώντας τα προβληματικά δάνεια παρά χρηματοδοτώντας με νέα δάνεια την εθνική οικονομία.

Για να τεθεί ακόμη πιο απλά.

Υπάρχει ένα σοβαρός κίνδυνος μετά την μεγάλη ανακεφαλαιοποίηση, οι τράπεζες να στραφούν – και ορθά – στην αξιοποίηση των NPLs και πως θα κερδίσουν από τα προβληματικά δάνεια θέτοντας σε δεύτερη μοίρα τον τραπεζικό δανεισμό.

Μην λησμονούμε ότι το πρόβλημα της πιστωτικής επέκτασης είναι ευρωπαϊκό και σε μια προβληματική χώρα όπως την Ελλάδα το τελευταίο πράγμα που θα κοιτάξουν να αυξήσουν οι τράπεζες είναι τα νέα δάνεια.

Δεν μπορεί να υπάρχουν 100 ή 105 δισεκ. προβληματικά δάνεια σε σύνολο 207 δισεκ. και στην Ελλάδα να μιλάμε για πιστωτική επέκταση, θα ήταν σκόπιμο να μιλάμε για συρρίκνωση των NPLs.

Αν οι τράπεζες δεν χρηματοδοτήσουν την οικονομία, πως οι τράπεζες θα συνεισφέρουν θετικά στην αύξηση του ΑΕΠ;

Λύση για το χρέος μόνο επιμήκυνση ισούται με φιάσκο

Για μια ακόμη φορά το ελληνικό πολιτικό σύστημα, αποφεύγει να πάρει ξεκάθαρη θέση για βασικά ζητήματα της εθνικής οικονομίας με κυριότερο το χρέος, άπαξ και το μνημόνιο δεσμεύει την Ελλάδα.

Το ελληνικό χρέος το οποίο θα εκτιναχθεί στα 350-355 δισεκ. μετά τις αποπληρωμές συμπεριλαμβανομένου και του νέου δανείου των 86 δισεκ. αγγίζει το 195% με 200% και ως ποσοστό ως προς το ΑΕΠ είναι το υψηλότερο στην ιστορία της χώρας.

Ο ΣΥΡΙΖΑ μιλάει για διαπραγμάτευση τον Νοέμβριο του 2015, χωρίς να έχει ξεκαθαρίσει ποια είναι η εθνική πρόταση προς τους δανειστές ή με ποιο τρόπο θα διεκδικήσει την βέλτιστη λύση για το χρέος.

Ψελλίζουν την λύση της επιμήκυνσης στα 50 χρόνια και μείωση επιτοκίων στο 1% στα επίπεδα τιμολόγησης του νέου δανείου των 86 δισεκ.

Επίσης έχει αναφερθεί ότι το κόστος εξυπηρέτησης του χρέους να μην υπερβαίνει το 15% του ΑΕΠ.

Η ΝΔ και το ΠΑΣΟΚ που κυβέρνησαν έως πρότινος στο θέμα του χρέους ακολούθησαν μια απαράδεκτη στρατηγική καθώς επίσημα η κυβέρνηση Σαμαρά δήλωνε ότι το χρέος είναι βιώσιμο άρα δεν χρειάζεται οποιαδήποτε αναδιάρθρωση.

Μάλιστα όταν η ΝΔ επικαλείται ως αναδιάρθρωση το haircut του χρέους το 2012 επί ημερών ΠΑΣΟΚ αποδεικνύει ότι έχει παγιδευτεί στην μετριότητα της προπαγάνδας καθώς όλοι γνωρίζουν ότι το πραγματικό στιγμιαίο όφελος της Ελλάδος δεν ήταν η απομείωση των 105 δισεκ. αλλά μόλις 26 με 27 δισεκ.

Επισημαίνουμε την λέξη στιγμιαίο όφελος καθώς το haircut ανέκοψε την δυναμική αύξησης του χρέους, ενώ η συνειδητή χρεοκοπία των τραπεζών που τις υποχρέωσε σε μια καθολική ανακεφαλαιοποίηση 40 δισεκ. (25 δισεκ. κεφάλαια και 15 δισεκ. Funding gap) περιλαμβανομένης και της επιβάρυνσης των ασφαλιστικών ταμείων προκάλεσε ένα σοκ στην εθνική οικονομία γιατί ελληνοποίησε το πρόβλημα.

Χάθηκε η μεγάλη ευκαιρία της γενναίας αναδιάρθρωσης το 2010 στην αρχή της κρίσης και οι τράπεζες πλήρωσαν την κρατική – κυβερνητική αποτυχία.

Η διαπραγμάτευση του χρέους θα ξεκινήσει πάλι και είναι σχεδόν σίγουρο ότι η πλειοψηφία της κοινωνίας δεν γνωρίζει ποια λύση πρέπει να υποστηρίξει γιατί τα πολιτικά κόμματα για μια ακόμη φορά δεν παρουσιάζουν τις θέσεις τους.

Το μείζον θέμα για την Ελλάδα είναι το χρέος και κανένα κόμμα δεν έχει πει ποια είναι η εθνική ελληνική πρόταση.

Ποιος είναι ο στόχος ή τα μέσα.

Γιατί είναι φιάσκο η λύση της επιμήκυνσης

Το πολιτικό σύστημα και ο ΣΥΡΙΖΑ που έκανε σημαία την αναδιάρθρωση του ελληνικού χρέους μάλλον προσανατολίζονται σε μια λύση φιάσκο.

Η επιμήκυνση του χρόνου αποπληρωμής από τα 32,5 χρόνια στα 50 χρόνια και η μείωση των επιτοκίων στο 1% ή κοντά στο 1% θα παρουσιαστεί ως εθνική πρόταση.

Με την λύση αυτή το χρέος δεν μειώνεται, παρατείνεται, μειώνονται τα τοκοχρεολύσια γιατί μειώνεται το κόστος εξυπηρέτησης και αυξάνεται ο χρόνος αποπληρωμής αλλά η Ελλάδα θα συνεχίσει να πληρώνει χρέος και σημαντικό μέρος του προϋπολογισμού ειδικά τα πρωτογενή πλεονάσματα θα καταλήγουν στο χρέος.

Η επιμήκυνση δεν λύνει το πρόβλημα, ήδη το χρέος έχει επιμηκυνθεί στα 32,5 χρόνια ή 31,7 χρόνια με βάση το είδος και το χρόνο σύναψης των δανείων και παρ΄ όλα αυτά το χρέος είναι μη βιώσιμο.

Όσοι τονίζουν ότι το χρέος είναι βιώσιμο λαμβάνουν – λανθασμένα – υπόψη παραδοχές θετικές για την μακροπρόθεσμη πορεία της οικονομίας ενώ πρακτικά θα έπρεπε να λάμβαναν παραδοχές τύπου stress tests δηλαδή παραδοχές ακραίων καταστάσεων.

Μόνο με επιμήκυνση δεν υπάρχει λύση στο ελληνικό χρέος.

Θα είναι λογιστικό τρικ, φιάσκο, πολιτική εξαπάτηση αν λανσάρουν ως επιτυχία την επιμήκυνση.

Η Ευρώπη το μόνο θέμα που συζητάει – αν το συζητάει – είναι η επιμήκυνση και τίποτε άλλο για το ελληνικό χρέος.

Υπάρχουν εναλλακτικές;

Εναλλακτική πρώτη – Haircut στο ιδιωτικό χρέος του ESM

H Ελλάδα έχει δανειστεί από τον ESM τον Μόνιμο Μηχανισμό Στήριξης 228 δισεκ. μαζί με το νέο δάνειο των 86 δισεκ. που μάλλον θα είναι μικρότερο καθώς τα 25 δισεκ. που έχουν προβλεφθεί για τις τράπεζες δεν θα ξεπεράσουν τα 14-15 δισεκ.

Τα 228 δισεκ. που έχει δανείσει ο EFSF και ο ESM στο ελληνικό κράτος δεν είναι διακρατικός δανεισμός.

Ο ESM έχει ως εγγύηση 500 δισεκ. από την ΕΕ και εν συνεχεία δανείζεται από τις αγορές, συγκεκριμένα 1200 διεθνείς επενδυτές, τράπεζες, funds managers χρηματοδοτούν τον ESM ώστε να μπορεί να στηρίζει την Ελλάδα με νέα δάνεια ή να καλύπτει άλλες ανάγκες στήριξης.

Μια πρόταση που θα είχε τεράστιο οικονομικό όφελος για την Ελλάδα θα ήταν να υπάρξει haircut 30% στα δάνεια του ESM τα 228 δισεκ. ευρώ.

Το 30% στα 228 δισεκ. είναι όφελος 68 δισεκ. ευρώ ουσιαστικά θα είναι σαν η Ευρώπη να μας χάριζε τα 86 δισεκ. του τρίτου μνημονίου.

Τα αντεπιχειρήματα επί της πρότασης αυτής είναι πολλά.

-Γιατί να υποστεί ζημία ο ESM και οι ιδιώτες που τον χρηματοδοτούν;

-Πως ο ESM που δανείζει την Ελλάδα, ταυτόχρονα θα δεχθεί να υποστεί κούρεμα δεν παραβιάζει τους κανόνες λειτουργίας του ενιαίου μηχανισμού στήριξης;

-Γιατί να βοηθήσουν την Ελλάδα όταν παρέχουν απλόχερα τέτοιας κλίμακας δάνεια;

Όταν αποφασίστηκε ο ESM να χορηγήσει 86 δισεκ. στην Ελλάδα με βάση το τρίτο μνημόνιο αυτό δεν σημαίνει ότι πήγε στην Γερμανία, την Γαλλία και τις άλλες χώρες και ζήτησε δανεικά για να τα χορηγήσει στην Ελλάδα.

O ESM με την εγγύηση των 500 δισεκ. που έχουν παράσχει τα ευρωπαϊκά κράτη προχωράει σε δημοπρασίες ομολόγων τις οποίες καλύπτουν διεθνείς επενδυτές.

Κοινώς ο ESM δανείζεται από ιδιώτες για να χρηματοδοτήσει ένα κράτος.

Η διαδικασία αυτή – μεταξύ άλλων – έρχεται να αποδείξει γιατί η όλη διαδικασία χρηματοδότησης της Ελλάδος είναι λάθος.

Ακόμη και ο δανειστής της Ελλάδος ο ESM δανείζεται από τις αγορές, όχι όμως η Ελλάδα που είναι κράτος.

Το ορθό είναι το κράτος να δανείζεται από τις αγορές και τους επενδυτές.

Αν υποστούν haircut τα δάνεια του ESM θεωρητικά ζημιώνονται οι ιδιώτες που χρηματοδότησαν τον ESM αλλά αυτό δεν ισχύει γιατί αμέσως ο ESM θα χρησιμοποιήσει τις εγγυήσεις αυτά τα 500 δισεκ. και θα αποζημιώσει 100% τους ιδιώτες επενδυτές.

Η ζημία λογιστικά θα εμφανιστεί στους ιδιώτες μέσω ESM σε μια ενδεχόμενη λύση haircut αλλά πρακτικά την ζημία θα την υποστεί η ΕΕ οι ευρωπαίοι.

Γιατί όμως χρειάζεται haircut;

Μέσω μιας ρεαλιστικής απομείωσης 68 δισεκ. το ελληνικό χρέος θα υποχωρήσει στα 280 δισεκ. και αν αρχίσει η οικονομία να αναπτύσσεται και επανέλθει το ΑΕΠ πάνω από τα 180 δισεκ. αυτό θα σημαίνει χρέος προς ΑΕΠ 155% έναντι 200%.

Έχοντας μειώσει το χρέος μέσω haircut και η οικονομία να έχει επανέλθει στην ανάπτυξη, τα τοκοχρεολύσια θα έχουν μειωθεί κατά 45% με 50% και το κυριότερο η χώρα θα αποκτήσει τεράστια ευελιξία στην χρήση των πρωτογενών πλεονασμάτων.

Οι επιπτώσεις για τον ESM θα ήταν σημαντικές βραχυχρόνια αλλά λόγω της εγγύησης της Ευρώπης η επίδραση στους ιδιώτες θα ήταν μηδενική.

Τα 68 δισεκ. στα 500 δισεκ. εγγυήσεις είναι ένα ποσό που μπορεί να απορροφηθεί χωρίς ούτε ο ιδιώτης να χάσει, ούτε ο ευρωπαίος φορολογούμενος να υποστεί μεγάλη ζημία.

Για την Ελλάδα η λύση αυτή θα ήταν τεράστιας σημασίας, θα ήταν μια γενναία λύση για το μεγάλο εθνικό πρόβλημα το χρέος.

Δεύτερη εναλλακτική – Σύνδεση χρέους με πορεία ΑΕΠ

Μια δεύτερη εναλλακτική λύση που θα μπορούσε να εξεταστεί είναι η διασύνδεση του χρέους με το ΑΕΠ.

Αν η Ελλάδα έχει αύξηση ΑΕΠ, σημαίνει πλεονάσματα και σημαίνει ότι μπορεί να εξυπηρετεί το χρέος της.

Αν έχει αρνητικό ΑΕΠ, δηλαδή ύφεση να παγώνει η εξυπηρέτηση του χρέους καθώς η Ελλάδα δεν θα μπορεί να ανταπεξέλθει στις αποπληρωμές.

Η λύση αυτή μπορεί να είναι ημίμετρο αλλά είναι πρακτικά καλύτερη από την επιμήκυνση.

Αν μάλιστα συνδυαστεί επιμήκυνση με σύνδεση χρέους με την πορεία του ΑΕΠ τόσο το καλύτερο.

Η λύση αυτή δεν έχει καμία επίδραση στα ευρωπαϊκά κράτη ωστόσο είναι υποδεέστερη του haircut στο χρέος.

(Πρώτη ενημέρωση 28 Σεπτεμβρίου 2015, 00:10)

www.bankingnews.gr

Σχόλια αναγνωστών