Συνολικά 5 λύσεις για το ελληνικό χρέος αλλά ποια είναι η καλύτερη;

Ποια είναι η καλύτερη λύση για την αναδιάρθρωση του ελληνικού χρέους;

Οι λύσεις είναι 5 τις οποίες και θα παρουσιάσουμε καταγράφοντας τα θετικά και αρνητικά τους.

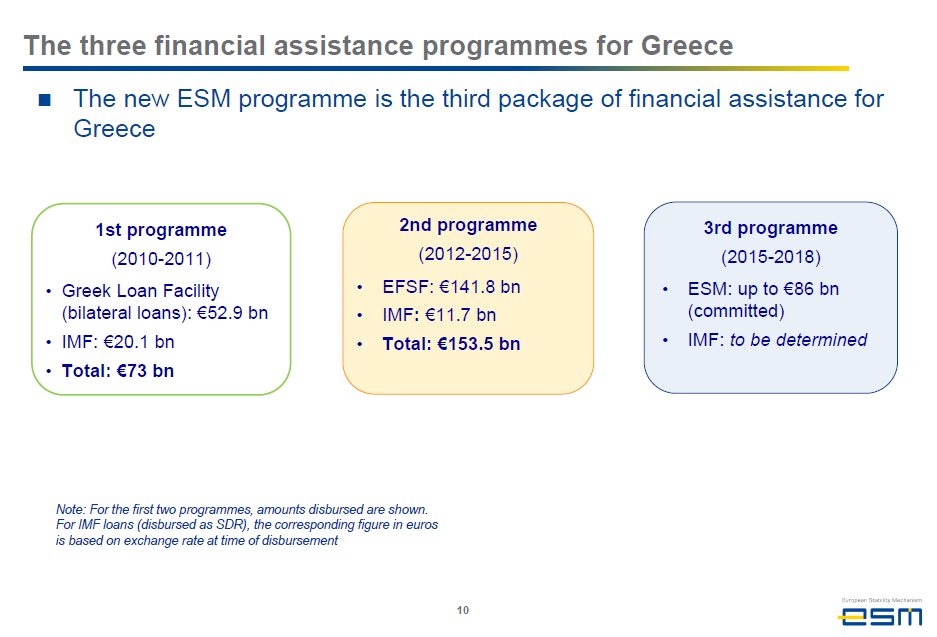

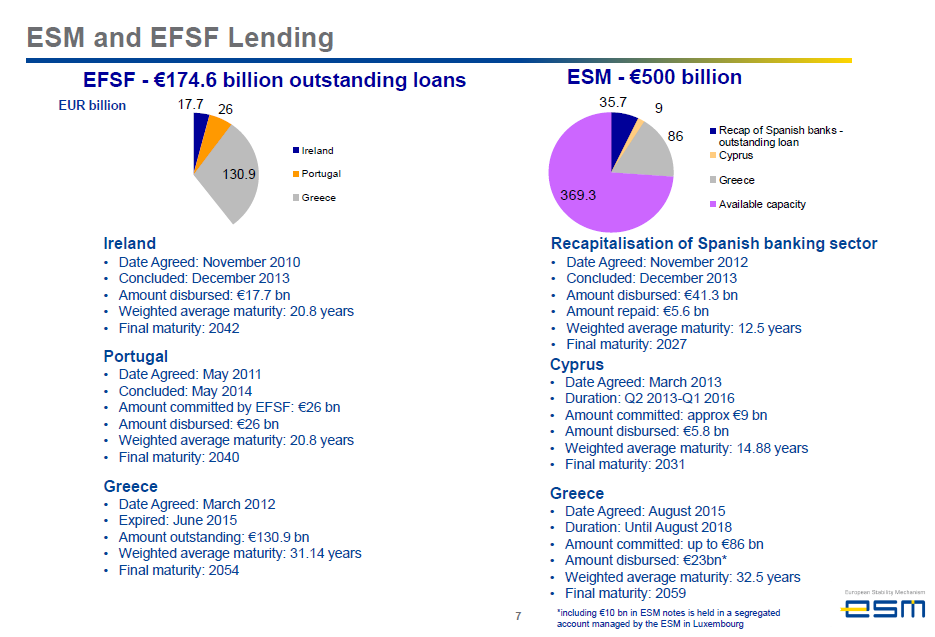

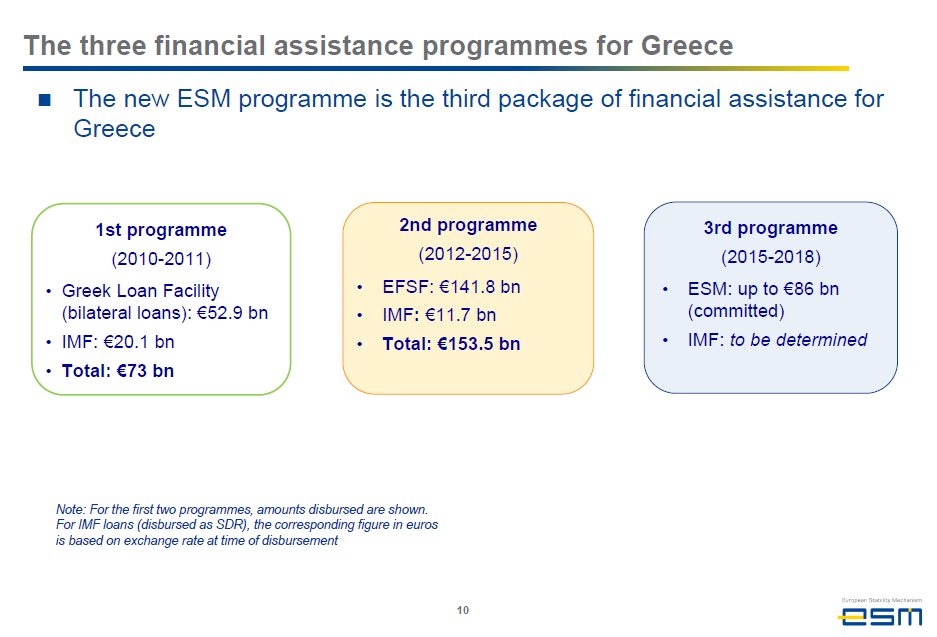

Το ελληνικό χρέος το οποίο θα εκτιναχθεί στα 350-355 δισεκ. μετά τις αποπληρωμές συμπεριλαμβανομένου και του νέου δανείου των 86 δισεκ. αγγίζει το 195% με 200% και ως ποσοστό ως προς το ΑΕΠ είναι το υψηλότερο στην ιστορία της χώρας.

Ο ΣΥΡΙΖΑ μιλάει για διαπραγμάτευση τον Νοέμβριο του 2015, χωρίς να έχει ξεκαθαρίσει ποια είναι η εθνική πρόταση προς τους δανειστές ή με ποιο τρόπο θα διεκδικήσει την βέλτιστη λύση για το χρέος.

Ψελλίζουν την λύση της επιμήκυνσης στα 50 χρόνια και μείωση επιτοκίων στο 1% στα επίπεδα τιμολόγησης του νέου δανείου των 86 δισεκ.

Η ΝΔ και το ΠΑΣΟΚ που κυβέρνησαν έως πρότινος στο θέμα του χρέους ακολούθησαν μια απαράδεκτη στρατηγική καθώς επίσημα η κυβέρνηση Σαμαρά δήλωνε ότι το χρέος είναι βιώσιμο άρα δεν χρειάζεται οποιαδήποτε αναδιάρθρωση.

Το βασικό σενάριο – Επιμήκυνση λύση ή φιάσκο;

Το βασικό σενάριο αναδιάρθρωσης είναι η επιμήκυνση με μείωση επιτοκίων.

Η επιμήκυνση του χρόνου αποπληρωμής από τα 32,5 χρόνια στα 50 χρόνια και η μείωση των επιτοκίων στο 1% ή κοντά στο 1% θα παρουσιαστεί ως εθνική πρόταση.

Με την λύση αυτή το χρέος δεν μειώνεται, παρατείνεται, μειώνονται τα τοκοχρεολύσια γιατί μειώνεται το κόστος εξυπηρέτησης και αυξάνεται ο χρόνος αποπληρωμής αλλά η Ελλάδα θα συνεχίσει να πληρώνει χρέος και σημαντικό μέρος του προϋπολογισμού ειδικά τα πρωτογενή πλεονάσματα θα καταλήγουν στο χρέος.

Η επιμήκυνση δεν λύνει το πρόβλημα, ήδη το χρέος έχει επιμηκυνθεί στα 32,5 χρόνια ή 31,7 χρόνια με βάση το είδος και το χρόνο σύναψης των δανείων και παρ΄ όλα αυτά το χρέος είναι μη βιώσιμο.

Όσοι τονίζουν ότι το χρέος είναι βιώσιμο λαμβάνουν – λανθασμένα – υπόψη παραδοχές θετικές για την μακροπρόθεσμη πορεία της οικονομίας ενώ πρακτικά θα έπρεπε να λάμβαναν παραδοχές τύπου stress tests δηλαδή παραδοχές ακραίων καταστάσεων.

Μόνο με επιμήκυνση δεν υπάρχει λύση στο ελληνικό χρέος.

Θα είναι λογιστικό τρικ, φιάσκο, πολιτική εξαπάτηση αν λανσάρουν ως επιτυχία την επιμήκυνση.

Η Ευρώπη το μόνο θέμα που συζητάει – αν το συζητάει – είναι η επιμήκυνση και τίποτε άλλο για το ελληνικό χρέος.

Εναλλακτική πρώτη – Swaps με επαναγορές

Με βάση αυτή την λύση και εφόσον έχει προηγηθεί η επιμήκυνση η Ελλάδα σε βάθος 2-3 ετών θα ξαναβγεί στις αγορές με στόχο να αντλεί από τις αγορές σε βάθος 4-5 ετών περίπου 15 με 20 δισεκ.

Η Ελλάδα θα μπορούσε να μετατρέψει μέρος του υφιστάμενου χρέους π.χ. μέρος των δανείων του ESM σε swaps και να επαναγοράσει μέρος του χρέους.

Θα πρέπει να αποτιμηθούν όχι προφανώς τα σημερινά επιτόκια αλλά πως θα είναι τα επιτόκια του ευρώ σε 3 ή 4 χρόνια σίγουρα πολύ υψηλότερα.

Όταν μειώνεις τον χρόνο λήξης ενός ομολόγου συγκρίνοντας το με μια σταθερή λήξη τα 50 χρόνια κερδίζεις σε παρούσες αξίες την διαφορά των επιτοκίων.

Προφανώς μια τέτοια λύση θέλει και μελέτη και χρόνο για να υλοποιηθεί.

Το πρόβλημα εδώ είναι ο χρόνος δεν μπορεί η λύση αυτή να ενεργοποιηθεί άμεσα.

Εναλλακτική δεύτερη – Τιτλοποιήσεις των δανείων του ESM

Κάθε δάνειο μπορεί να τιτλοποιηθεί.

Π.χ. τα δάνεια που έχει χορηγήσει ο ESM στην Ελλάδα με την μορφή ομολόγων θα μπορούσαν να τιτλοποιηθούν.

Εκ πρώτης όψεως η Ελλάδα δεν κερδίζει κάτι αλλά ουσιαστικά…επιτυγχάνει καλύτερους όρους χρηματοδότησης καθώς μέσω των τιτλοποιήσεων το ελληνικό χρέος θα αποκτήσει μεγαλύτερο βάθος και μεγαλύτερη διαπραγμάτευση.

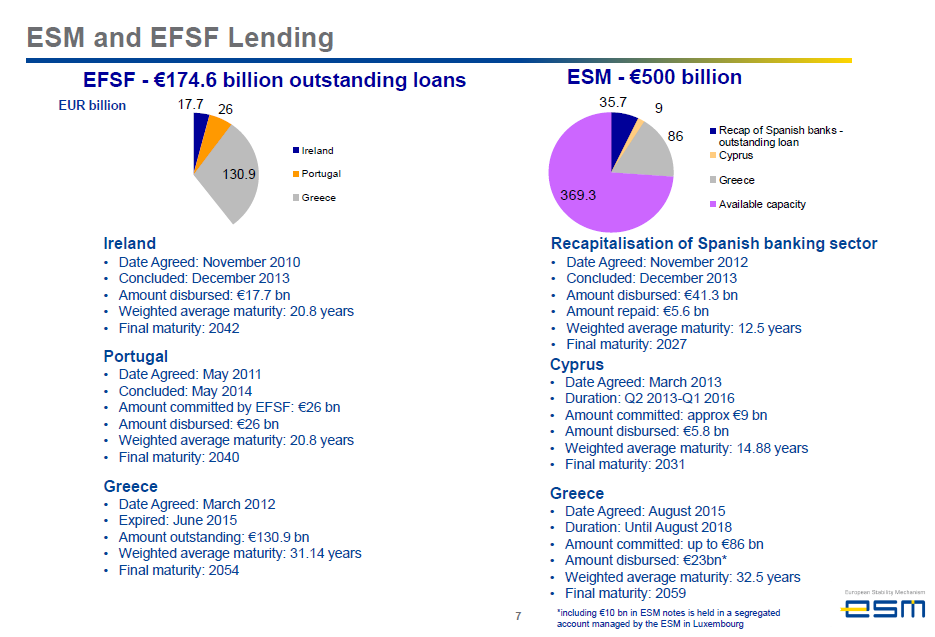

Εναλλακτική τρίτη – Haircut στο ιδιωτικό χρέος του ESM

H Ελλάδα έχει δανειστεί από τον ESM τον Μόνιμο Μηχανισμό Στήριξης 228 δισεκ. μαζί με το νέο δάνειο των 86 δισεκ. που μάλλον θα είναι μικρότερο καθώς τα 25 δισεκ. που έχουν προβλεφθεί για τις τράπεζες δεν θα ξεπεράσουν τα 14-15 δισεκ.

Τα 228 δισεκ. που έχει δανείσει ο EFSF και ο ESM στο ελληνικό κράτος δεν είναι διακρατικός δανεισμός.

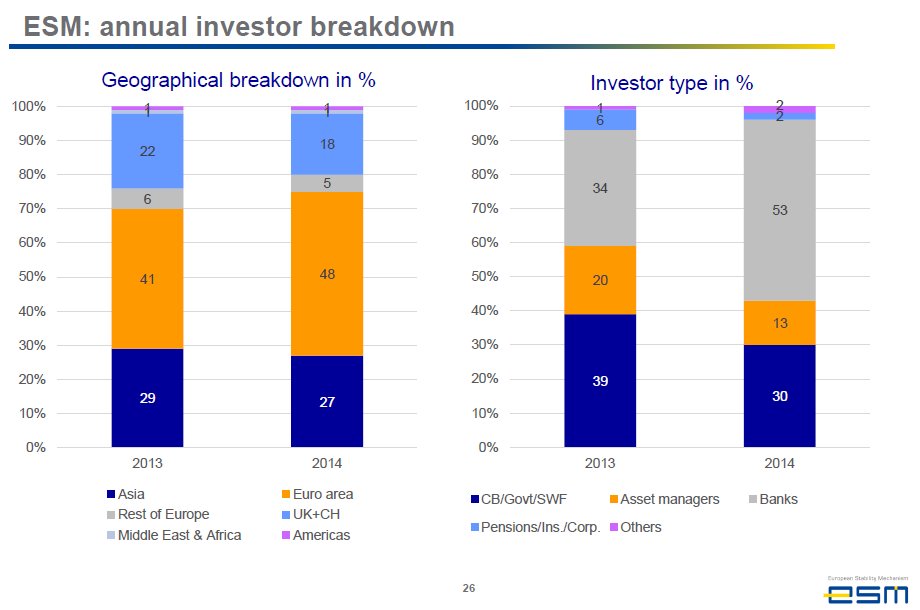

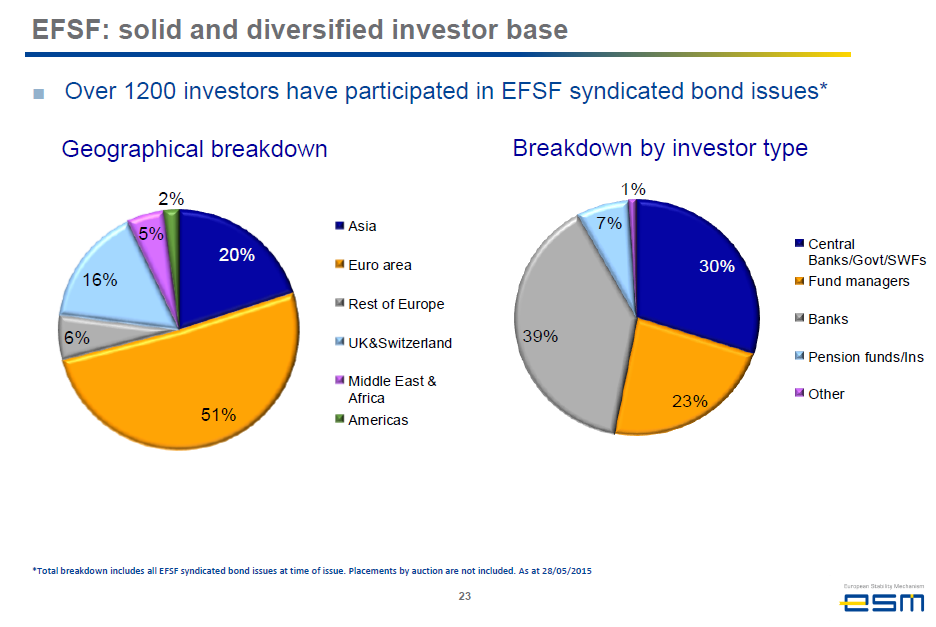

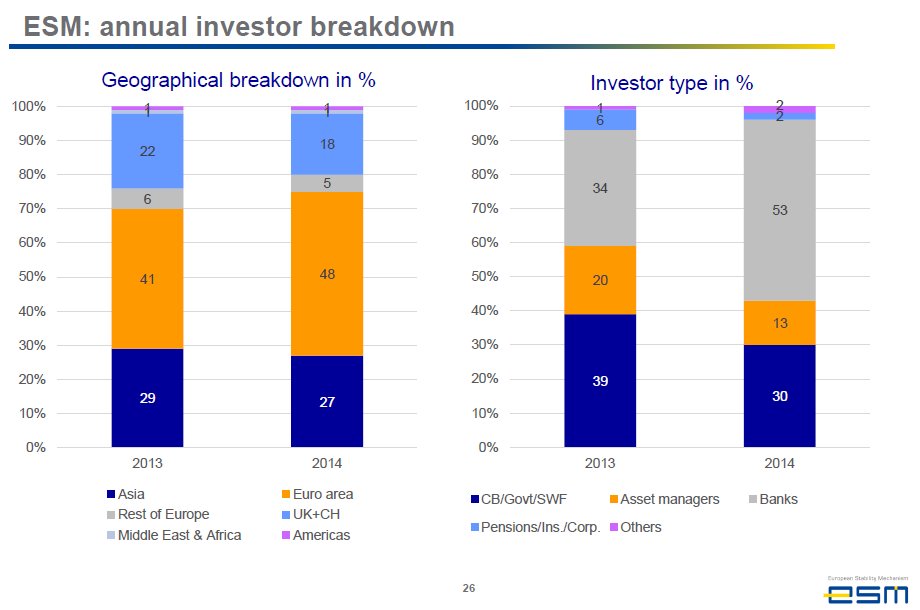

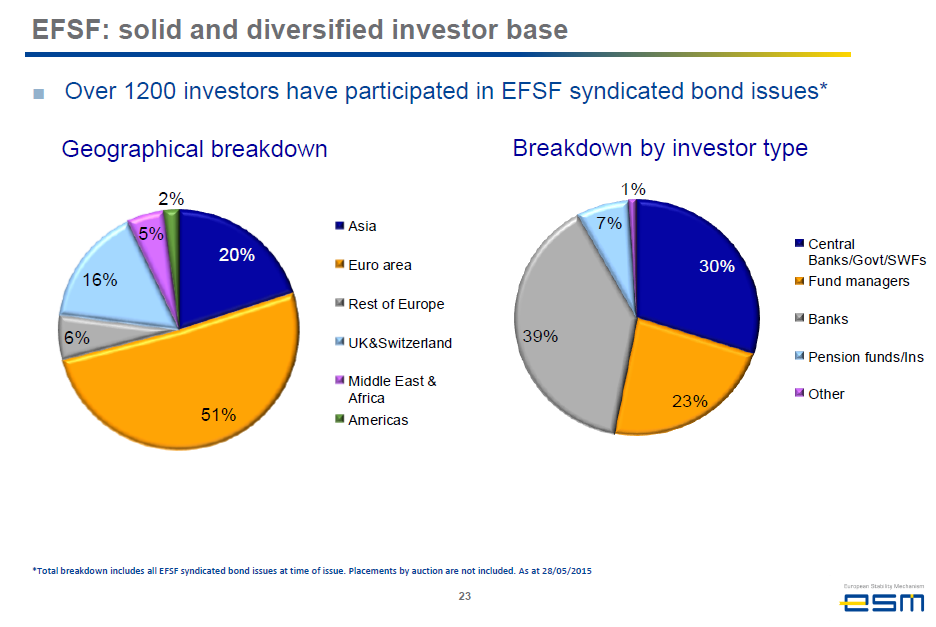

Ο ESM έχει ως εγγύηση 500 δισεκ. από την ΕΕ και εν συνεχεία δανείζεται από τις αγορές, συγκεκριμένα 1200 διεθνείς επενδυτές, τράπεζες, funds managers χρηματοδοτούν τον ESM ώστε να μπορεί να στηρίζει την Ελλάδα με νέα δάνεια ή να καλύπτει άλλες ανάγκες στήριξης.

Μια πρόταση που θα είχε τεράστιο οικονομικό όφελος για την Ελλάδα θα ήταν να υπάρξει haircut 30% στα δάνεια του ESM τα 228 δισεκ. ευρώ.

Το 30% στα 228 δισεκ. είναι όφελος 68 δισεκ. ευρώ ουσιαστικά θα είναι σαν η Ευρώπη να μας χάριζε τα 86 δισεκ. του τρίτου μνημονίου.

Τα αντεπιχειρήματα επί της πρότασης αυτής είναι πολλά.

-Γιατί να υποστεί ζημία ο ESM και οι ιδιώτες που τον χρηματοδοτούν;

-Πως ο ESM που δανείζει την Ελλάδα, ταυτόχρονα θα δεχθεί να υποστεί κούρεμα δεν παραβιάζει τους κανόνες λειτουργίας του ενιαίου μηχανισμού στήριξης;

-Γιατί να βοηθήσουν την Ελλάδα όταν παρέχουν απλόχερα τέτοιας κλίμακας δάνεια;

Όταν αποφασίστηκε ο ESM να χορηγήσει 86 δισεκ. στην Ελλάδα με βάση το τρίτο μνημόνιο αυτό δεν σημαίνει ότι πήγε στην Γερμανία, την Γαλλία και τις άλλες χώρες και ζήτησε δανεικά για να τα χορηγήσει στην Ελλάδα.

O ESM με την εγγύηση των 500 δισεκ. που έχουν παράσχει τα ευρωπαϊκά κράτη προχωράει σε δημοπρασίες ομολόγων τις οποίες καλύπτουν διεθνείς επενδυτές.

Κοινώς ο ESM δανείζεται από ιδιώτες για να χρηματοδοτήσει ένα κράτος.

Η διαδικασία αυτή – μεταξύ άλλων – έρχεται να αποδείξει γιατί η όλη διαδικασία χρηματοδότησης της Ελλάδος είναι λάθος.

Ακόμη και ο δανειστής της Ελλάδος ο ESM δανείζεται από τις αγορές, όχι όμως η Ελλάδα που είναι κράτος.

Το ορθό είναι το κράτος να δανείζεται από τις αγορές και τους επενδυτές.

Αν υποστούν haircut τα δάνεια του ESM θεωρητικά ζημιώνονται οι ιδιώτες που χρηματοδότησαν τον ESM αλλά αυτό δεν ισχύει γιατί αμέσως ο ESM θα χρησιμοποιήσει τις εγγυήσεις αυτά τα 500 δισεκ. και θα αποζημιώσει 100% τους ιδιώτες επενδυτές.

Η ζημία λογιστικά θα εμφανιστεί στους ιδιώτες μέσω ESM σε μια ενδεχόμενη λύση haircut αλλά πρακτικά την ζημία θα την υποστεί η ΕΕ οι ευρωπαίοι.

Γιατί όμως χρειάζεται haircut;

Μέσω μιας ρεαλιστικής απομείωσης 68 δισεκ. το ελληνικό χρέος θα υποχωρήσει στα 280 δισεκ. και αν αρχίσει η οικονομία να αναπτύσσεται και επανέλθει το ΑΕΠ πάνω από τα 180 δισεκ. αυτό θα σημαίνει χρέος προς ΑΕΠ 155% έναντι 200%.

Έχοντας μειώσει το χρέος μέσω haircut και η οικονομία να έχει επανέλθει στην ανάπτυξη, τα τοκοχρεολύσια θα έχουν μειωθεί κατά 45% με 50% και το κυριότερο η χώρα θα αποκτήσει τεράστια ευελιξία στην χρήση των πρωτογενών πλεονασμάτων.

Οι επιπτώσεις για τον ESM θα ήταν σημαντικές βραχυχρόνια αλλά λόγω της εγγύησης της Ευρώπης η επίδραση στους ιδιώτες θα ήταν μηδενική.

Τα 68 δισεκ. στα 500 δισεκ. εγγυήσεις είναι ένα ποσό που μπορεί να απορροφηθεί χωρίς ούτε ο ιδιώτης να χάσει, ούτε ο ευρωπαίος φορολογούμενος να υποστεί μεγάλη ζημία.

Για την Ελλάδα η λύση αυτή θα ήταν τεράστιας σημασίας, θα ήταν μια γενναία λύση για το μεγάλο εθνικό πρόβλημα το χρέος.

Εναλλακτική τέταρτη – Σύνδεση χρέους με πορεία ΑΕΠ

Μια εναλλακτική λύση που θα μπορούσε να εξεταστεί για την αναδιάρθρωση του ελληνικού χρέους είναι η διασύνδεση του χρέους με το ΑΕΠ.

Αν η Ελλάδα έχει αύξηση ΑΕΠ, σημαίνει πλεονάσματα και σημαίνει ότι μπορεί να εξυπηρετεί το χρέος της.

Αν έχει αρνητικό ΑΕΠ, δηλαδή ύφεση να παγώνει η εξυπηρέτηση του χρέους καθώς η Ελλάδα δεν θα μπορεί να ανταπεξέλθει στις αποπληρωμές.

Η λύση αυτή μπορεί να είναι ημίμετρο αλλά είναι πρακτικά καλύτερη από την επιμήκυνση.

Αν μάλιστα συνδυαστεί επιμήκυνση με σύνδεση χρέους με την πορεία του ΑΕΠ τόσο το καλύτερο.

Η λύση αυτή δεν έχει καμία επίδραση στα ευρωπαϊκά κράτη ωστόσο είναι υποδεέστερη του haircut στο χρέος.

H δομή του ελληνικού χρέους από τον ESM

www.bankingnews.gr

Οι λύσεις είναι 5 τις οποίες και θα παρουσιάσουμε καταγράφοντας τα θετικά και αρνητικά τους.

Το ελληνικό χρέος το οποίο θα εκτιναχθεί στα 350-355 δισεκ. μετά τις αποπληρωμές συμπεριλαμβανομένου και του νέου δανείου των 86 δισεκ. αγγίζει το 195% με 200% και ως ποσοστό ως προς το ΑΕΠ είναι το υψηλότερο στην ιστορία της χώρας.

Ο ΣΥΡΙΖΑ μιλάει για διαπραγμάτευση τον Νοέμβριο του 2015, χωρίς να έχει ξεκαθαρίσει ποια είναι η εθνική πρόταση προς τους δανειστές ή με ποιο τρόπο θα διεκδικήσει την βέλτιστη λύση για το χρέος.

Ψελλίζουν την λύση της επιμήκυνσης στα 50 χρόνια και μείωση επιτοκίων στο 1% στα επίπεδα τιμολόγησης του νέου δανείου των 86 δισεκ.

Η ΝΔ και το ΠΑΣΟΚ που κυβέρνησαν έως πρότινος στο θέμα του χρέους ακολούθησαν μια απαράδεκτη στρατηγική καθώς επίσημα η κυβέρνηση Σαμαρά δήλωνε ότι το χρέος είναι βιώσιμο άρα δεν χρειάζεται οποιαδήποτε αναδιάρθρωση.

Το βασικό σενάριο – Επιμήκυνση λύση ή φιάσκο;

Το βασικό σενάριο αναδιάρθρωσης είναι η επιμήκυνση με μείωση επιτοκίων.

Η επιμήκυνση του χρόνου αποπληρωμής από τα 32,5 χρόνια στα 50 χρόνια και η μείωση των επιτοκίων στο 1% ή κοντά στο 1% θα παρουσιαστεί ως εθνική πρόταση.

Με την λύση αυτή το χρέος δεν μειώνεται, παρατείνεται, μειώνονται τα τοκοχρεολύσια γιατί μειώνεται το κόστος εξυπηρέτησης και αυξάνεται ο χρόνος αποπληρωμής αλλά η Ελλάδα θα συνεχίσει να πληρώνει χρέος και σημαντικό μέρος του προϋπολογισμού ειδικά τα πρωτογενή πλεονάσματα θα καταλήγουν στο χρέος.

Η επιμήκυνση δεν λύνει το πρόβλημα, ήδη το χρέος έχει επιμηκυνθεί στα 32,5 χρόνια ή 31,7 χρόνια με βάση το είδος και το χρόνο σύναψης των δανείων και παρ΄ όλα αυτά το χρέος είναι μη βιώσιμο.

Όσοι τονίζουν ότι το χρέος είναι βιώσιμο λαμβάνουν – λανθασμένα – υπόψη παραδοχές θετικές για την μακροπρόθεσμη πορεία της οικονομίας ενώ πρακτικά θα έπρεπε να λάμβαναν παραδοχές τύπου stress tests δηλαδή παραδοχές ακραίων καταστάσεων.

Μόνο με επιμήκυνση δεν υπάρχει λύση στο ελληνικό χρέος.

Θα είναι λογιστικό τρικ, φιάσκο, πολιτική εξαπάτηση αν λανσάρουν ως επιτυχία την επιμήκυνση.

Η Ευρώπη το μόνο θέμα που συζητάει – αν το συζητάει – είναι η επιμήκυνση και τίποτε άλλο για το ελληνικό χρέος.

Εναλλακτική πρώτη – Swaps με επαναγορές

Με βάση αυτή την λύση και εφόσον έχει προηγηθεί η επιμήκυνση η Ελλάδα σε βάθος 2-3 ετών θα ξαναβγεί στις αγορές με στόχο να αντλεί από τις αγορές σε βάθος 4-5 ετών περίπου 15 με 20 δισεκ.

Η Ελλάδα θα μπορούσε να μετατρέψει μέρος του υφιστάμενου χρέους π.χ. μέρος των δανείων του ESM σε swaps και να επαναγοράσει μέρος του χρέους.

Θα πρέπει να αποτιμηθούν όχι προφανώς τα σημερινά επιτόκια αλλά πως θα είναι τα επιτόκια του ευρώ σε 3 ή 4 χρόνια σίγουρα πολύ υψηλότερα.

Όταν μειώνεις τον χρόνο λήξης ενός ομολόγου συγκρίνοντας το με μια σταθερή λήξη τα 50 χρόνια κερδίζεις σε παρούσες αξίες την διαφορά των επιτοκίων.

Προφανώς μια τέτοια λύση θέλει και μελέτη και χρόνο για να υλοποιηθεί.

Το πρόβλημα εδώ είναι ο χρόνος δεν μπορεί η λύση αυτή να ενεργοποιηθεί άμεσα.

Εναλλακτική δεύτερη – Τιτλοποιήσεις των δανείων του ESM

Κάθε δάνειο μπορεί να τιτλοποιηθεί.

Π.χ. τα δάνεια που έχει χορηγήσει ο ESM στην Ελλάδα με την μορφή ομολόγων θα μπορούσαν να τιτλοποιηθούν.

Εκ πρώτης όψεως η Ελλάδα δεν κερδίζει κάτι αλλά ουσιαστικά…επιτυγχάνει καλύτερους όρους χρηματοδότησης καθώς μέσω των τιτλοποιήσεων το ελληνικό χρέος θα αποκτήσει μεγαλύτερο βάθος και μεγαλύτερη διαπραγμάτευση.

Εναλλακτική τρίτη – Haircut στο ιδιωτικό χρέος του ESM

H Ελλάδα έχει δανειστεί από τον ESM τον Μόνιμο Μηχανισμό Στήριξης 228 δισεκ. μαζί με το νέο δάνειο των 86 δισεκ. που μάλλον θα είναι μικρότερο καθώς τα 25 δισεκ. που έχουν προβλεφθεί για τις τράπεζες δεν θα ξεπεράσουν τα 14-15 δισεκ.

Τα 228 δισεκ. που έχει δανείσει ο EFSF και ο ESM στο ελληνικό κράτος δεν είναι διακρατικός δανεισμός.

Ο ESM έχει ως εγγύηση 500 δισεκ. από την ΕΕ και εν συνεχεία δανείζεται από τις αγορές, συγκεκριμένα 1200 διεθνείς επενδυτές, τράπεζες, funds managers χρηματοδοτούν τον ESM ώστε να μπορεί να στηρίζει την Ελλάδα με νέα δάνεια ή να καλύπτει άλλες ανάγκες στήριξης.

Μια πρόταση που θα είχε τεράστιο οικονομικό όφελος για την Ελλάδα θα ήταν να υπάρξει haircut 30% στα δάνεια του ESM τα 228 δισεκ. ευρώ.

Το 30% στα 228 δισεκ. είναι όφελος 68 δισεκ. ευρώ ουσιαστικά θα είναι σαν η Ευρώπη να μας χάριζε τα 86 δισεκ. του τρίτου μνημονίου.

Τα αντεπιχειρήματα επί της πρότασης αυτής είναι πολλά.

-Γιατί να υποστεί ζημία ο ESM και οι ιδιώτες που τον χρηματοδοτούν;

-Πως ο ESM που δανείζει την Ελλάδα, ταυτόχρονα θα δεχθεί να υποστεί κούρεμα δεν παραβιάζει τους κανόνες λειτουργίας του ενιαίου μηχανισμού στήριξης;

-Γιατί να βοηθήσουν την Ελλάδα όταν παρέχουν απλόχερα τέτοιας κλίμακας δάνεια;

Όταν αποφασίστηκε ο ESM να χορηγήσει 86 δισεκ. στην Ελλάδα με βάση το τρίτο μνημόνιο αυτό δεν σημαίνει ότι πήγε στην Γερμανία, την Γαλλία και τις άλλες χώρες και ζήτησε δανεικά για να τα χορηγήσει στην Ελλάδα.

O ESM με την εγγύηση των 500 δισεκ. που έχουν παράσχει τα ευρωπαϊκά κράτη προχωράει σε δημοπρασίες ομολόγων τις οποίες καλύπτουν διεθνείς επενδυτές.

Κοινώς ο ESM δανείζεται από ιδιώτες για να χρηματοδοτήσει ένα κράτος.

Η διαδικασία αυτή – μεταξύ άλλων – έρχεται να αποδείξει γιατί η όλη διαδικασία χρηματοδότησης της Ελλάδος είναι λάθος.

Ακόμη και ο δανειστής της Ελλάδος ο ESM δανείζεται από τις αγορές, όχι όμως η Ελλάδα που είναι κράτος.

Το ορθό είναι το κράτος να δανείζεται από τις αγορές και τους επενδυτές.

Αν υποστούν haircut τα δάνεια του ESM θεωρητικά ζημιώνονται οι ιδιώτες που χρηματοδότησαν τον ESM αλλά αυτό δεν ισχύει γιατί αμέσως ο ESM θα χρησιμοποιήσει τις εγγυήσεις αυτά τα 500 δισεκ. και θα αποζημιώσει 100% τους ιδιώτες επενδυτές.

Η ζημία λογιστικά θα εμφανιστεί στους ιδιώτες μέσω ESM σε μια ενδεχόμενη λύση haircut αλλά πρακτικά την ζημία θα την υποστεί η ΕΕ οι ευρωπαίοι.

Γιατί όμως χρειάζεται haircut;

Μέσω μιας ρεαλιστικής απομείωσης 68 δισεκ. το ελληνικό χρέος θα υποχωρήσει στα 280 δισεκ. και αν αρχίσει η οικονομία να αναπτύσσεται και επανέλθει το ΑΕΠ πάνω από τα 180 δισεκ. αυτό θα σημαίνει χρέος προς ΑΕΠ 155% έναντι 200%.

Έχοντας μειώσει το χρέος μέσω haircut και η οικονομία να έχει επανέλθει στην ανάπτυξη, τα τοκοχρεολύσια θα έχουν μειωθεί κατά 45% με 50% και το κυριότερο η χώρα θα αποκτήσει τεράστια ευελιξία στην χρήση των πρωτογενών πλεονασμάτων.

Οι επιπτώσεις για τον ESM θα ήταν σημαντικές βραχυχρόνια αλλά λόγω της εγγύησης της Ευρώπης η επίδραση στους ιδιώτες θα ήταν μηδενική.

Τα 68 δισεκ. στα 500 δισεκ. εγγυήσεις είναι ένα ποσό που μπορεί να απορροφηθεί χωρίς ούτε ο ιδιώτης να χάσει, ούτε ο ευρωπαίος φορολογούμενος να υποστεί μεγάλη ζημία.

Για την Ελλάδα η λύση αυτή θα ήταν τεράστιας σημασίας, θα ήταν μια γενναία λύση για το μεγάλο εθνικό πρόβλημα το χρέος.

Εναλλακτική τέταρτη – Σύνδεση χρέους με πορεία ΑΕΠ

Μια εναλλακτική λύση που θα μπορούσε να εξεταστεί για την αναδιάρθρωση του ελληνικού χρέους είναι η διασύνδεση του χρέους με το ΑΕΠ.

Αν η Ελλάδα έχει αύξηση ΑΕΠ, σημαίνει πλεονάσματα και σημαίνει ότι μπορεί να εξυπηρετεί το χρέος της.

Αν έχει αρνητικό ΑΕΠ, δηλαδή ύφεση να παγώνει η εξυπηρέτηση του χρέους καθώς η Ελλάδα δεν θα μπορεί να ανταπεξέλθει στις αποπληρωμές.

Η λύση αυτή μπορεί να είναι ημίμετρο αλλά είναι πρακτικά καλύτερη από την επιμήκυνση.

Αν μάλιστα συνδυαστεί επιμήκυνση με σύνδεση χρέους με την πορεία του ΑΕΠ τόσο το καλύτερο.

Η λύση αυτή δεν έχει καμία επίδραση στα ευρωπαϊκά κράτη ωστόσο είναι υποδεέστερη του haircut στο χρέος.

H δομή του ελληνικού χρέους από τον ESM

www.bankingnews.gr

Σχόλια αναγνωστών