Άρθρο του Δρ. Νικόλαου Γεωργικόπουλου στο www.bankingnews.gr

Το 2016 είναι αναμφισβήτητα ένα κρίσιμο έτος για την επανεκκίνηση της ελληνικής οικονομίας όπου το ελληνικό τραπεζικό σύστημα οφείλει να έχει τον πρωταγωνιστικό ρόλο, ώστε η Ελλάδα να εξέλθει το συντομότερο δυνατόν από την ύφεση και συγχρόνως να επιτευχτεί μια βιώσιμη οικονομική ανάπτυξη τα επόμενα έτη.

Και αυτό, διότι η ανόρθωση της ελληνικής οικονομίας καθώς και η αειφόρος ανάπτυξη προϋποθέτει ένα υγιές, λειτουργικό και βιώσιμο τραπεζικό σύστημα.

Το ερώτημα που τίθεται στο άρθρο αυτό, είναι αν είναι εφικτό την χρονική περίοδο που διανύουμε και στην κατάσταση που βρίσκεται το ελληνικό χρηματοπιστωτικό σύστημα, να συμβάλει ουσιαστικά στην επίτευξη του παραπάνω στόχου, καθώς και ποιες είναι οι αναγκαίες προϋποθέσεις για την πλήρη άρση των capital controls.

Αναμφίβολα, οι τρεις ποιο καθοριστικοί παράμετροι για το τι μέλλει γενέσθαι στο εγχώριο τραπεζικό σύστημα, είναι η ρευστότητα, ο πιστωτικός κίνδυνος και η κεφαλαιακή επάρκεια. Συνεπώς, η συνετή και ορθολογιστική διαχείριση των παραπάνω τριών παραμέτρων θεωρείται το «τρίπτυχο επιτυχίας», ώστε να μπορέσουν οι ελληνικές τράπεζες να ξαναβρούν το βηματισμό τους και να χρηματοδοτήσουν επαρκώς την πραγματική οικονομία. Μόνο με αυτό τον τρόπο θα μπορέσουν οι ελληνικές τράπεζες να διαδραματίσουν κομβικό ρόλο διαμεσολαβητή, στην εφαρμογή μιας εθνικής οικονομικής πολιτικής με σκοπό την ταχεία ανάπτυξη της ελληνικής οικονομίας, προκειμένου να εξέλθει οριστικά η Ελλάδα από τον υφεσιακό κύκλο στον οποίο έχει περιέλθει ξανά μετά την επιβολή των capital controls.

Από την ανάλυση των τελευταίων διαθέσιμων στοιχείων για τις ελληνικές τράπεζες, συμπεραίνεται ότι η έλλειψη (χαμηλού κόστους) ρευστότητας και οι αυξημένοι πιστωτικοί κίνδυνοι που εμπεριέχονται στο δανειακό χαρτοφυλάκιό τους, λόγω του εύρους των μη εξυπηρετούμενων ανοιγμάτων (NPEs), είναι οι κυριότεροι λόγοι που δεν επιτρέπουν στο χρηματοπιστωτικό σύστημα να «λειτουργήσει» και να χρηματοδοτήσει επαρκώς τις ανάγκες της πραγματικής οικονομίας. Αντιθέτως, η κεφαλαιακή επάρκεια του τραπεζικού συστήματος παραμένει ακόμα σε υψηλά επίπεδα και δεν διαφαίνεται ότι απαιτείται νέα ανακεφαλαιοποίηση στο άμεσο μέλλον.

Βέβαια, όσο υπάρχουν τα capital controls και η οικονομία παραμένει σε ύφεση, η έλλειψη ρευστότητας που κυρίως αντιμετωπίζουν οι μικρομεσαίες επιχειρήσεις στην Ελλάδα, θα συνεχίσει να υφίσταται. Ταυτόχρονα, θα πλήττεται η εμπιστοσύνη των καταθετών και των επενδυτών στο ελληνικό τραπεζικό σύστημα, καθώς και στις όποιες αναπτυξιακές προοπτικές της ελληνικής οικονομίας. Συνεπώς, τα capital controls ενδείκνυται να αποσυρθούν πλήρως το συντομότερο δυνατόν.

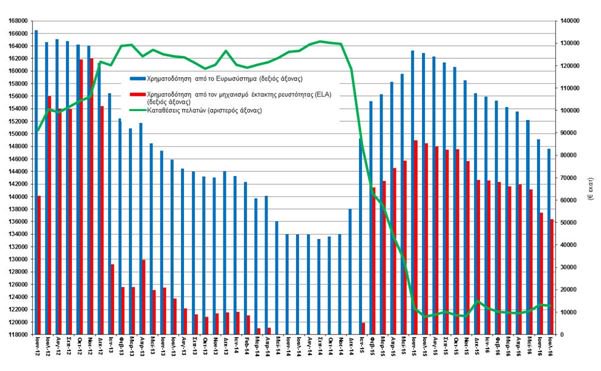

Διάγραμμα 1: Η χρηματοδότηση των ελληνικών τραπεζών από το Ευρωσύστημα (ΕΚΤ & ELA) έναντι της χρηματοδότησης από τον μηχανισμό έκτακτης παροχής ρευστότητας και η εξέλιξη των καταθέσεων (σε εκατ. €).

Για να επιτευχτεί όμως ο παραπάνω στόχος και να μπορέσει η ελληνική οικονομία να απαλλαχτεί οριστικά από τα «δεσμά» των capital controls, θα πρέπει να προηγηθούν οι εξής αναγκαίες δράσεις:

1. Oι αξιολογήσεις του οικονομικού χρηματοδοτικού προγράμματος της Ελλάδας, πρέπει να είναι επιτυχείς, χωρίς περαιτέρω καθυστερήσεις το επόμενο χρονικό διάστημα.

2. Το χρέος πρέπει να αναδιαρθρωθεί, έστω και βραχυπρόθεσμα σε πρώτο στάδιο, αμέσως μετά την ολοκλήρωση της τρέχουσας αξιολόγησης (Οκτώβριο 2016), ώστε να μπορεί να εκδοθεί το «πιστοποιητικό» βιωσιμότητάς του από το ΔΝΤ, με την παράλληλη έγκριση της ΕΚΤ.

3. Τα ελληνικά ομολόγα πρέπει να ενταχτούν στο πρόγραμμα ποσοτικής χαλάρωσης (QE) της ΕΚΤ.

4. Η εδραίωση της εμπιστοσύνης των ελλήνων καταθετών προς το ελληνικό τραπεζικό σύστημα κρίνεται άκρως απαραίτητη. Αυτό αντανακλάται στην επιστροφή (αύξηση) τουλάχιστον €20 δις καταθέσεων. Δεν δύναται να υπάρξει πλήρη άρση των capital controls αν δεν επιστρέψουν περίπου τα 2/3 των καταθέσεων που αποσύρθηκαν από το τραπεζικό σύστημα το διάστημα μεταξύ Δεκέμβριου του 2014 και λίγο πριν την επιβολή των capital controls.

5. Οι τράπεζες πρέπει να μηδενίσουν την χρηματοδότηση τους από τον έκτακτο μηχανισμό παροχής ρευστότητας (ELA) και να αντικαταστήσουν το μεγαλύτερο μέρος αυτού με απευθείας δανεισμό από την ΕΚΤ.

6. Οι τράπεζες πρέπει να επικεντρωθούν στο μείζον πρόβλημα των μη εξυπηρετούμενων δανείων, και να επιτύχουν τους στόχους που τέθηκαν από την Τράπεζα της Ελλάδος για την δραστική μείωσή τους το επόμενο χρονικό διάστημα.

Ωστόσο, η πλήρη υιοθέτηση και εφαρμογή των παραπάνω έξι προαπαιτούμενων ενεργειών απαιτεί σημαντικό χρόνο. Ως εκ τούτου, θα χρειαστεί να περιμένουμε να παρέλθει τουλάχιστον το πρώτο εξάμηνο του 2017.

*Ο Νικόλαος Γεωργικόπουλος είναι ερευνητής χρηματοοικονομικών και επισκέπτης Καθηγητής έρευνας στο Stern School of Business του Πανεπιστημίου της Νέας Υόρκης.

www.bankingnews.gr

Και αυτό, διότι η ανόρθωση της ελληνικής οικονομίας καθώς και η αειφόρος ανάπτυξη προϋποθέτει ένα υγιές, λειτουργικό και βιώσιμο τραπεζικό σύστημα.

Το ερώτημα που τίθεται στο άρθρο αυτό, είναι αν είναι εφικτό την χρονική περίοδο που διανύουμε και στην κατάσταση που βρίσκεται το ελληνικό χρηματοπιστωτικό σύστημα, να συμβάλει ουσιαστικά στην επίτευξη του παραπάνω στόχου, καθώς και ποιες είναι οι αναγκαίες προϋποθέσεις για την πλήρη άρση των capital controls.

Αναμφίβολα, οι τρεις ποιο καθοριστικοί παράμετροι για το τι μέλλει γενέσθαι στο εγχώριο τραπεζικό σύστημα, είναι η ρευστότητα, ο πιστωτικός κίνδυνος και η κεφαλαιακή επάρκεια. Συνεπώς, η συνετή και ορθολογιστική διαχείριση των παραπάνω τριών παραμέτρων θεωρείται το «τρίπτυχο επιτυχίας», ώστε να μπορέσουν οι ελληνικές τράπεζες να ξαναβρούν το βηματισμό τους και να χρηματοδοτήσουν επαρκώς την πραγματική οικονομία. Μόνο με αυτό τον τρόπο θα μπορέσουν οι ελληνικές τράπεζες να διαδραματίσουν κομβικό ρόλο διαμεσολαβητή, στην εφαρμογή μιας εθνικής οικονομικής πολιτικής με σκοπό την ταχεία ανάπτυξη της ελληνικής οικονομίας, προκειμένου να εξέλθει οριστικά η Ελλάδα από τον υφεσιακό κύκλο στον οποίο έχει περιέλθει ξανά μετά την επιβολή των capital controls.

Από την ανάλυση των τελευταίων διαθέσιμων στοιχείων για τις ελληνικές τράπεζες, συμπεραίνεται ότι η έλλειψη (χαμηλού κόστους) ρευστότητας και οι αυξημένοι πιστωτικοί κίνδυνοι που εμπεριέχονται στο δανειακό χαρτοφυλάκιό τους, λόγω του εύρους των μη εξυπηρετούμενων ανοιγμάτων (NPEs), είναι οι κυριότεροι λόγοι που δεν επιτρέπουν στο χρηματοπιστωτικό σύστημα να «λειτουργήσει» και να χρηματοδοτήσει επαρκώς τις ανάγκες της πραγματικής οικονομίας. Αντιθέτως, η κεφαλαιακή επάρκεια του τραπεζικού συστήματος παραμένει ακόμα σε υψηλά επίπεδα και δεν διαφαίνεται ότι απαιτείται νέα ανακεφαλαιοποίηση στο άμεσο μέλλον.

Βέβαια, όσο υπάρχουν τα capital controls και η οικονομία παραμένει σε ύφεση, η έλλειψη ρευστότητας που κυρίως αντιμετωπίζουν οι μικρομεσαίες επιχειρήσεις στην Ελλάδα, θα συνεχίσει να υφίσταται. Ταυτόχρονα, θα πλήττεται η εμπιστοσύνη των καταθετών και των επενδυτών στο ελληνικό τραπεζικό σύστημα, καθώς και στις όποιες αναπτυξιακές προοπτικές της ελληνικής οικονομίας. Συνεπώς, τα capital controls ενδείκνυται να αποσυρθούν πλήρως το συντομότερο δυνατόν.

Διάγραμμα 1: Η χρηματοδότηση των ελληνικών τραπεζών από το Ευρωσύστημα (ΕΚΤ & ELA) έναντι της χρηματοδότησης από τον μηχανισμό έκτακτης παροχής ρευστότητας και η εξέλιξη των καταθέσεων (σε εκατ. €).

Για να επιτευχτεί όμως ο παραπάνω στόχος και να μπορέσει η ελληνική οικονομία να απαλλαχτεί οριστικά από τα «δεσμά» των capital controls, θα πρέπει να προηγηθούν οι εξής αναγκαίες δράσεις:

1. Oι αξιολογήσεις του οικονομικού χρηματοδοτικού προγράμματος της Ελλάδας, πρέπει να είναι επιτυχείς, χωρίς περαιτέρω καθυστερήσεις το επόμενο χρονικό διάστημα.

2. Το χρέος πρέπει να αναδιαρθρωθεί, έστω και βραχυπρόθεσμα σε πρώτο στάδιο, αμέσως μετά την ολοκλήρωση της τρέχουσας αξιολόγησης (Οκτώβριο 2016), ώστε να μπορεί να εκδοθεί το «πιστοποιητικό» βιωσιμότητάς του από το ΔΝΤ, με την παράλληλη έγκριση της ΕΚΤ.

3. Τα ελληνικά ομολόγα πρέπει να ενταχτούν στο πρόγραμμα ποσοτικής χαλάρωσης (QE) της ΕΚΤ.

4. Η εδραίωση της εμπιστοσύνης των ελλήνων καταθετών προς το ελληνικό τραπεζικό σύστημα κρίνεται άκρως απαραίτητη. Αυτό αντανακλάται στην επιστροφή (αύξηση) τουλάχιστον €20 δις καταθέσεων. Δεν δύναται να υπάρξει πλήρη άρση των capital controls αν δεν επιστρέψουν περίπου τα 2/3 των καταθέσεων που αποσύρθηκαν από το τραπεζικό σύστημα το διάστημα μεταξύ Δεκέμβριου του 2014 και λίγο πριν την επιβολή των capital controls.

5. Οι τράπεζες πρέπει να μηδενίσουν την χρηματοδότηση τους από τον έκτακτο μηχανισμό παροχής ρευστότητας (ELA) και να αντικαταστήσουν το μεγαλύτερο μέρος αυτού με απευθείας δανεισμό από την ΕΚΤ.

6. Οι τράπεζες πρέπει να επικεντρωθούν στο μείζον πρόβλημα των μη εξυπηρετούμενων δανείων, και να επιτύχουν τους στόχους που τέθηκαν από την Τράπεζα της Ελλάδος για την δραστική μείωσή τους το επόμενο χρονικό διάστημα.

Ωστόσο, η πλήρη υιοθέτηση και εφαρμογή των παραπάνω έξι προαπαιτούμενων ενεργειών απαιτεί σημαντικό χρόνο. Ως εκ τούτου, θα χρειαστεί να περιμένουμε να παρέλθει τουλάχιστον το πρώτο εξάμηνο του 2017.

*Ο Νικόλαος Γεωργικόπουλος είναι ερευνητής χρηματοοικονομικών και επισκέπτης Καθηγητής έρευνας στο Stern School of Business του Πανεπιστημίου της Νέας Υόρκης.

www.bankingnews.gr

Σχόλια αναγνωστών