Αύξηση αποδόσεων στα ομόλογα σημαίνει ακριβότερο κόστος δανεισμού για τα κράτη.

Ένα ενδιαφέρον φαινόμενο βρίσκεται σε εξέλιξη εσχάτως διεθνώς και ειδικά στην Ευρώπη και στις ΗΠΑ, ξεφουσκώνει η φούσκα των ομολόγων.

Οι τιμές μετά από μια μακρά περίοδος ακραίας στρέβλωσης αρχίζουν να υποχωρούν και αναλογικά να αυξάνονται οι αποδόσεις.

Αύξηση αποδόσεων στα ομόλογα σημαίνει ακριβότερο κόστος δανεισμού για τα κράτη.

Ενδεικτικά αναφέρεται ότι στην Ευρώπη το 10ετές γερμανικό ομόλογο μετά το νέο ιστορικό χαμηλό -0,1950% στις 11 Ιουλίου του 2016 βρίσκεται στο +0,30% πρόκειται για μια διακύμανση 0,50%.

Επειδή αυτή η τάση γενικεύεται δεν αποκλείεται να προκύψουν απώλειες πάνω από 1 τρισεκ. μόνο από την αγορά ομολόγων.

Στην Ευρώπη οι τιμές έχουν αρχίσει να υποχωρούν.

Η Ιρλανδική 10ετία λήξης 2025 εμφανίζει απόδοση 0,80% με το ιστορικό χαμηλό στο 0,30% που σημειώθηκε στις 30 Σεπτεμβρίου του 2016.

Το 10ετές Πορτογαλικό ομόλογο 3,33%.

Το ισπανικό 10ετές έχει απόδοση 1,33% με το ιστορικό χαμηλό στο 0,87% που σημειώθηκε στις 3 Οκτωβρίου του 2016.

Στην Ιταλία το 10ετές έχει απόδοση 1,82% με ιστορικό χαμηλό 1,05% στις 11 Αυγούστου του 2016.

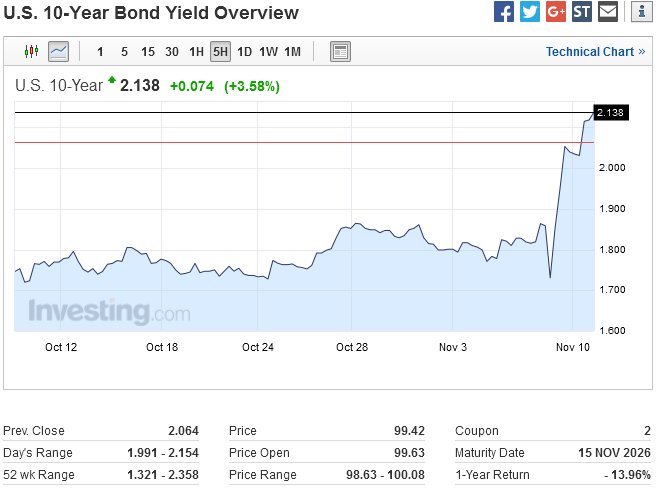

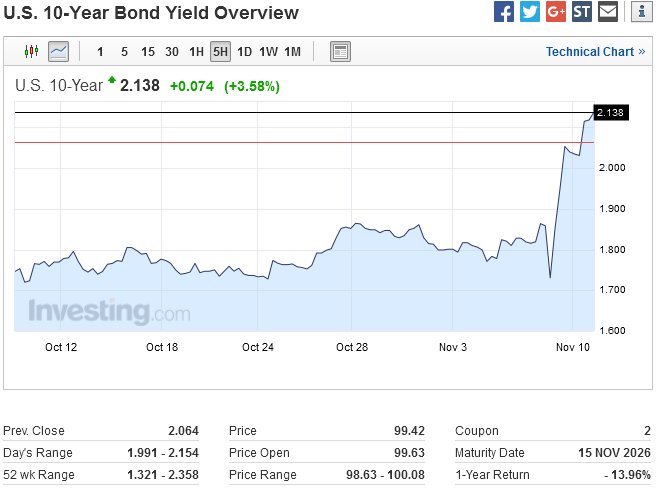

Στις ΗΠΑ το 10ετές ομόλογο βρίσκεται στο 2,14% όταν αρχές Σεπτεμβρίου του 2016 ήταν στο 1,53% ή στις 3 Ιουλίου του 2016 στα 1,35%.

Παγκοσμίως λοιπόν ξεφουσκώνουν οι τιμές και οι αποδόσεις αυξάνονται.

Εξαίρεση αυτού του κανόνα αποτελούν τα ελληνικά ομόλογα στα οποία συνεχίζεται η πτώση των αποδόσεων και η άνοδος των τιμών.

Η ελληνική 10ετία λήξης 2026 βρίσκεται μεταξύ 75,90 με 77,40 μονάδων βάσης με απόδοση μεταξύ 7,34% και 7,07%.

Το ετήσιο ομόλογο λήξης 17 Ιουλίου 2017 (πρώην 3ετές ομόλογο) εκδόθηκε στις 99,65 μονάδες βάσης και βρίσκεται στις 99 μον. βάσης με μέση απόδοση 4,86% απόδοση αγοράς 5,32% και απόδοση πώλησης 4,40% από 3,5% όταν εκδόθηκε.

Το υψηλό έτους στο 59% στην 2ετία και σημειώθηκε στις 8 Ιουλίου του 2015.

Γιατί ξεφουσκώνουν τα ευρωπαϊκά και αμερικανικά ομόλογα;

Οι βασικές αιτίες για το φαινόμενο του ξεφουσκώματος των τιμών με αντίστοιχη αύξηση των αποδόσεων των ομολόγων σχετίζονται με την αποτελεσματικότητα της ποσοτικής χαλάρωσης των κεντρικών τραπεζών και της νίκης Trump.

Πολύ ενδιαφέρον στοιχείο είναι ότι η άνοδος των αποδόσεων σημαίνει ότι τα κράτη δανείζονται ακριβότερα από τις αγορές για να χρηματοδοτήσουν τους προϋπολογισμούς τους….

Ποιες είναι οι αιτίες του ξεφουσκώματος;

1)Η πρώτη δομική αιτία έχει να κάνει με την αποτελεσματικότητα και παρέμβαση της ποσοτικής χαλάρωσης.

Συνολικά έχουν δαπανηθεί πάνω από 5 τρισεκ. σε αγορές ομολόγων και άλλων assets από τις κεντρικές τράπεζες και αυτές οι αγορές συντήρησαν τεχνικά τις τιμές σε ιστορικά υψηλά επίπεδα.

Η επίδραση της ποσοτικής χαλάρωσης αρχίζει να εξασθενεί…

2)Η νίκη Trump στις ΗΠΑ είχε ως αποτέλεσμα ορισμένοι επενδυτές να πουλήσουν ομόλογα γιατί πιστεύουν ότι η αύξηση του πληθωρισμού θα επιδράσει αρνητικά στις αποδόσεις των ομολόγων.

Έτσι πουλάνε τιμές, οι αποδόσεις αρχίζουν να αυξάνονται.

Ήδη μεταξύ των διεθνών οίκων χρησιμοποιείται η φράση Trumpflation risk δηλαδή το ρίσκο που μπορεί να προκαλέσει ο Trump λόγω της αύξησης του πληθωρισμού.

Ο Trump έχει δηλώσει ότι η ανάπτυξη πρέπει να προέρχεται από πραγματικές επενδύσεις και όχι από την νομισματική πολιτική.

Πολλοί πιστεύουν ότι οι επενδύσεις σε μεγάλα έργα υποδομής και άλλες δραστηριότητες θα προκαλέσουν αύξηση του πληθωρισμού και ταυτόχρονα θα στρέψουν μέρος της ρευστότητας σε επενδύσεις στην πραγματική οικονομία.

Όλα αυτά θα οδηγήσουν σε νέες αυξήσεις των επιτοκίων της FED εξέλιξη που θα επηρεάσει τις ροές κεφαλαίων προς τις αγορές ομολόγων.

Η νέα σύνθεση του μείγματος της οικονομικής πολιτικής των ΗΠΑ μπορεί να επηρεάσει και την ευρωπαϊκή οικονομία όπερ να αυξηθούν οι δημόσιες δαπάνες.

Γιατί τα ελληνικά ομόλογα τείνουν να διαφοροποιηθούν;

Πρωτίστως τα ελληνικά ομόλογα ήδη είχαν πολύ υψηλές αποδόσεις και η προοπτική κάποιας μορφής επίλυσης του χρέους σε συνδυασμό με μια πιθανή ένταξη των ελληνικών ομολόγων σε πρόγραμμα ποσοτικής χαλάρωσης επιτρέπουν την πτώση των αποδόσεων και την άνοδο των τιμών.

Το 10ετές ελληνικό ομόλογο από 8,35% έχει υποχωρήσει στο 7,3% με προοπτική όταν υιοθετηθούν τα πρώτα μέτρα για το χρέος να υποχωρήσει στο 5,5%.

Το ετήσιο λήξης 2017 βρίσκεται στο 5,6% με προοπτική να υποχωρήσει στο 4% με 4,2%.

Το μέτρο σύγκρισης των ελληνικών ομολόγων είναι η Πορτογαλία.

Το 10ετές Πορτογαλικό ομόλογο βρίσκεται στο 3,38% που σημαίνει ότι το αντίστοιχο ελληνικό πρέπει να βρίσκεται στο 5,5%.

www.bankingnews.gr

Οι τιμές μετά από μια μακρά περίοδος ακραίας στρέβλωσης αρχίζουν να υποχωρούν και αναλογικά να αυξάνονται οι αποδόσεις.

Αύξηση αποδόσεων στα ομόλογα σημαίνει ακριβότερο κόστος δανεισμού για τα κράτη.

Ενδεικτικά αναφέρεται ότι στην Ευρώπη το 10ετές γερμανικό ομόλογο μετά το νέο ιστορικό χαμηλό -0,1950% στις 11 Ιουλίου του 2016 βρίσκεται στο +0,30% πρόκειται για μια διακύμανση 0,50%.

Επειδή αυτή η τάση γενικεύεται δεν αποκλείεται να προκύψουν απώλειες πάνω από 1 τρισεκ. μόνο από την αγορά ομολόγων.

Στην Ευρώπη οι τιμές έχουν αρχίσει να υποχωρούν.

Η Ιρλανδική 10ετία λήξης 2025 εμφανίζει απόδοση 0,80% με το ιστορικό χαμηλό στο 0,30% που σημειώθηκε στις 30 Σεπτεμβρίου του 2016.

Το 10ετές Πορτογαλικό ομόλογο 3,33%.

Το ισπανικό 10ετές έχει απόδοση 1,33% με το ιστορικό χαμηλό στο 0,87% που σημειώθηκε στις 3 Οκτωβρίου του 2016.

Στην Ιταλία το 10ετές έχει απόδοση 1,82% με ιστορικό χαμηλό 1,05% στις 11 Αυγούστου του 2016.

Στις ΗΠΑ το 10ετές ομόλογο βρίσκεται στο 2,14% όταν αρχές Σεπτεμβρίου του 2016 ήταν στο 1,53% ή στις 3 Ιουλίου του 2016 στα 1,35%.

Παγκοσμίως λοιπόν ξεφουσκώνουν οι τιμές και οι αποδόσεις αυξάνονται.

Εξαίρεση αυτού του κανόνα αποτελούν τα ελληνικά ομόλογα στα οποία συνεχίζεται η πτώση των αποδόσεων και η άνοδος των τιμών.

Η ελληνική 10ετία λήξης 2026 βρίσκεται μεταξύ 75,90 με 77,40 μονάδων βάσης με απόδοση μεταξύ 7,34% και 7,07%.

Το ετήσιο ομόλογο λήξης 17 Ιουλίου 2017 (πρώην 3ετές ομόλογο) εκδόθηκε στις 99,65 μονάδες βάσης και βρίσκεται στις 99 μον. βάσης με μέση απόδοση 4,86% απόδοση αγοράς 5,32% και απόδοση πώλησης 4,40% από 3,5% όταν εκδόθηκε.

Το υψηλό έτους στο 59% στην 2ετία και σημειώθηκε στις 8 Ιουλίου του 2015.

Γιατί ξεφουσκώνουν τα ευρωπαϊκά και αμερικανικά ομόλογα;

Οι βασικές αιτίες για το φαινόμενο του ξεφουσκώματος των τιμών με αντίστοιχη αύξηση των αποδόσεων των ομολόγων σχετίζονται με την αποτελεσματικότητα της ποσοτικής χαλάρωσης των κεντρικών τραπεζών και της νίκης Trump.

Πολύ ενδιαφέρον στοιχείο είναι ότι η άνοδος των αποδόσεων σημαίνει ότι τα κράτη δανείζονται ακριβότερα από τις αγορές για να χρηματοδοτήσουν τους προϋπολογισμούς τους….

Ποιες είναι οι αιτίες του ξεφουσκώματος;

1)Η πρώτη δομική αιτία έχει να κάνει με την αποτελεσματικότητα και παρέμβαση της ποσοτικής χαλάρωσης.

Συνολικά έχουν δαπανηθεί πάνω από 5 τρισεκ. σε αγορές ομολόγων και άλλων assets από τις κεντρικές τράπεζες και αυτές οι αγορές συντήρησαν τεχνικά τις τιμές σε ιστορικά υψηλά επίπεδα.

Η επίδραση της ποσοτικής χαλάρωσης αρχίζει να εξασθενεί…

2)Η νίκη Trump στις ΗΠΑ είχε ως αποτέλεσμα ορισμένοι επενδυτές να πουλήσουν ομόλογα γιατί πιστεύουν ότι η αύξηση του πληθωρισμού θα επιδράσει αρνητικά στις αποδόσεις των ομολόγων.

Έτσι πουλάνε τιμές, οι αποδόσεις αρχίζουν να αυξάνονται.

Ήδη μεταξύ των διεθνών οίκων χρησιμοποιείται η φράση Trumpflation risk δηλαδή το ρίσκο που μπορεί να προκαλέσει ο Trump λόγω της αύξησης του πληθωρισμού.

Ο Trump έχει δηλώσει ότι η ανάπτυξη πρέπει να προέρχεται από πραγματικές επενδύσεις και όχι από την νομισματική πολιτική.

Πολλοί πιστεύουν ότι οι επενδύσεις σε μεγάλα έργα υποδομής και άλλες δραστηριότητες θα προκαλέσουν αύξηση του πληθωρισμού και ταυτόχρονα θα στρέψουν μέρος της ρευστότητας σε επενδύσεις στην πραγματική οικονομία.

Όλα αυτά θα οδηγήσουν σε νέες αυξήσεις των επιτοκίων της FED εξέλιξη που θα επηρεάσει τις ροές κεφαλαίων προς τις αγορές ομολόγων.

Η νέα σύνθεση του μείγματος της οικονομικής πολιτικής των ΗΠΑ μπορεί να επηρεάσει και την ευρωπαϊκή οικονομία όπερ να αυξηθούν οι δημόσιες δαπάνες.

Γιατί τα ελληνικά ομόλογα τείνουν να διαφοροποιηθούν;

Πρωτίστως τα ελληνικά ομόλογα ήδη είχαν πολύ υψηλές αποδόσεις και η προοπτική κάποιας μορφής επίλυσης του χρέους σε συνδυασμό με μια πιθανή ένταξη των ελληνικών ομολόγων σε πρόγραμμα ποσοτικής χαλάρωσης επιτρέπουν την πτώση των αποδόσεων και την άνοδο των τιμών.

Το 10ετές ελληνικό ομόλογο από 8,35% έχει υποχωρήσει στο 7,3% με προοπτική όταν υιοθετηθούν τα πρώτα μέτρα για το χρέος να υποχωρήσει στο 5,5%.

Το ετήσιο λήξης 2017 βρίσκεται στο 5,6% με προοπτική να υποχωρήσει στο 4% με 4,2%.

Το μέτρο σύγκρισης των ελληνικών ομολόγων είναι η Πορτογαλία.

Το 10ετές Πορτογαλικό ομόλογο βρίσκεται στο 3,38% που σημαίνει ότι το αντίστοιχο ελληνικό πρέπει να βρίσκεται στο 5,5%.

www.bankingnews.gr

Σχόλια αναγνωστών