Η αξία της επενδυτικής βαθμίδας είναι πολύ σημαντική και ειδικά στην Ελλάδα – ως παράδειγμα το αναφέρουμε – εάν βαθμολογείτο στην κλίμακα ΒΒΒ- ήταν η Ελλάδα investment grade τότε αυτομάτως θα έμπαινε στο QE στην ποσοτική χαλάρωση.

Η Ελλάδα θα χρειαστεί 5 χρόνια ώστε να αποκτήσει βαθμολογία investment grade δηλαδή επενδυτικό βαθμό αναφέρει στέλεχος της Moody’s που μίλησε ανεπίσημα στο bankingnews.

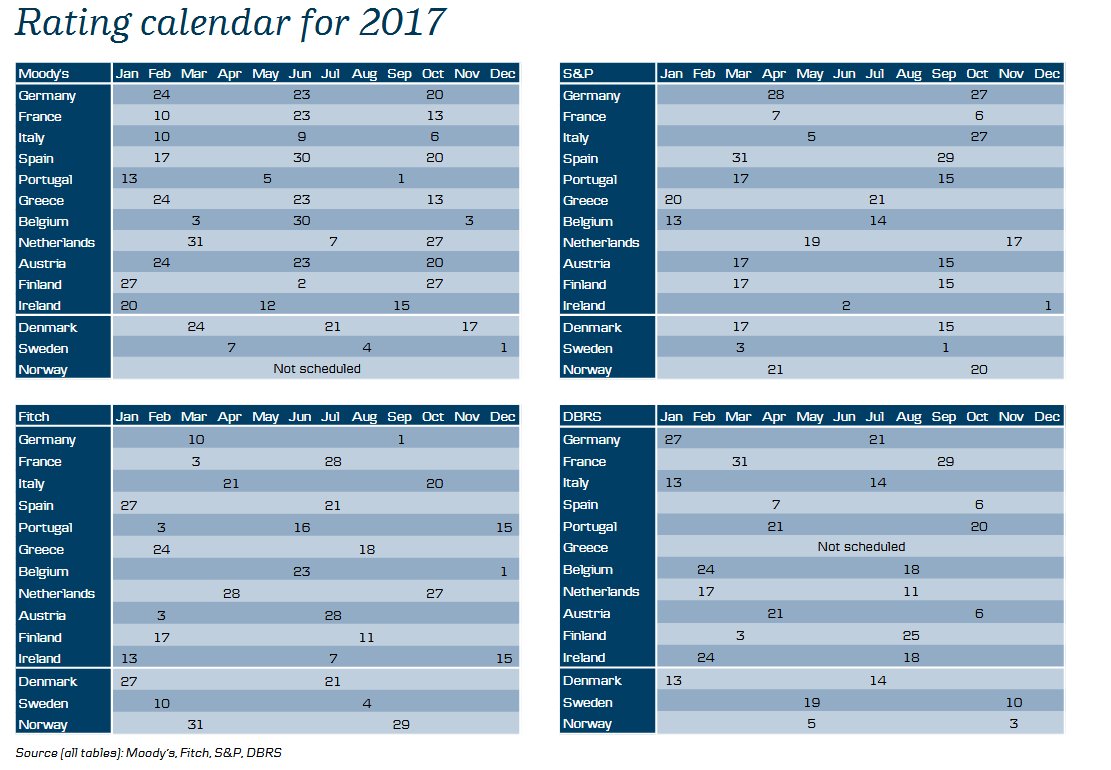

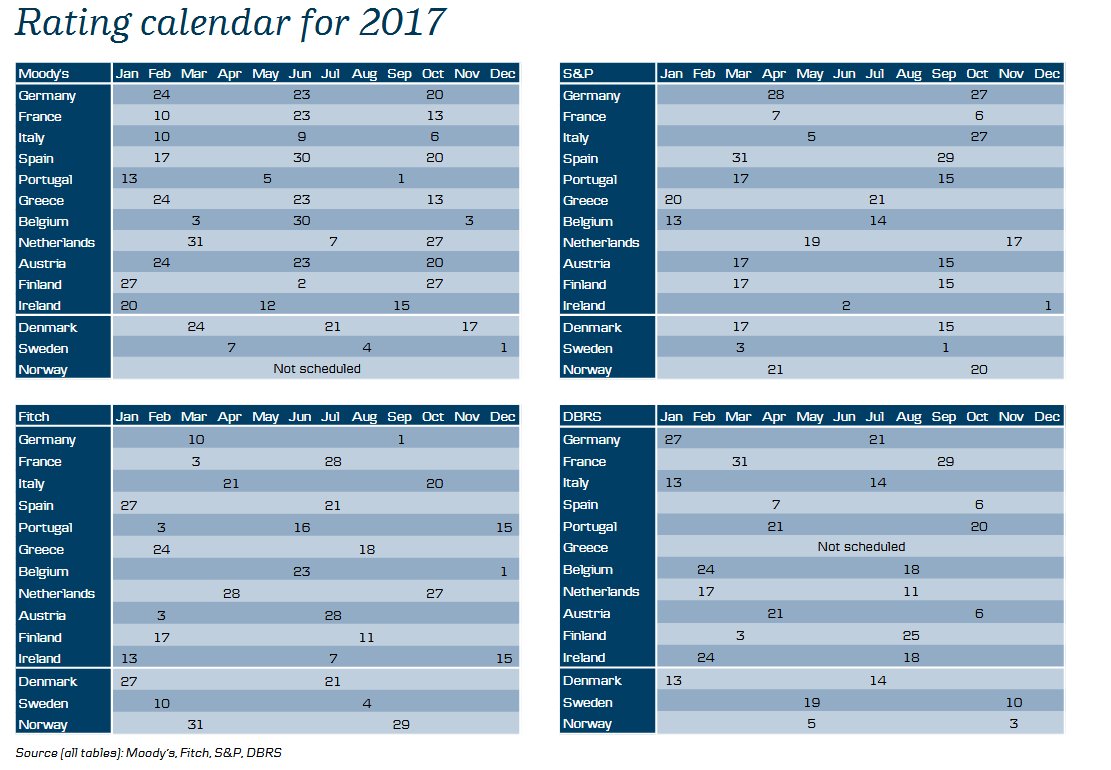

Η Ελλάδα βαθμολογείται με Caa2 από την Moody’s συνολικά 8 βαθμίδες χαμηλότερα από την επενδυτική βαθμίδα Baa3.

Βαθμολογείται με Β- από την Standard and Poor’s ή 6 βαθμίδες χαμηλότερα από την επενδυτική βαθμίδα ΒΒΒ-.

Η Ελλάδα βαθμολογείται με CCC από την Fitch ή 8 βαθμίδες από την κλίμακα ΒΒΒ-.

Η αξία της επενδυτικής βαθμίδας είναι πολύ σημαντική και ειδικά στην Ελλάδα – ως παράδειγμα το αναφέρουμε – εάν βαθμολογείτο στην κλίμακα ΒΒΒ- ήταν η Ελλάδα investment grade τότε αυτομάτως θα έμπαινε στο QE στην ποσοτική χαλάρωση.

Η ΕΚΤ όπως έχει αποδειχθεί και στο παρελθόν, παρά την σεναριολογία, παρά το πρόγραμμα στήριξης που ισοσκελίζει την αδυναμία της Ελλάδος σε βαθμολογία…δεν θα ήθελε να εντάξει τα ελληνικά ομόλογα σε πρόγραμμα ποσοτικής χαλάρωσης γιατί η βαθμολογία είναι high risk πολύ υψηλού κινδύνου.

Η Standard and Poor’s δεν θα εκπλήξει...εντυπωσιακά.... στις 21 Ιουλίου

Αναμενόταν και σίγουρα θα ήταν θετική εξέλιξη εάν η Ελλάδα στις 21 Ιουλίου αναβαθμιζόταν από την Standard and Poor’s στην κλίμακα Β από Β-.

Ως γνωστό η ΕΚΤ και οι αγορές λαμβάνουν υπόψη την υψηλότερη βαθμολογία και η Standard and Poor’s δίνει στην Ελλάδα την υψηλότερη βαθμολογία.

Το πιθανότερο σενάριο είναι η Standard and Poor’s να μην αναβαθμίσει την Ελλάδα στην κλίμακα Β αλλά να αλλάξει το outlook σε θετικό…

Απαραίτητη η ECCL για να αποφευχθεί συστημικός κίνδυνος στις τράπεζες

Αρμόδια πηγή που μίλησε στο bankingnews ανέφερε ότι η νέα πιστωτική γραμμή ECCL θα είναι πολύ αναγκαία όχι μόνο για την Ελλάδα ως κράτος αλλά και για τις τράπεζες.

Λόγω της χαμηλής βαθμολογίας της Ελλάδος και της πίεσης που θα ασκηθεί στις τράπεζες λόγω των αλλαγών που επίκεινται στο ELA στον έκτακτο μηχανισμό ρευστότητας εάν η Ελλάδα δεν διαθέτει ένα μηχανισμό προστασίας τύπου πιστωτικής γραμμής ECCL τότε ο κίνδυνος να προκληθεί κάποιο συστημικό επεισόδιο στις τράπεζες αυξάνεται.

Να σημειωθεί ότι χωρίς ECCL πιστωτική γραμμή και χωρίς η Ελλάδα να είναι invesment grade τότε αυτομάτως θα χάσει το waiver εξέλιξη ακραίου συστημικού κινδύνου.

H απώλεια του waiver θα αποτελούσε μεγάλο πλήγμα στις ελληνικές τράπεζες.

Προφανώς οι τράπεζες είναι πιο ασφαλείς σε σχέση με το παρελθόν.

Όμως οι κίνδυνοι ακόμη ελλοχεύουν.

Με την κίτρινη επισήμανση η τρέχουσα βαθμολογία της Ελλάδος

www.bankingnews.gr

Η Ελλάδα βαθμολογείται με Caa2 από την Moody’s συνολικά 8 βαθμίδες χαμηλότερα από την επενδυτική βαθμίδα Baa3.

Βαθμολογείται με Β- από την Standard and Poor’s ή 6 βαθμίδες χαμηλότερα από την επενδυτική βαθμίδα ΒΒΒ-.

Η Ελλάδα βαθμολογείται με CCC από την Fitch ή 8 βαθμίδες από την κλίμακα ΒΒΒ-.

Η αξία της επενδυτικής βαθμίδας είναι πολύ σημαντική και ειδικά στην Ελλάδα – ως παράδειγμα το αναφέρουμε – εάν βαθμολογείτο στην κλίμακα ΒΒΒ- ήταν η Ελλάδα investment grade τότε αυτομάτως θα έμπαινε στο QE στην ποσοτική χαλάρωση.

Η ΕΚΤ όπως έχει αποδειχθεί και στο παρελθόν, παρά την σεναριολογία, παρά το πρόγραμμα στήριξης που ισοσκελίζει την αδυναμία της Ελλάδος σε βαθμολογία…δεν θα ήθελε να εντάξει τα ελληνικά ομόλογα σε πρόγραμμα ποσοτικής χαλάρωσης γιατί η βαθμολογία είναι high risk πολύ υψηλού κινδύνου.

Η Standard and Poor’s δεν θα εκπλήξει...εντυπωσιακά.... στις 21 Ιουλίου

Αναμενόταν και σίγουρα θα ήταν θετική εξέλιξη εάν η Ελλάδα στις 21 Ιουλίου αναβαθμιζόταν από την Standard and Poor’s στην κλίμακα Β από Β-.

Ως γνωστό η ΕΚΤ και οι αγορές λαμβάνουν υπόψη την υψηλότερη βαθμολογία και η Standard and Poor’s δίνει στην Ελλάδα την υψηλότερη βαθμολογία.

Το πιθανότερο σενάριο είναι η Standard and Poor’s να μην αναβαθμίσει την Ελλάδα στην κλίμακα Β αλλά να αλλάξει το outlook σε θετικό…

Απαραίτητη η ECCL για να αποφευχθεί συστημικός κίνδυνος στις τράπεζες

Αρμόδια πηγή που μίλησε στο bankingnews ανέφερε ότι η νέα πιστωτική γραμμή ECCL θα είναι πολύ αναγκαία όχι μόνο για την Ελλάδα ως κράτος αλλά και για τις τράπεζες.

Λόγω της χαμηλής βαθμολογίας της Ελλάδος και της πίεσης που θα ασκηθεί στις τράπεζες λόγω των αλλαγών που επίκεινται στο ELA στον έκτακτο μηχανισμό ρευστότητας εάν η Ελλάδα δεν διαθέτει ένα μηχανισμό προστασίας τύπου πιστωτικής γραμμής ECCL τότε ο κίνδυνος να προκληθεί κάποιο συστημικό επεισόδιο στις τράπεζες αυξάνεται.

Να σημειωθεί ότι χωρίς ECCL πιστωτική γραμμή και χωρίς η Ελλάδα να είναι invesment grade τότε αυτομάτως θα χάσει το waiver εξέλιξη ακραίου συστημικού κινδύνου.

H απώλεια του waiver θα αποτελούσε μεγάλο πλήγμα στις ελληνικές τράπεζες.

Προφανώς οι τράπεζες είναι πιο ασφαλείς σε σχέση με το παρελθόν.

Όμως οι κίνδυνοι ακόμη ελλοχεύουν.

| Κλίμακα αξιολογήσεων διεθνών οίκων και βαθμολογία της Ελλάδος |

|||

| Moody's |

S&P |

Fitch |

|

| Άριστη |

Aaa |

AAA |

AAA |

| Υψηλής Διαβάθμισης |

Aa1 |

AA+ |

AA+ |

| Aa2 |

AA |

AA |

|

| Aa3 |

AA- |

AA- |

|

| Υψηλότερα της Μεσαίας αξιολόγηση |

Α1 Ελλάδα 2005 |

Α+ Ελλάδα 2005 |

Α+Ελλάδα 2005 |

| Α2 |

Α |

Α |

|

| Α3 |

Α- |

Α- |

|

| Χαμηλότερα της Μεσαίας αξιολόγησης |

Baa1 |

BBB+ |

BBB+ |

| Baa2 |

BBB |

BBB |

|

| Baa3 |

BBB- |

BBB- |

|

| Μη επενδυτικά ομόλογα (junk - σκουπίδια) |

Ba1 |

BB+ |

BB+ |

| Ba2 |

BB |

BB |

|

| Ba3 |

BB- |

BB- |

|

| Κερδοσκοπικά |

B1 |

B+ |

B+ |

| B2 |

B |

B |

|

| B3 |

B- *Eλλάδα |

B- |

|

| Υψηλού κινδύνου |

Caa1 |

CCC+ |

CCC+ |

| Caa2* Ελλάδα |

CCC |

CCC* Ελλάδα |

|

| Caa3* Ελλάδα |

CCC- |

CCC- |

|

| Υψηλός Κίνδυνος Χρεοκοπίας |

Ca |

CC |

CC |

| C |

C |

||

| Χρεοκοπία |

C Ελλάδα |

D Ελλάδα |

D Ελλάδα |

Με την κίτρινη επισήμανση η τρέχουσα βαθμολογία της Ελλάδος

www.bankingnews.gr

Σχόλια αναγνωστών