Να σημειωθεί ότι σήμερα 30 Απριλίου η μετοχή της Attica bank δεν θα διαπραγματεύεται στο χρηματιστήριο λόγω του reverse split 1 νέα μετοχή για κάθε 14,1799 παλαιές μετοχές.

Ποιος είναι ο λόγος της αύξησης μετοχικού κεφαλαίου ύψους 197,97 εκατ ευρώ της Attica bank που ξεκινάει 4 Μαίου και λήγει 18 Μαίου 2018;

Να σημειωθεί ότι σήμερα 30 Απριλίου η μετοχή της Attica bank δεν θα διαπραγματεύεται στο χρηματιστήριο λόγω του reverse split 1 νέα μετοχή για κάθε 14,1799 παλαιές μετοχές.

Εάν διαβάσει κανείς με προσοχή τις 280 σελίδες του ενημερωτικού δελτίου εξάγει ορισμένα συμπεράσματα, ωστόσο σε ορισμένα κρίσιμα σημεία δεν παρέχεται μια ολοκληρωμένη εικόνα.

Ποια είναι τα κύρια και επίμαχα σημεία του ενημερωτικού δελτίου της αύξησης κεφαλαίου των 197,97 εκατ ευρώ;

1)H Attica bank ενώ επικοινωνεί ανεπίσημα ότι έχει βρεθεί στρατηγικός επενδυτής που θα μπορούσε να επενδύσει 50-60 εκατ ευρώ στο ενημερωτικό δελτίο δεν αναφέρεται σαφώς η ύπαρξη στρατηγικού επενδυτή.

Μάλιστα η τράπεζα αναφέρει ότι εάν δεν καλυφθεί πλήρως η αύξηση κεφαλαίου μπορεί να χρησιμοποιήσει την λύση της μετατροπής των προνομιούχων μετοχών σε ομολογιακό tier 2 με επιτόκιο 6,4% ή ακόμη και να υλοποιήσει νέα αύξηση κεφαλαίου σε επόμενη φάση.

2)Οι δύο βασικοί λόγοι για τους οποίους υλοποιείται η νέα αύξηση κεφαλαίου είναι η αποπληρωμή των προνομιούχων μετοχών ύψους 100 εκατ ευρώ καθώς και η αντιμετώπιση της επίδρασης 80 με 100 εκατ ευρώ από το IFRs 9.

Το IFRs 9 έχει 5ετή περίοδο απόσβεσης.

Το γεγονός είναι ότι ενώ η Attica bank διαθέτει 513 εκατ ευρώ κεφάλαια και εφόσον καλυφθεί 100% θα διαθέτει μετά την αύξηση κεφαλαίου 601,39 εκατ δηλαδή η αύξηση κεφαλαίου θα είναι μόλις 89 εκατ ευρώ.

3)Εάν και δεν αναφέρεται αυτό στο ενημερωτικό δελτίο, πριν μήνες το bankingnews είχε επισημάνει ότι μια πηγή στο Υπουργείο Οικονομικών μας είχε επισημάνει ότι το ελληνικό δημόσιο χρειάζεται πίσω τα 100 εκατ των προνομιούχων μετοχών της Attica bank και ως εκ τούτου η αύξηση κεφαλαίου τουλάχιστον για το 50% εξυπηρετεί αυτό τον σκοπό.

Να σημειωθεί ότι οι προνομιούχες μετοχές δεν υποχρεώνουν την τράπεζα να πληρώνει επιτόκιο λόγω αρνητικών αποθεματικών.

Η Attica bank θα μπορούσε να προχωρήσει σε μετατροπή των προνομιούχων μετοχών σε ομολογιακό tier 2 ύψους 100 εκατ και να πληρώνει τον χρόνο 6,4 εκατ ευρώ ετησίως σε τόκους.

4) Η Attica bank ακόμη αναζητάει επενδυτή για την τιτλοποίηση 700,5 εκατ. ευρώ μη εξυπηρετούμενων ανοιγμάτων όπου για τον σκοπό αυτό έχουν εκδοθεί 2 ομόλογα ένα senior bond 343,25 εκατ και ένα junior bond 357,25 εκατ.

Η Attica bank αναμένει τέλη Ιουνίου 2018 τις δεσμευτικές προσφορές για την νέα τιτλοποίηση NPEs ύψους 700,5 εκατ ευρώ.

5)Η Attica bank με λογιστικές μεθόδους έχει μειώσει τα προβληματικά ανοίγματα στο 37% του συνόλου των δανείων.

Λέμε λογιστικό γιατί καμία άλλη τράπεζα δεν έχει υιοθετήσει αυτές τις λογιστικές προσεγγίσεις της Attica bank.

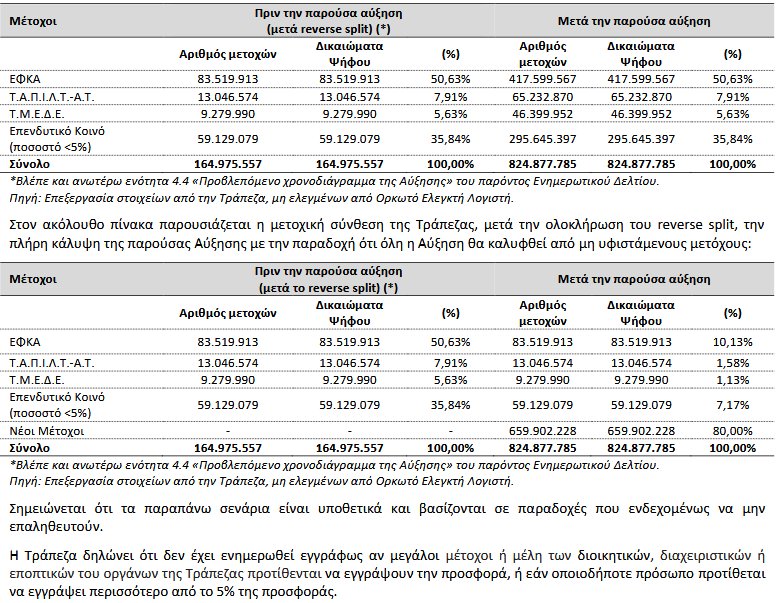

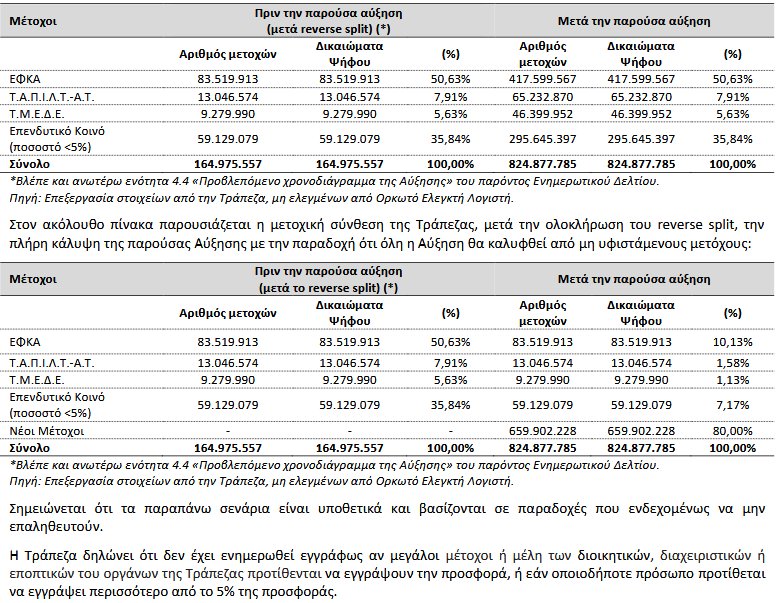

6)Με βάση την μετοχική σύνθεση χωρίς νέο επενδυτή και με συμμετοχή όλων των υφιστάμενων παλαιών μετόχων ο ΕΦΚΑ θα κατέχει 50,63%, το ΤΑΠΙΛΤΑΤ 7,91%, το ΤΜΕΔΕ 5,63% και το επενδυτικό κοινό 35,84%.

Εάν εμφανιστεί νέος στρατηγικός επενδυτής ή επενδυτές που θα καλύψουν πλήρως την αύξηση τα ποσοστά των μετόχων θα διαμορφωθούν ως εξής νέοι επενδυτές 80%, ΕΦΚΑ 10,13%, ΤΑΠΙΛΤΑΤ 1,58% και ΤΜΕΔΕ 1,13%.

7)Οι συνολικές δαπάνες της αύξησης κεφαλαίου έχουν προσδιοριστεί σε 6,53 εκατ ευρώ ενώ ο σύμβουλος θα πάρει 3,6 εκατ ευρώ.

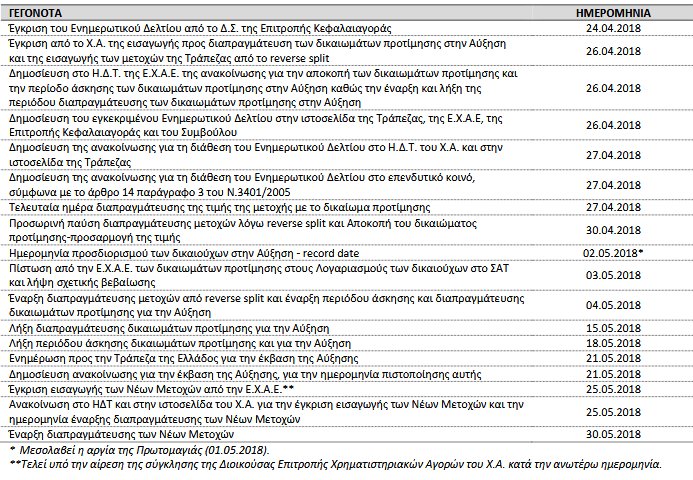

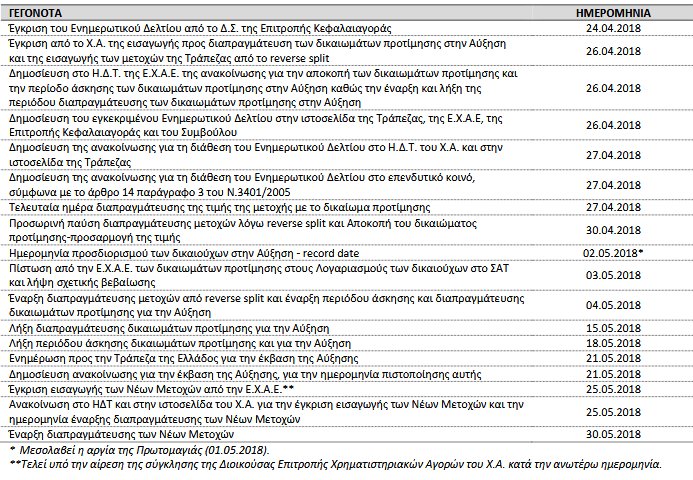

8)Οι κρίσιμες ημερομηνίες της αύξησης κεφαλαίου είναι

9)Μπορεί η Attica bank να μην είναι κερδοφόρος αλλά στην πολιτική αμοιβών έχει υιοθετήσει πλήρως την στρατηγική των μεγάλων συστημικών τραπεζών.

Υποσημείωση

Η ΤτΕ έχει προσδιορίσει τον συνολικό δείκτη κεφαλαιακής επάρκειας της Attica bank για το 2018 στο 11,875% ενώ η ΕΚΤ και ο SSM έχει προσδιορίσει την κεφαλαιακή επάρκεια των μεγάλων ελληνικών τραπεζών σε 12,875%

www.bankingnews.gr

Να σημειωθεί ότι σήμερα 30 Απριλίου η μετοχή της Attica bank δεν θα διαπραγματεύεται στο χρηματιστήριο λόγω του reverse split 1 νέα μετοχή για κάθε 14,1799 παλαιές μετοχές.

Εάν διαβάσει κανείς με προσοχή τις 280 σελίδες του ενημερωτικού δελτίου εξάγει ορισμένα συμπεράσματα, ωστόσο σε ορισμένα κρίσιμα σημεία δεν παρέχεται μια ολοκληρωμένη εικόνα.

Ποια είναι τα κύρια και επίμαχα σημεία του ενημερωτικού δελτίου της αύξησης κεφαλαίου των 197,97 εκατ ευρώ;

1)H Attica bank ενώ επικοινωνεί ανεπίσημα ότι έχει βρεθεί στρατηγικός επενδυτής που θα μπορούσε να επενδύσει 50-60 εκατ ευρώ στο ενημερωτικό δελτίο δεν αναφέρεται σαφώς η ύπαρξη στρατηγικού επενδυτή.

Μάλιστα η τράπεζα αναφέρει ότι εάν δεν καλυφθεί πλήρως η αύξηση κεφαλαίου μπορεί να χρησιμοποιήσει την λύση της μετατροπής των προνομιούχων μετοχών σε ομολογιακό tier 2 με επιτόκιο 6,4% ή ακόμη και να υλοποιήσει νέα αύξηση κεφαλαίου σε επόμενη φάση.

2)Οι δύο βασικοί λόγοι για τους οποίους υλοποιείται η νέα αύξηση κεφαλαίου είναι η αποπληρωμή των προνομιούχων μετοχών ύψους 100 εκατ ευρώ καθώς και η αντιμετώπιση της επίδρασης 80 με 100 εκατ ευρώ από το IFRs 9.

Το IFRs 9 έχει 5ετή περίοδο απόσβεσης.

Το γεγονός είναι ότι ενώ η Attica bank διαθέτει 513 εκατ ευρώ κεφάλαια και εφόσον καλυφθεί 100% θα διαθέτει μετά την αύξηση κεφαλαίου 601,39 εκατ δηλαδή η αύξηση κεφαλαίου θα είναι μόλις 89 εκατ ευρώ.

3)Εάν και δεν αναφέρεται αυτό στο ενημερωτικό δελτίο, πριν μήνες το bankingnews είχε επισημάνει ότι μια πηγή στο Υπουργείο Οικονομικών μας είχε επισημάνει ότι το ελληνικό δημόσιο χρειάζεται πίσω τα 100 εκατ των προνομιούχων μετοχών της Attica bank και ως εκ τούτου η αύξηση κεφαλαίου τουλάχιστον για το 50% εξυπηρετεί αυτό τον σκοπό.

Να σημειωθεί ότι οι προνομιούχες μετοχές δεν υποχρεώνουν την τράπεζα να πληρώνει επιτόκιο λόγω αρνητικών αποθεματικών.

Η Attica bank θα μπορούσε να προχωρήσει σε μετατροπή των προνομιούχων μετοχών σε ομολογιακό tier 2 ύψους 100 εκατ και να πληρώνει τον χρόνο 6,4 εκατ ευρώ ετησίως σε τόκους.

4) Η Attica bank ακόμη αναζητάει επενδυτή για την τιτλοποίηση 700,5 εκατ. ευρώ μη εξυπηρετούμενων ανοιγμάτων όπου για τον σκοπό αυτό έχουν εκδοθεί 2 ομόλογα ένα senior bond 343,25 εκατ και ένα junior bond 357,25 εκατ.

Η Attica bank αναμένει τέλη Ιουνίου 2018 τις δεσμευτικές προσφορές για την νέα τιτλοποίηση NPEs ύψους 700,5 εκατ ευρώ.

5)Η Attica bank με λογιστικές μεθόδους έχει μειώσει τα προβληματικά ανοίγματα στο 37% του συνόλου των δανείων.

Λέμε λογιστικό γιατί καμία άλλη τράπεζα δεν έχει υιοθετήσει αυτές τις λογιστικές προσεγγίσεις της Attica bank.

6)Με βάση την μετοχική σύνθεση χωρίς νέο επενδυτή και με συμμετοχή όλων των υφιστάμενων παλαιών μετόχων ο ΕΦΚΑ θα κατέχει 50,63%, το ΤΑΠΙΛΤΑΤ 7,91%, το ΤΜΕΔΕ 5,63% και το επενδυτικό κοινό 35,84%.

Εάν εμφανιστεί νέος στρατηγικός επενδυτής ή επενδυτές που θα καλύψουν πλήρως την αύξηση τα ποσοστά των μετόχων θα διαμορφωθούν ως εξής νέοι επενδυτές 80%, ΕΦΚΑ 10,13%, ΤΑΠΙΛΤΑΤ 1,58% και ΤΜΕΔΕ 1,13%.

7)Οι συνολικές δαπάνες της αύξησης κεφαλαίου έχουν προσδιοριστεί σε 6,53 εκατ ευρώ ενώ ο σύμβουλος θα πάρει 3,6 εκατ ευρώ.

8)Οι κρίσιμες ημερομηνίες της αύξησης κεφαλαίου είναι

9)Μπορεί η Attica bank να μην είναι κερδοφόρος αλλά στην πολιτική αμοιβών έχει υιοθετήσει πλήρως την στρατηγική των μεγάλων συστημικών τραπεζών.

Υποσημείωση

Η ΤτΕ έχει προσδιορίσει τον συνολικό δείκτη κεφαλαιακής επάρκειας της Attica bank για το 2018 στο 11,875% ενώ η ΕΚΤ και ο SSM έχει προσδιορίσει την κεφαλαιακή επάρκεια των μεγάλων ελληνικών τραπεζών σε 12,875%

www.bankingnews.gr

Σχόλια αναγνωστών