γράφει : Νίκος Κονδυλόπουλος

Ποιος ελέγχει τις Κεντρικές Τράπεζες του κόσμου

Ποιος είναι ο πραγματικός ιδιοκτήτης των Κεντρικών Τραπεζών;

Σε όλο τον κόσμο, οι κεντρικές τράπεζες έχουν διάφορες δομές ιδιοκτησίας.

Στο ένα άκρο του φάσματος είναι οι κεντρικές τράπεζες, όπως η Τράπεζα της Αγγλίας, που ανήκουν εξ ολοκλήρου στον δημόσιο τομέα.

Στο άλλο άκρο, είναι οι κεντρικές τράπεζες, όπως η Banca d'Italia, των οποίων οι μέτοχοι είναι οντότητες του ιδιωτικού τομέα.

Και υπάρχουν κεντρικές τράπεζες, όπως η Τράπεζα της Ιαπωνίας, που βρίσκονται στο ενδιάμεσο.

Αλλά αυτές οι διαφορές έχουν σημασία;

Ο διαχωρισμός της ιδιοκτησίας και του ελέγχου των κεντρικών τραπεζών

Η ιδιοκτησία είναι μια σύνθετη έννοια, μια δέσμη δικαιωμάτων και ευθυνών.

Η ιδιοκτησία συνεπάγεται έλεγχο.

Ωστόσο, όπως έδειξαν για πρώτη φορά οι Thorstein Veblen, Adolf Berle και Gardiner Means, ο έλεγχος είναι μερικές φορές αποδεσμευμένος από την κυριότητα στις σύγχρονες εταιρείες.

Οι ιδιοκτήτες εταιρειών (μέτοχοι) συνήθως δε συμμετέχουν στις καθημερινές δραστηριότητες των εταιριών.

Αντ 'αυτού, ο έλεγχος των εταιρικών πόρων ασκείται συνήθως από τη διοίκησή της εταιρίας.

Ωστόσο, η διάκριση που επέδειξαν μεταξύ κυριότητας και ελέγχου είναι εκπληκτικά εφαρμόσιμη στις περισσότερες σύγχρονες κεντρικές τράπεζες.

Οι ιδιοκτήτες των Κεντρικών Τραπεζών, είναι κυρίως κυβερνήσεις οι οποίες είναι συνήθως υπεύθυνες για τo διορισμό εκτελεστικών στελεχών και λαμβάνουν μέρος των κερδών των κεντρικών τραπεζών.

Ο καθημερινός έλεγχος της κεντρικής τράπεζας μεταβιβάζεται στις ανώτερες διοικητικές και πολιτικές επιτροπές της εκάστοτε κεντρικής τράπεζας.

Ενώ οι σύγχρονες κεντρικές τράπεζες και οι σύγχρονες εταιρείες χαρακτηρίζονται συχνά από τον διαχωρισμό μεταξύ κυριότητας και ελέγχου, υπάρχουν σημαντικές διαφορές στους οργανωτικούς τους στόχους.

Ο σκοπός των περισσότερων εταιρειών του ιδιωτικού τομέα είναι η επιδίωξη κερδών για τους μετόχους.

Αντιθέτως, οι κεντρικές τράπεζες έχουν τυπικά εντολές βάσει οικονομικών στόχων - π.χ. τη σταθερότητα των τιμών, τη χρηματοπιστωτική σταθερότητα και τη λειτουργία της αγοράς.

Αυτό ανεξάρτητα από το αν οι κεντρικές τράπεζες ανήκουν εξ ολοκλήρου στην κυβέρνηση ή, όπως σε μια σειρά από περιπτώσεις σε οντότητες του ιδιωτικού τομέα.

Κατά συνέπεια, το θέμα της κυριότητας των κεντρικών τραπεζών θεωρείται από τους περισσότερους μελετητές οριακής σημασίας.

Η εθνικοποίηση της κεντρικής τράπεζας

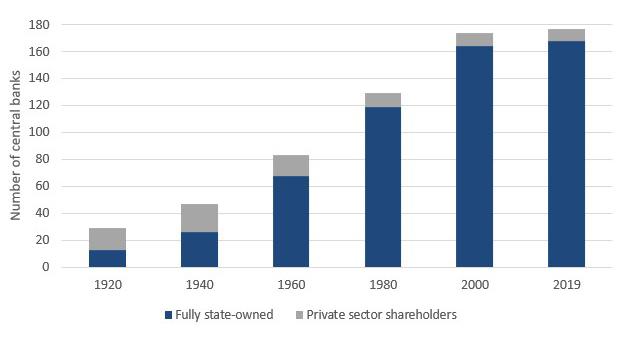

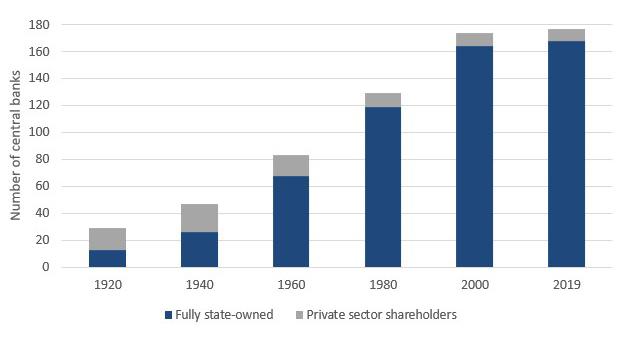

Στις αρχές του εικοστού αιώνα, υπήρξε σχεδόν ομοιόμορφος συνδυασμός κεντρικών τραπεζών με μετόχους του ιδιωτικού τομέα και του δημόσιου τομέα (Σχήμα 1).

Αυτό άλλαξε τα μέσα του αιώνα.

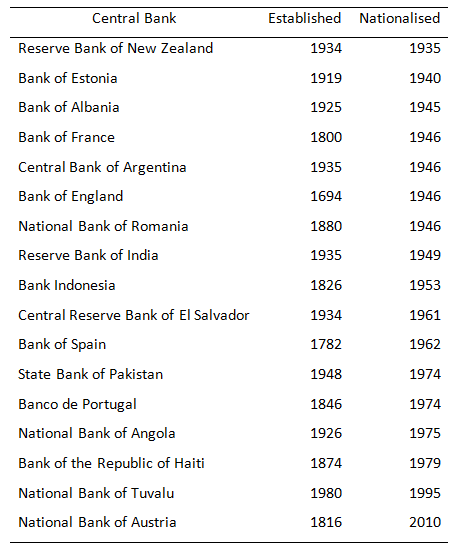

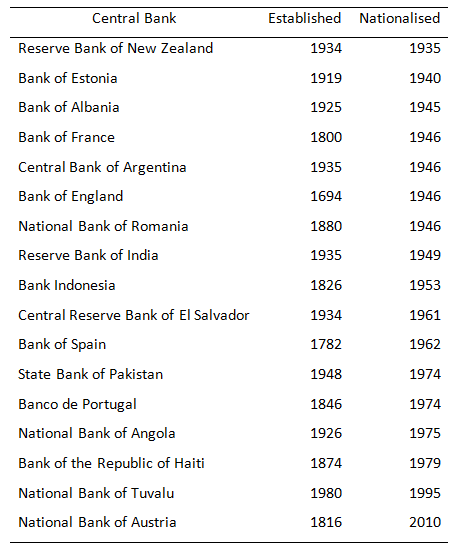

Ορισμένες εδραιωμένες κεντρικές τράπεζες, όπως η Τράπεζα της Αγγλίας, εθνικοποιήθηκαν (Σχήμα 2).

Ταυτόχρονα, σχεδόν όλες οι κεντρικές τράπεζες που δημιουργήθηκαν στα μετα-αποικιακά κράτη ιδρύθηκαν πλήρως κρατικά.

Μέχρι το τέλος του αιώνα, παρέμειναν μόνο λίγες κεντρικές τράπεζες με μετόχους του ιδιωτικού τομέα.

Σχήμα 1: Μοντέλο ιδιοκτησίας κεντρικών τραπεζών παγκοσμίως με την πάροδο του χρόνου, 1900 μέχρι σήμερα

Σχήμα 2: Κατάλογος εθνικοποιημένων κεντρικών τραπεζών παγκοσμίως κατά σειρά εθνικοποίησης

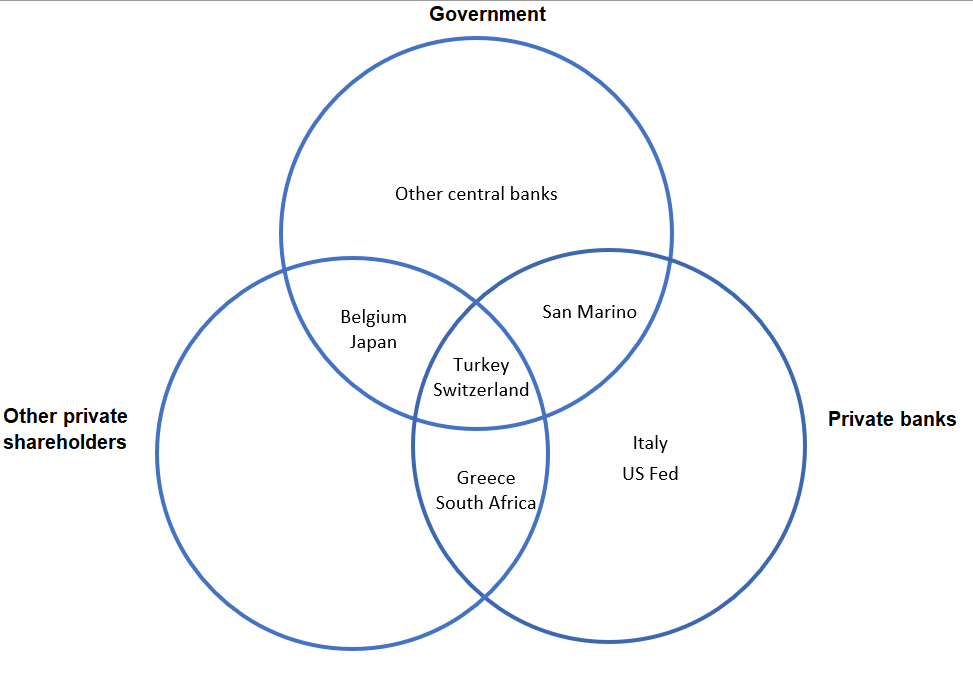

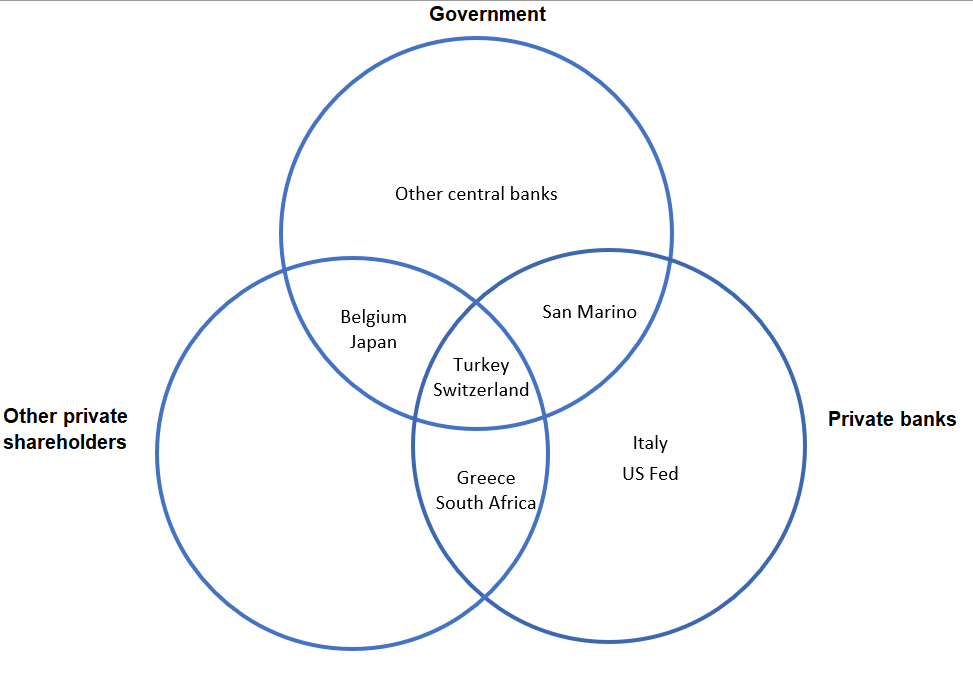

Ενώ οι κρατικές κεντρικές τράπεζες πλέον κυριαρχούν, ορισμένες κεντρικές τράπεζες εξακολουθούν να έχουν μορφές συμμετοχής του ιδιωτικού τομέα.

Αυτές περιλαμβάνουν κεντρικές τράπεζες στις Ηνωμένες Πολιτείες, την Ιαπωνία και την Ελβετία.

Στο σχήμα 3 ταξινομούνται αυτές οι κεντρικές τράπεζες ανάλογα με το αν ανήκουν σε κυβερνήσεις, ιδιωτικές τράπεζες, άλλους μετόχους του ιδιωτικού τομέα ή σε κάποιο συνδυασμό αυτών.

Ως «άλλοι μέτοχοι του ιδιωτικού τομέα» νοούνται ιδιώτες ή / και μη τραπεζικοί οργανισμοί του ιδιωτικού τομέα.

Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αντιπροσωπεύει ένα τέταρτο μοντέλο ιδιοκτησίας που δεν έχει καταγραφεί επαρκώς από το σχήμα 3, όπως καθορίζεται από τη συνθήκη μεταξύ των κρατών μελών της ΕΕ.

Εκτός από την ΕΚΤ, άλλες υπερεθνικές κεντρικές τράπεζες περιλαμβάνουν την Κεντρική Τράπεζα της Ανατολικής Καραϊβικής, την Τράπεζα των Κρατών της Κεντρικής Αφρικής και την Κεντρική Τράπεζα των κρατών της Δυτικής Αφρικής.

Σχήμα 3: Ταξινόμηση των κεντρικών τραπεζών ανά ιδιοκτησία

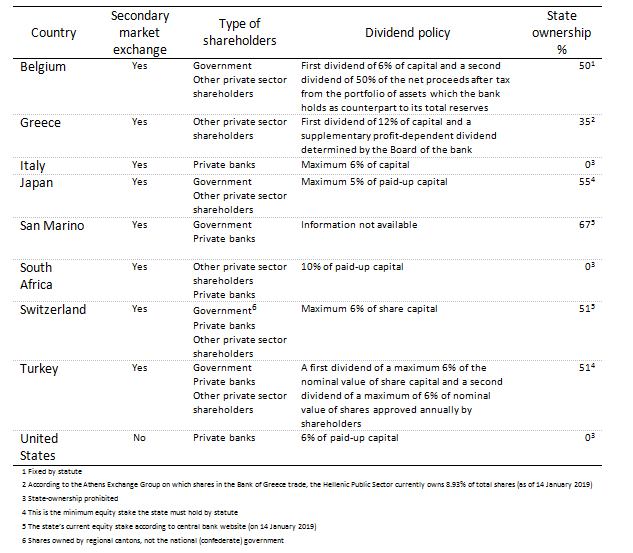

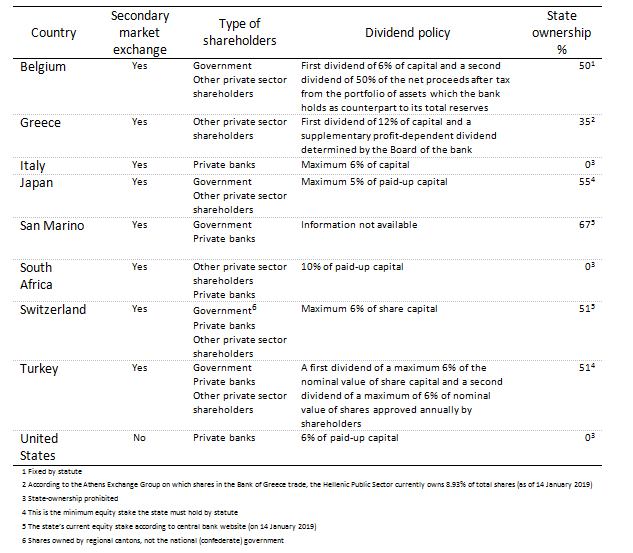

Το σχήμα 4 παρέχει λεπτομερέστερες πληροφορίες για τις κεντρικές τράπεζες που δεν ανήκουν εξ ολοκλήρου στις κυβερνήσεις.

Τα μοντέλα ιδιοκτησίας ποικίλλουν σημαντικά μεταξύ αυτών των εννέα κεντρικών τραπεζών.

Αν και οι κεντρικές τράπεζες της Ιαπωνίας, του Αγίου Μαρίνου και της Τουρκίας έχουν μερικούς μετόχους του ιδιωτικού τομέα, ο πλειοψηφικός μέτοχος εξακολουθεί να είναι το κράτος.

Στο Βέλγιο και την Ελβετία, περίπου οι μισές μετοχές ανήκουν στην κυβέρνηση. Αντίθετα, οι αμερικανικές, ιταλικές και νοτιοαφρικανικές κυβερνήσεις δεν έχουν επίσημο μερίδιο ιδιοκτησίας στις κεντρικές τους τράπεζες.

Η Τράπεζα της Ελλάδος παρουσιάζει ένα πιο μικτό μοντέλο, αν και αξίζει να ληφθεί υπόψη ότι, μαζί με τις κεντρικές τράπεζες του Βελγίου και της Ιταλίας, είναι μέλη του Ευρωσυστήματος.

Σχήμα 4: Θεσμικές λεπτομέρειες για τις κεντρικές τράπεζες που δεν ανήκουν εξ ολοκλήρου στις κυβερνήσεις

Το σχήμα 4 δείχνει επίσης την ετερογένεια μεταξύ αυτών των κεντρικών τραπεζών όσον αφορά τον τρόπο με τον οποίο πληρώνουν τους μετόχους του ιδιωτικού τομέα. Σε ορισμένες περιπτώσεις, όπως το Ομοσπονδιακό Αποθεματικό των ΗΠΑ, το ποσό που καταβάλλεται στους μετόχους καθορίζεται έτσι ώστε το μέρισμα να μοιάζει πολύ με την πληρωμή ενός κουπονιού σε ένα ομολογιακό δάνειο.

Σε άλλες περιπτώσεις, όπως στην Τουρκία, η αμοιβή είναι μεταβλητή και διακριτική, αν και ακόμη και εδώ είναι ανώτατο όριο.

Ένα πρόσφατο έγγραφο διαπιστώνει ότι οι κεντρικές τράπεζες με μετόχους του ιδιωτικού τομέα δεν διαφέρουν από τις κεντρικές τράπεζες με μόνο τους μετόχους του δημόσιου τομέα, είτε στην κερδοφορία τους είτε στο μερίδιο των κερδών που διανέμουν στους μετόχους.

Ένα μελλοντικό ερευνητικό πρόγραμμα

Περιστασιακά, ορισμένοι ισχυρίζονται ότι οι κεντρικές τράπεζες θα πρέπει να ιδιωτικοποιηθούν πλήρως, με τις μεγαλύτερες ιδιωτικές τράπεζες να διαδραματίζουν το ρόλο δανειστών τελευταίας τεχνολογίας.

Αντίθετα, ορισμένοι υποστηρίζουν ότι οι κεντρικές τράπεζες πρέπει να είναι πλήρως εθνικοποιημένες.

Εντούτοις, η ιδιοκτησία των κεντρικών τραπεζών από μόνη της μπορεί να μην έχει σημασία.

Αντ 'αυτού, οι κρίσιμοι παράγοντες μπορεί να είναι και άλλες πτυχές της διακυβέρνησής τους, ιδίως των δηλώσεων αποστολών τους.

Σήμερα, όλες οι κεντρικές τράπεζες, είτε ανήκουν εξ ολοκλήρου στην κυβέρνηση είτε με μετοχές που κατέχουν οντότητες του ιδιωτικού τομέα, έχουν εντολές που βασίζονται σε οικονομικά αποτελέσματα.

Μια πραγματικά κεντρική τράπεζα του ιδιωτικού τομέα, χωρίς σιωπηρές ή ρητές κυβερνητικές εγγυήσεις και η οποία επιδιώκει μεμονωμένα κέρδη για τους μετόχους της, θα συμπεριφερόταν πιθανότατα διαφορετικά από τις σημερινές κεντρικές τράπεζες, οι οποίες έχουν ως στόχο την προώθηση του δημόσιου συμφέροντος.

Το θέμα της κυριότητας των κεντρικών τραπεζών αξίζει μεγαλύτερη επιστημονική έρευνα από ό, τι μέχρι σήμερα. Τελειώνουμε υποδεικνύοντας δύο τομείς για μελλοντική έρευνα. 1.

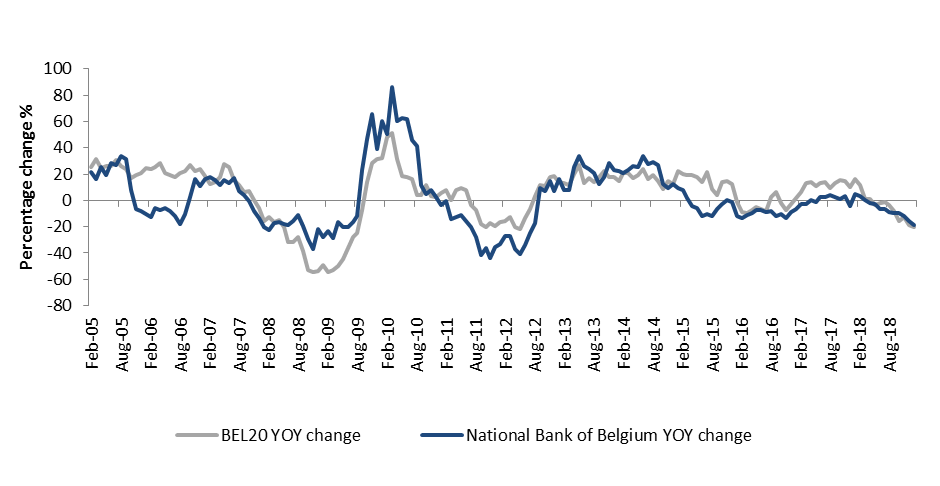

Οι μετοχές των κεντρικών τραπεζών στο Βέλγιο, την Ελλάδα, την Ιαπωνία και την Ελβετία αποτελούν αντικείμενο δημόσιας διαπραγμάτευσης σε χρηματιστήρια.

Θα ήταν ενδιαφέρον να κατανοήσουμε το πληροφοριακό περιεχόμενο που μεταφέρονται από αυτές τις τιμές των μετοχών, ειδικότερα το βαθμό στον οποίο οι τιμές των μετοχών αυτών των κεντρικών τραπεζών οδηγούν ή καθυστερούν άλλες μακροοικονομικές μεταβλητές όπως ο ΑΕΠ ή οι ευρύτεροι δείκτες χρηματιστηριακών αγορών.

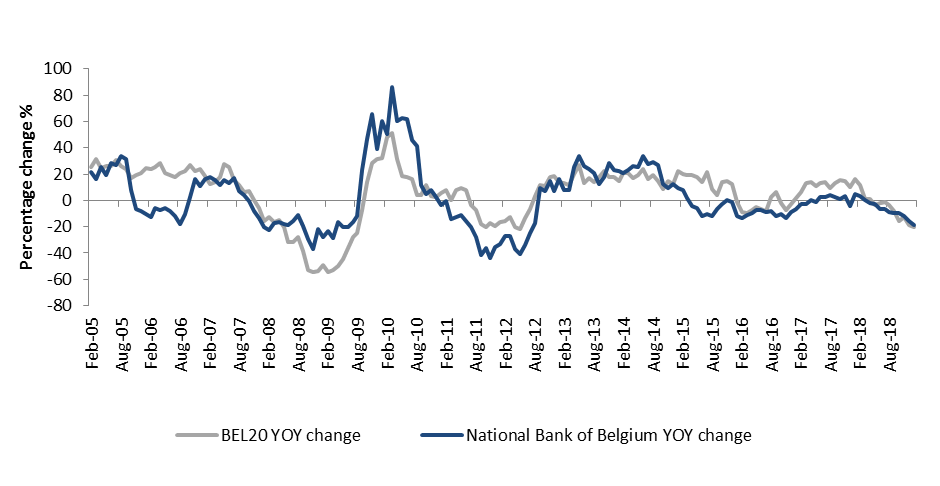

Για παράδειγμα, το Σχήμα 5 δείχνει ότι η τιμή της μετοχής της Εθνικής Τράπεζας του Βελγίου παρακολουθεί στενά τον δείκτη αναφοράς (BEL 20) του χρηματιστηρίου Euronext Brussels, στο οποίο διαπραγματεύεται.

Σχήμα 5: Ετήσια μεταβολή της αξίας του αποθέματος της Εθνικής Τράπεζας του Βελγίου και του δείκτη χρηματιστηριακής αγοράς BEL 20 (r = .706)

2. Σε άλλες βιομηχανίες, μερικές φορές υποστηρίζεται ότι η ιδιοκτησία του ιδιωτικού τομέα ή η ιδιοκτησία του δημόσιου τομέα απολύτως εμποδίζουν την ικανότητα ενός οργανισμού να επιτύχει τους στόχους του.

Αυτά τα γενικά θεωρητικά επιχειρήματα θα μπορούσαν να υποβληθούν σε εμπειρικό έλεγχο στη συγκεκριμένη περίπτωση των κεντρικών τραπεζών.

Αν και οι διαφορετικές κεντρικές τράπεζες έχουν διαφορετικούς στόχους, δύο από τα πιο κοινά είναι η προώθηση της νομισματικής και χρηματοπιστωτικής σταθερότητας. Η νομισματική σταθερότητα μπορεί να οριστεί ως χαμηλός πληθωρισμός, ενώ η χρηματοπιστωτική σταθερότητα μπορεί να οριστεί από την απουσία χρηματοπιστωτικών κρίσεων.

Οι ερευνητές θα μπορούσαν να μελετήσουν εάν υπάρχει κάποια συσχέτιση μεταξύ της δομής ιδιοκτησίας των κεντρικών τραπεζών και αυτών των μακροοικονομικών αποτελεσμάτων.

Για παράδειγμα, στο Σχήμα 6 παρουσιάζεται ο αριθμός των ετών που οι χώρες του ΟΟΣΑ και του G20 αντιμετώπισαν οικονομικές κρίσεις μεταξύ του 1970 και του 2017. Οι χώρες χωρίζονται μεταξύ εκείνων με πλήρως κρατικές κεντρικές τράπεζες και εκείνων που διαθέτουν κεντρικές τράπεζες με κάποια μορφή συμμετοχής του ιδιωτικού τομέα .

Η διάμεση αξία (8 χρόνια σε μια χρηματοπιστωτική κρίση) είναι η ίδια και για τις δύο χώρες με πλήρως κρατικές κεντρικές τράπεζες και για τις κεντρικές τράπεζες με κάποια μορφή συμμετοχής του ιδιωτικού τομέα κατά τη διάρκεια αυτής της χρονικής περιόδου.

Συνεπώς, δεν υπάρχει σαφής συσχέτιση μεταξύ της χρηματοπιστωτικής σταθερότητας και της δομής ιδιοκτησίας των κεντρικών τραπεζών, παρόλο που θα θέλαμε να δούμε βαθύτερη εμπειρική εργασία για να καταλήξουμε σε πιο αυστηρά συμπεράσματα.

Σχήμα 6: Αριθμός ετών μεταξύ του 1970 και του 2017, όπου οι χώρες του ΟΟΣΑ και των χωρών της ομάδας G20 αντιμετώπισαν χρηματοπιστωτική κρίση, όπως ορίζεται από τις κατωτέρω πηγές, κατανεμημένες ανά τύπο ιδιοκτησίας κεντρικής τράπεζας

Σημείωση: Τα στοιχεία περιλαμβάνουν όλες τις κεντρικές τράπεζες με μετόχους του ιδιωτικού τομέα παγκοσμίως, με εξαίρεση τον Άγιο Μαρίνο.

Η Σαουδική Αραβία (χώρα της ομάδας G20) αποκλείεται από την ανάλυση διότι δεν υπήρχαν διαθέσιμες πληροφορίες.

Η αυστριακή κεντρική τράπεζα κατατάσσεται ως κεντρική τράπεζα με τους μετόχους του ιδιωτικού τομέα μέχρι το 2009, μετά την οποία κατατάσσεται ως κεντρική τράπεζα δημόσιας ιδιοκτησίας επειδή ήταν εθνικοποιημένη.

www.bankingnews.gr

Σε όλο τον κόσμο, οι κεντρικές τράπεζες έχουν διάφορες δομές ιδιοκτησίας.

Στο ένα άκρο του φάσματος είναι οι κεντρικές τράπεζες, όπως η Τράπεζα της Αγγλίας, που ανήκουν εξ ολοκλήρου στον δημόσιο τομέα.

Στο άλλο άκρο, είναι οι κεντρικές τράπεζες, όπως η Banca d'Italia, των οποίων οι μέτοχοι είναι οντότητες του ιδιωτικού τομέα.

Και υπάρχουν κεντρικές τράπεζες, όπως η Τράπεζα της Ιαπωνίας, που βρίσκονται στο ενδιάμεσο.

Αλλά αυτές οι διαφορές έχουν σημασία;

Ο διαχωρισμός της ιδιοκτησίας και του ελέγχου των κεντρικών τραπεζών

Η ιδιοκτησία είναι μια σύνθετη έννοια, μια δέσμη δικαιωμάτων και ευθυνών.

Η ιδιοκτησία συνεπάγεται έλεγχο.

Ωστόσο, όπως έδειξαν για πρώτη φορά οι Thorstein Veblen, Adolf Berle και Gardiner Means, ο έλεγχος είναι μερικές φορές αποδεσμευμένος από την κυριότητα στις σύγχρονες εταιρείες.

Οι ιδιοκτήτες εταιρειών (μέτοχοι) συνήθως δε συμμετέχουν στις καθημερινές δραστηριότητες των εταιριών.

Αντ 'αυτού, ο έλεγχος των εταιρικών πόρων ασκείται συνήθως από τη διοίκησή της εταιρίας.

Ωστόσο, η διάκριση που επέδειξαν μεταξύ κυριότητας και ελέγχου είναι εκπληκτικά εφαρμόσιμη στις περισσότερες σύγχρονες κεντρικές τράπεζες.

Οι ιδιοκτήτες των Κεντρικών Τραπεζών, είναι κυρίως κυβερνήσεις οι οποίες είναι συνήθως υπεύθυνες για τo διορισμό εκτελεστικών στελεχών και λαμβάνουν μέρος των κερδών των κεντρικών τραπεζών.

Ο καθημερινός έλεγχος της κεντρικής τράπεζας μεταβιβάζεται στις ανώτερες διοικητικές και πολιτικές επιτροπές της εκάστοτε κεντρικής τράπεζας.

Ενώ οι σύγχρονες κεντρικές τράπεζες και οι σύγχρονες εταιρείες χαρακτηρίζονται συχνά από τον διαχωρισμό μεταξύ κυριότητας και ελέγχου, υπάρχουν σημαντικές διαφορές στους οργανωτικούς τους στόχους.

Ο σκοπός των περισσότερων εταιρειών του ιδιωτικού τομέα είναι η επιδίωξη κερδών για τους μετόχους.

Αντιθέτως, οι κεντρικές τράπεζες έχουν τυπικά εντολές βάσει οικονομικών στόχων - π.χ. τη σταθερότητα των τιμών, τη χρηματοπιστωτική σταθερότητα και τη λειτουργία της αγοράς.

Αυτό ανεξάρτητα από το αν οι κεντρικές τράπεζες ανήκουν εξ ολοκλήρου στην κυβέρνηση ή, όπως σε μια σειρά από περιπτώσεις σε οντότητες του ιδιωτικού τομέα.

Κατά συνέπεια, το θέμα της κυριότητας των κεντρικών τραπεζών θεωρείται από τους περισσότερους μελετητές οριακής σημασίας.

Η εθνικοποίηση της κεντρικής τράπεζας

Στις αρχές του εικοστού αιώνα, υπήρξε σχεδόν ομοιόμορφος συνδυασμός κεντρικών τραπεζών με μετόχους του ιδιωτικού τομέα και του δημόσιου τομέα (Σχήμα 1).

Αυτό άλλαξε τα μέσα του αιώνα.

Ορισμένες εδραιωμένες κεντρικές τράπεζες, όπως η Τράπεζα της Αγγλίας, εθνικοποιήθηκαν (Σχήμα 2).

Ταυτόχρονα, σχεδόν όλες οι κεντρικές τράπεζες που δημιουργήθηκαν στα μετα-αποικιακά κράτη ιδρύθηκαν πλήρως κρατικά.

Μέχρι το τέλος του αιώνα, παρέμειναν μόνο λίγες κεντρικές τράπεζες με μετόχους του ιδιωτικού τομέα.

Σχήμα 1: Μοντέλο ιδιοκτησίας κεντρικών τραπεζών παγκοσμίως με την πάροδο του χρόνου, 1900 μέχρι σήμερα

Σχήμα 2: Κατάλογος εθνικοποιημένων κεντρικών τραπεζών παγκοσμίως κατά σειρά εθνικοποίησης

Ενώ οι κρατικές κεντρικές τράπεζες πλέον κυριαρχούν, ορισμένες κεντρικές τράπεζες εξακολουθούν να έχουν μορφές συμμετοχής του ιδιωτικού τομέα.

Αυτές περιλαμβάνουν κεντρικές τράπεζες στις Ηνωμένες Πολιτείες, την Ιαπωνία και την Ελβετία.

Στο σχήμα 3 ταξινομούνται αυτές οι κεντρικές τράπεζες ανάλογα με το αν ανήκουν σε κυβερνήσεις, ιδιωτικές τράπεζες, άλλους μετόχους του ιδιωτικού τομέα ή σε κάποιο συνδυασμό αυτών.

Ως «άλλοι μέτοχοι του ιδιωτικού τομέα» νοούνται ιδιώτες ή / και μη τραπεζικοί οργανισμοί του ιδιωτικού τομέα.

Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αντιπροσωπεύει ένα τέταρτο μοντέλο ιδιοκτησίας που δεν έχει καταγραφεί επαρκώς από το σχήμα 3, όπως καθορίζεται από τη συνθήκη μεταξύ των κρατών μελών της ΕΕ.

Εκτός από την ΕΚΤ, άλλες υπερεθνικές κεντρικές τράπεζες περιλαμβάνουν την Κεντρική Τράπεζα της Ανατολικής Καραϊβικής, την Τράπεζα των Κρατών της Κεντρικής Αφρικής και την Κεντρική Τράπεζα των κρατών της Δυτικής Αφρικής.

Σχήμα 3: Ταξινόμηση των κεντρικών τραπεζών ανά ιδιοκτησία

Το σχήμα 4 παρέχει λεπτομερέστερες πληροφορίες για τις κεντρικές τράπεζες που δεν ανήκουν εξ ολοκλήρου στις κυβερνήσεις.

Τα μοντέλα ιδιοκτησίας ποικίλλουν σημαντικά μεταξύ αυτών των εννέα κεντρικών τραπεζών.

Αν και οι κεντρικές τράπεζες της Ιαπωνίας, του Αγίου Μαρίνου και της Τουρκίας έχουν μερικούς μετόχους του ιδιωτικού τομέα, ο πλειοψηφικός μέτοχος εξακολουθεί να είναι το κράτος.

Στο Βέλγιο και την Ελβετία, περίπου οι μισές μετοχές ανήκουν στην κυβέρνηση. Αντίθετα, οι αμερικανικές, ιταλικές και νοτιοαφρικανικές κυβερνήσεις δεν έχουν επίσημο μερίδιο ιδιοκτησίας στις κεντρικές τους τράπεζες.

Η Τράπεζα της Ελλάδος παρουσιάζει ένα πιο μικτό μοντέλο, αν και αξίζει να ληφθεί υπόψη ότι, μαζί με τις κεντρικές τράπεζες του Βελγίου και της Ιταλίας, είναι μέλη του Ευρωσυστήματος.

Σχήμα 4: Θεσμικές λεπτομέρειες για τις κεντρικές τράπεζες που δεν ανήκουν εξ ολοκλήρου στις κυβερνήσεις

Το σχήμα 4 δείχνει επίσης την ετερογένεια μεταξύ αυτών των κεντρικών τραπεζών όσον αφορά τον τρόπο με τον οποίο πληρώνουν τους μετόχους του ιδιωτικού τομέα. Σε ορισμένες περιπτώσεις, όπως το Ομοσπονδιακό Αποθεματικό των ΗΠΑ, το ποσό που καταβάλλεται στους μετόχους καθορίζεται έτσι ώστε το μέρισμα να μοιάζει πολύ με την πληρωμή ενός κουπονιού σε ένα ομολογιακό δάνειο.

Σε άλλες περιπτώσεις, όπως στην Τουρκία, η αμοιβή είναι μεταβλητή και διακριτική, αν και ακόμη και εδώ είναι ανώτατο όριο.

Ένα πρόσφατο έγγραφο διαπιστώνει ότι οι κεντρικές τράπεζες με μετόχους του ιδιωτικού τομέα δεν διαφέρουν από τις κεντρικές τράπεζες με μόνο τους μετόχους του δημόσιου τομέα, είτε στην κερδοφορία τους είτε στο μερίδιο των κερδών που διανέμουν στους μετόχους.

Ένα μελλοντικό ερευνητικό πρόγραμμα

Περιστασιακά, ορισμένοι ισχυρίζονται ότι οι κεντρικές τράπεζες θα πρέπει να ιδιωτικοποιηθούν πλήρως, με τις μεγαλύτερες ιδιωτικές τράπεζες να διαδραματίζουν το ρόλο δανειστών τελευταίας τεχνολογίας.

Αντίθετα, ορισμένοι υποστηρίζουν ότι οι κεντρικές τράπεζες πρέπει να είναι πλήρως εθνικοποιημένες.

Εντούτοις, η ιδιοκτησία των κεντρικών τραπεζών από μόνη της μπορεί να μην έχει σημασία.

Αντ 'αυτού, οι κρίσιμοι παράγοντες μπορεί να είναι και άλλες πτυχές της διακυβέρνησής τους, ιδίως των δηλώσεων αποστολών τους.

Σήμερα, όλες οι κεντρικές τράπεζες, είτε ανήκουν εξ ολοκλήρου στην κυβέρνηση είτε με μετοχές που κατέχουν οντότητες του ιδιωτικού τομέα, έχουν εντολές που βασίζονται σε οικονομικά αποτελέσματα.

Μια πραγματικά κεντρική τράπεζα του ιδιωτικού τομέα, χωρίς σιωπηρές ή ρητές κυβερνητικές εγγυήσεις και η οποία επιδιώκει μεμονωμένα κέρδη για τους μετόχους της, θα συμπεριφερόταν πιθανότατα διαφορετικά από τις σημερινές κεντρικές τράπεζες, οι οποίες έχουν ως στόχο την προώθηση του δημόσιου συμφέροντος.

Το θέμα της κυριότητας των κεντρικών τραπεζών αξίζει μεγαλύτερη επιστημονική έρευνα από ό, τι μέχρι σήμερα. Τελειώνουμε υποδεικνύοντας δύο τομείς για μελλοντική έρευνα. 1.

Οι μετοχές των κεντρικών τραπεζών στο Βέλγιο, την Ελλάδα, την Ιαπωνία και την Ελβετία αποτελούν αντικείμενο δημόσιας διαπραγμάτευσης σε χρηματιστήρια.

Θα ήταν ενδιαφέρον να κατανοήσουμε το πληροφοριακό περιεχόμενο που μεταφέρονται από αυτές τις τιμές των μετοχών, ειδικότερα το βαθμό στον οποίο οι τιμές των μετοχών αυτών των κεντρικών τραπεζών οδηγούν ή καθυστερούν άλλες μακροοικονομικές μεταβλητές όπως ο ΑΕΠ ή οι ευρύτεροι δείκτες χρηματιστηριακών αγορών.

Για παράδειγμα, το Σχήμα 5 δείχνει ότι η τιμή της μετοχής της Εθνικής Τράπεζας του Βελγίου παρακολουθεί στενά τον δείκτη αναφοράς (BEL 20) του χρηματιστηρίου Euronext Brussels, στο οποίο διαπραγματεύεται.

Σχήμα 5: Ετήσια μεταβολή της αξίας του αποθέματος της Εθνικής Τράπεζας του Βελγίου και του δείκτη χρηματιστηριακής αγοράς BEL 20 (r = .706)

2. Σε άλλες βιομηχανίες, μερικές φορές υποστηρίζεται ότι η ιδιοκτησία του ιδιωτικού τομέα ή η ιδιοκτησία του δημόσιου τομέα απολύτως εμποδίζουν την ικανότητα ενός οργανισμού να επιτύχει τους στόχους του.

Αυτά τα γενικά θεωρητικά επιχειρήματα θα μπορούσαν να υποβληθούν σε εμπειρικό έλεγχο στη συγκεκριμένη περίπτωση των κεντρικών τραπεζών.

Αν και οι διαφορετικές κεντρικές τράπεζες έχουν διαφορετικούς στόχους, δύο από τα πιο κοινά είναι η προώθηση της νομισματικής και χρηματοπιστωτικής σταθερότητας. Η νομισματική σταθερότητα μπορεί να οριστεί ως χαμηλός πληθωρισμός, ενώ η χρηματοπιστωτική σταθερότητα μπορεί να οριστεί από την απουσία χρηματοπιστωτικών κρίσεων.

Οι ερευνητές θα μπορούσαν να μελετήσουν εάν υπάρχει κάποια συσχέτιση μεταξύ της δομής ιδιοκτησίας των κεντρικών τραπεζών και αυτών των μακροοικονομικών αποτελεσμάτων.

Για παράδειγμα, στο Σχήμα 6 παρουσιάζεται ο αριθμός των ετών που οι χώρες του ΟΟΣΑ και του G20 αντιμετώπισαν οικονομικές κρίσεις μεταξύ του 1970 και του 2017. Οι χώρες χωρίζονται μεταξύ εκείνων με πλήρως κρατικές κεντρικές τράπεζες και εκείνων που διαθέτουν κεντρικές τράπεζες με κάποια μορφή συμμετοχής του ιδιωτικού τομέα .

Η διάμεση αξία (8 χρόνια σε μια χρηματοπιστωτική κρίση) είναι η ίδια και για τις δύο χώρες με πλήρως κρατικές κεντρικές τράπεζες και για τις κεντρικές τράπεζες με κάποια μορφή συμμετοχής του ιδιωτικού τομέα κατά τη διάρκεια αυτής της χρονικής περιόδου.

Συνεπώς, δεν υπάρχει σαφής συσχέτιση μεταξύ της χρηματοπιστωτικής σταθερότητας και της δομής ιδιοκτησίας των κεντρικών τραπεζών, παρόλο που θα θέλαμε να δούμε βαθύτερη εμπειρική εργασία για να καταλήξουμε σε πιο αυστηρά συμπεράσματα.

Σχήμα 6: Αριθμός ετών μεταξύ του 1970 και του 2017, όπου οι χώρες του ΟΟΣΑ και των χωρών της ομάδας G20 αντιμετώπισαν χρηματοπιστωτική κρίση, όπως ορίζεται από τις κατωτέρω πηγές, κατανεμημένες ανά τύπο ιδιοκτησίας κεντρικής τράπεζας

Σημείωση: Τα στοιχεία περιλαμβάνουν όλες τις κεντρικές τράπεζες με μετόχους του ιδιωτικού τομέα παγκοσμίως, με εξαίρεση τον Άγιο Μαρίνο.

Η Σαουδική Αραβία (χώρα της ομάδας G20) αποκλείεται από την ανάλυση διότι δεν υπήρχαν διαθέσιμες πληροφορίες.

Η αυστριακή κεντρική τράπεζα κατατάσσεται ως κεντρική τράπεζα με τους μετόχους του ιδιωτικού τομέα μέχρι το 2009, μετά την οποία κατατάσσεται ως κεντρική τράπεζα δημόσιας ιδιοκτησίας επειδή ήταν εθνικοποιημένη.

www.bankingnews.gr

Σχόλια αναγνωστών