Ένας φαύλος κύκλος, εικονικής ευδαιμονίας, ευφορίας, ουτοπίας αλλά στην πράξη όλα αυτά έχουν συμβεί όχι γιατί το αξίζει η Ελλάδα αλλά γιατί χειραγωγούνται τα πάντα από την ΕΚΤ.

Από την δυστοπία (εφιαλτική κατάσταση) στην ουτοπία (ιδανική κατάσταση) κάπως έτσι περιγράφει στέλεχος της Nomura που μίλησε στο bankingnews την πορεία της Ελλάδος εν μέσω ύφεσης, lockdown 2 και προοπτικών για το 2021.

Το 2021 μπορεί η ανάκαμψη να μην είναι τόσο ισχυρή όσο έχει εκτιμηθεί – εκτιμήσεις για 5,5% και πραγματικότητα 3,5% - αλλά φαίνεται ότι μπορούν να συμβούν τα εξής στις αγορές και θα προσομοιάζουν από την δυστοπία της τελευταίας 8ετίας στην ουτοπία που θα υπάρξει… κυρίως λόγω των παρεμβάσεων των κεντρικών τραπεζών.

Η Ελλάδα δανείζεται με εξωπραγματικά χαμηλά επιτόκια αλλά αυτό δεν αντικατοπτρίζει την πραγματική δυνατότητα της οικονομίας σε ένα περιβάλλον που δεν θα υπάρχει QE ποσοτικής χαλάρωση και πρόγραμμα Πανδημίας οι τιμές των ελληνικών ομολόγων θα καταρρεύσουν αλλά έως τις αρχές 2022… θα υπάρχει πρόγραμμα Πανδημίας και μετά θα υπάρχουν οι ανανεώσεις στις λήξεις.

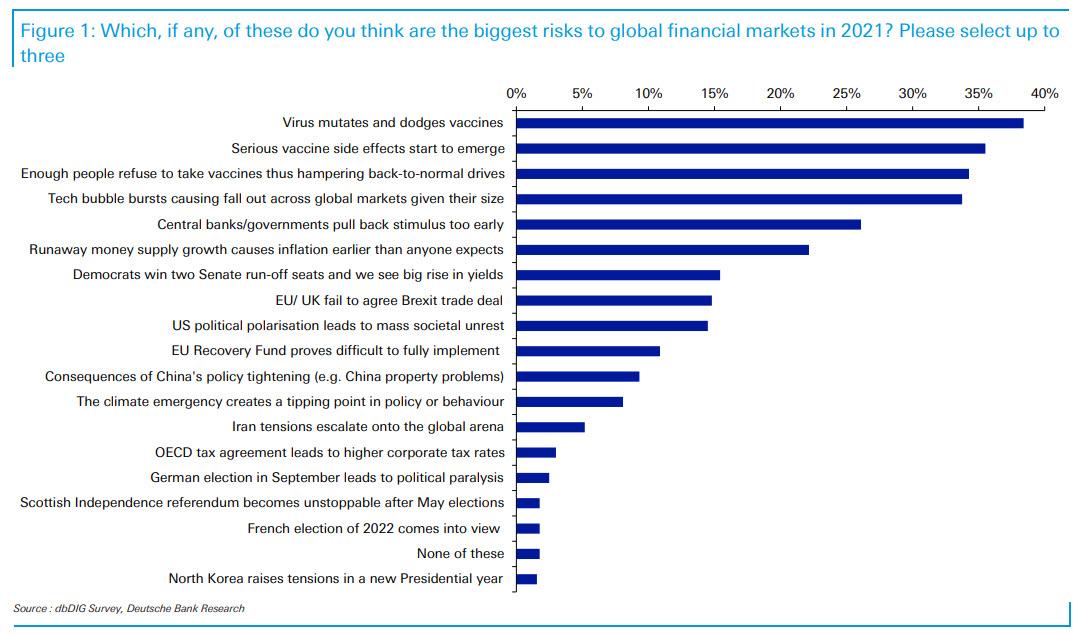

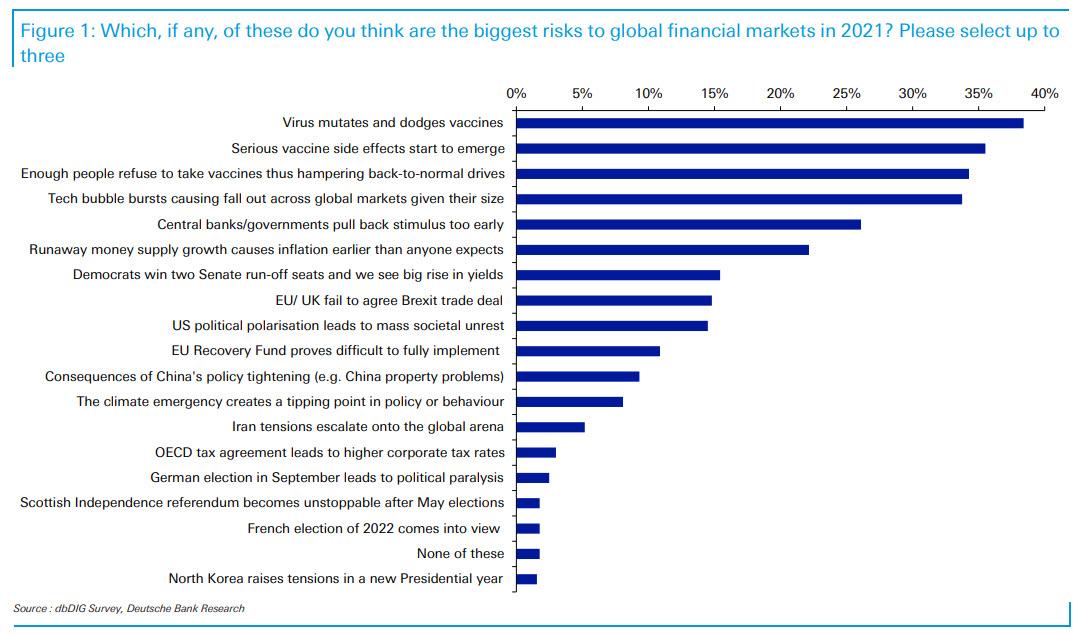

To 2021 οι προκλήσεις είναι πολλές, το εμβόλιο για τον κορωνοιό θα αποδώσει;

Οι πολιτικές των κεντρικών τραπεζών θα συνεχίσουν να αποδίδουν;

Ο πληθωρισμός πως θα κινηθεί;

Η Deutsche bank θα δημοσιεύσει στις 14 Δεκεμβρίου 2020 μια ενδιαφέρουσα έκθεση για τις προοπτικές και τα ρίσκα του 2021.

Ένας φαύλος κύκλος, εικονικής ευδαιμονίας, ευφορίας, ουτοπίας αλλά στην πράξη όλα αυτά έχουν συμβεί όχι γιατί το αξίζει η Ελλάδα αλλά γιατί χειραγωγούνται τα πάντα από την ΕΚΤ.

Τι έρχεται;

1)Όλα τα ελληνικά ομόλογα θα υποχωρήσουν κάτω από 0,60% απόδοση ενώ το 10ετές ελληνικό ομόλογο θα φθάσει στο 0,20% όπως και η Ιταλία ενώ τα ομόλογα κάτω των 7 ετών θα έχουν αρνητικά επιτόκια π.χ. -0,30%.

Η Ελλάδα μπορεί να εκδώσει ακόμη και 30ετές ομόλογο με επιτόκιο κάτω από 0,90% ενώ εάν εκδώσει 3ετές ή 5ετές ομόλογο θα έχει σίγουρα αρνητικό επιτόκιο -0,20% με -0,30%.

2)Η Ελλάδα δανείζεται σχεδόν στο 0,60% στα 10ετή ομόλογα έναντι 0,90% των ΗΠΑ την τρέχουσα περίοδο, αυτό δεν στηρίζεται σε καμία οικονομική θεωρία αλλά ας είναι καλά η νομισματική θεωρία της ΕΚΤ.…

3)Το ελληνικό χρηματιστήριο θα φθάσει στις 1.000 μονάδες ή άνοδος 28% από τα τρέχοντα επίπεδα τιμών και ο στόχος αυτός θα επιτευχθεί έως το Καλοκαίρι του 2021.

4)Οι τραπεζικές μετοχές θα ενισχυθούν 60% σε μέσους όρους με μια πρόχειρη προσέγγιση

Εθνική 3 ευρώ

Eurobank 0,90 ευρώ

Πειραιώς 2,20 ευρώ

Alpha bank 1,50 ευρώ

5)Οι αποτιμήσεις των τραπεζών θα φθάσουν στα 10 δισεκ. και θα υπάρχουν δύο πυλώνες.

Από την μια Eurobank και Εθνική που θα μάχονται για την πρωτιά στις κεφαλαιοποιήσεις και το δίδυμο Πειραιώς και Alpha bank που θα βελτιωθεί πολύ γρήγορα αλλά θα υπολείπεται των Εθνικής και Eurobank.

6)Στις μη τραπεζικές μετοχές της μεγάλης κεφαλαιοποίησης, υπάρχουν ακόμη ανοδικά περιθώρια είναι ανάλογα του δείκτη 25% με 30%.

Η ακραία χειραγώγηση των αγορών από τις κεντρικές τράπεζες - Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

Οι κεντρικές τράπεζες έχουν παγιδευτεί σε μια ατέρμονη διαδικασία παρεμβάσεων για να συντηρήσουν μια ουτοπία αλλά στην πράξη κρύβουν την δυστοπία των οικονομιών και της δήθεν ανάπτυξης που θα έρθει…

Αυτά που διαδραματίζονται με επίκεντρο τις κεντρικές τράπεζες δεν είναι τίποτε άλλο από την επιθετική παρακμή της σύγχρονης οικονομίας.

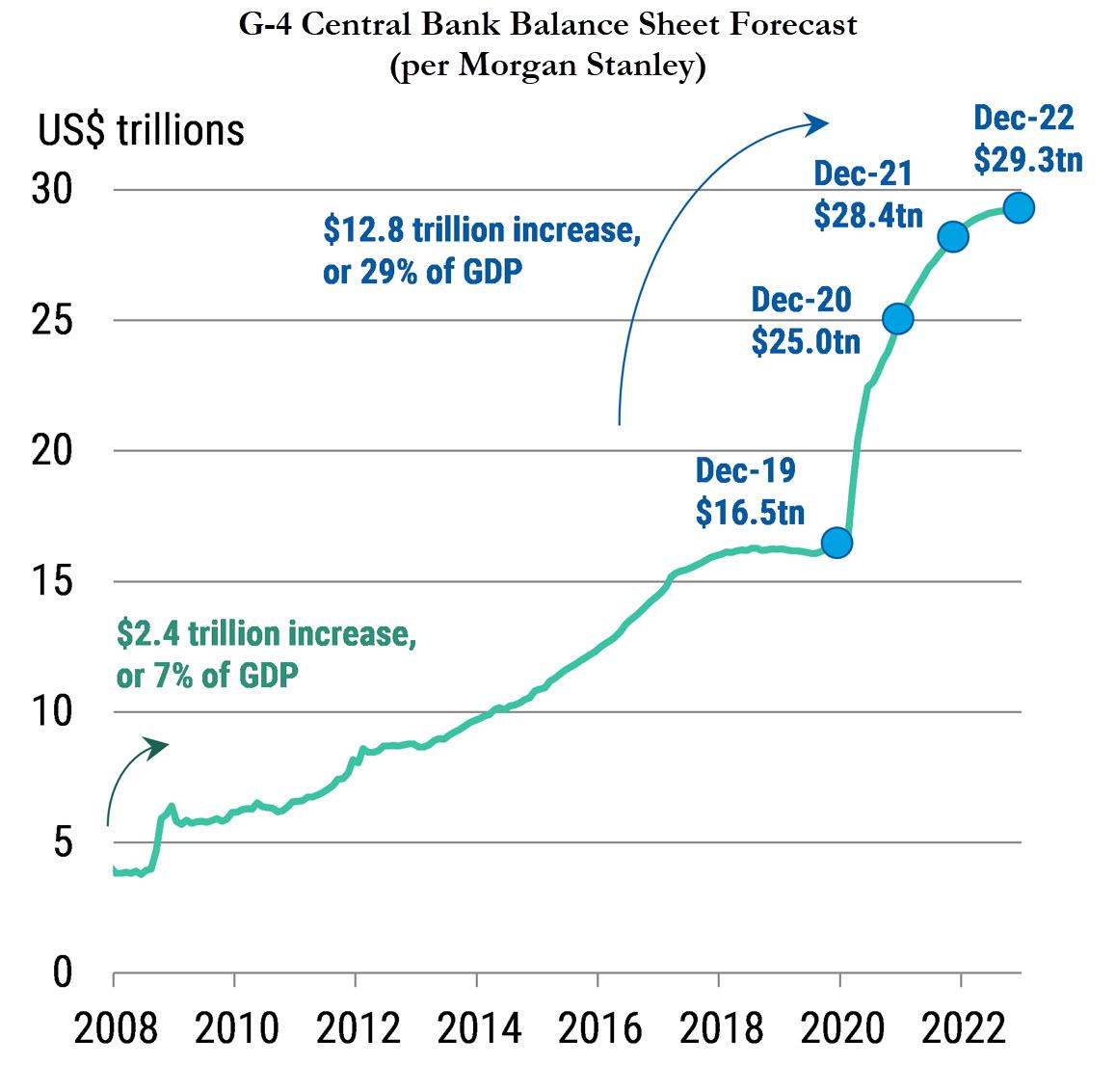

Είναι απίστευτο αλλά οι 4 μεγαλύτερες κεντρικές τράπεζες του πλανήτη η ΕΚΤ, η FED, οι Κεντρικές Τράπεζες της Ιαπωνίας και της Βρετανίας στο τέλος του 2020 θα έχουν ισολογισμό 25 τρισεκ. δολάρια όταν πριν λίγα χρόνια είχαν 12-13 τρισεκ. δολάρια ισολογισμό.

-Ο ισολογισμός της FED έχει φθάσει στα 7,3 τρισεκ. δολάρια από 4,15 τρισεκ. δολάρια στο τέλος του 2019.

Με όρους ευρώ τα 7,3 τρισεκ. δολάρια είναι 6 τρισεκ. ευρώ.

Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

-Ο ισολογισμός της ΕΚΤ έχει εκτοξευθεί στα 6,9 τρισεκ. ευρώ και ως τάξη μεγέθους αναφέρουμε ότι ο ισολογισμός της ΕΚΤ είναι 41 φορές μεγαλύτερος από το ΑΕΠ της Ελλάδος και 1,5 φορές μεγαλύτερος από το ΑΕΠ της Γερμανίας ή 3 φορές το ΑΕΠ της Ιταλίας.

Και εάν αυτή η σύγκριση δεν σας έχει πείσει για την ακραία χειραγώγηση που συντελείται υπάρχει και ένας άλλος δείκτης που αποδεικνύει ότι οι κινήσεις των κεντρικών τραπεζών είναι μια ακραία φούσκα επικών διαστάσεων.

Η ΕΚΤ για να μπορέσει να αγοράζει χρέος των κρατών, ουσιαστικά εθνικοποιώντας το, άπαξ και το διακρατεί και δεν υπάρχει τρόπος να το επιστρέψει στις αγορές έχει μοχλεύσει 64 φορές τον ισολογισμό της.

Με 108 δισεκ. κεφάλαια έχει ισολογισμό balance sheet 6,88 τρισεκ. ευρώ.

-Η Κεντρική Τράπεζα της Ιαπωνίας έχει ισολογισμό 705 τρισεκ. γιεν δηλαδή 5,6 τρισεκ. ευρώ....

Όλες οι κεντρικές τράπεζες υποχρεώθηκαν σε ιστορικών – επικών διαστάσεων αύξηση του ισολογισμού τους σε διάστημα 10 μηνών.

Μόνο το διάστημα τέλη του 2019 με τέλη του 2020 οι ισολογισμοί των βασικότερων κεντρικών τραπεζών θα αυξηθούν 8,5 τρισεκ. δολάρια η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ενδεικτικά αναφέρεται ότι η αύξηση των ισολογισμών μεταξύ 2018 και 2019 ήταν μόλις 200 δισεκ. δολάρια.

Το 2008 οι μεγαλύτερες κεντρικές τράπεζες του πλανήτη είχαν συνολικά περιουσιακά στοιχεία 5 τρισεκ. δολάρια…

Εθνικοποίηση χρεών, φούσκες στις τιμές των ομολόγων, ακραίες φούσκες στα χρηματιστήρια

Οι κεντρικές τράπεζες δεν το έχουν κρύψει.

Με πρόφαση τον πληθωρισμό που θέλουν να τον οριοθετήσουν στο 2% - που έχει αποδειχθεί αυθαίρετο – ουσιαστικά αγοράζουν κρατικά και εταιρικά ομόλογα με ένα στόχο να ρίξουν ρευστότητα στο σύστημα ώστε οι αποδόσεις των ομολόγων να βρεθούν σε ιστορικά χαμηλά όλων των εποχών.

Στα τέλη του 2020 με όρους κρατικούς χρέους, ομόλογα 18 τρισεκ. έχουν αρνητικό επιτόκιο, αρνητική απόδοση.

Οι κεντρικές τράπεζες ελαχιστοποιώντας το ρίσκο χώρας όπως καταγράφεται στην τιμολόγηση ομολόγων και παραγώγων τα CDS ουσιαστικά επιτρέπουν στα κράτη να δανείζονται από τις αγορές μέσω των ομολόγων για να συντηρούν μια φαύλη φούσκα μη βιώσιμου χρέους.

Το παγκόσμιο χρέος θα αυξηθεί 17% μέσα σε μια χρονιά, η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ακραία φούσκα οι μετοχές

Έχοντας πλεονάζουσα ρευστότητα τράπεζες και εταιρίες είτε επαναγοράζουν μετοχές ανά τον κόσμο βλέπε Wall Street 1,1 τρισεκ. δολάρια σε επαναγορές και μερίσματα το 2019 – ειδικά οι εταιρίες γιατί οι τράπεζες βραχυπρόθεσμα δεν μπορούν να επαναγοράζουν μετοχές – είτε παρέχοντας ρευστότητα στο σύστημα δημιουργούν σκηνικό τεχνικής ευφορίας.

Επειδή όλα αυτά είναι αλυσίδα, οι επενδυτές θεωρούν ότι αυτή η φαύλη κατάσταση χειραγώγησης θα κυριαρχεί επ΄ άπειρον και στρέφονται στις μετοχές που τις θεωρούν περιουσιακό στοιχείο χαμηλού κινδύνου.

Ήδη ο δείκτης βαρόμετρο στις χρηματιστηριακές αγορές ο S&P 500 έχει συνολική αξία 30 τρισεκ. δολάρια και θα φθάσει πιθανότατα τα 35 τρισεκ. δολάρια αυτό σημαίνει ότι σε σχέση 175% πάνω από το αμερικανικό ΑΕΠ...ο δείκτης Waren Buffet έχει πιάσει κόκκινα σπάει τα κοντέρ.

Το απόστημα

Έχει δημιουργηθεί ένα τοξικό απόστημα στις αγορές και για την ώρα θεωρείται η νέα κανονικότητα δεν είναι τίποτε άλλο από την πραγματική δυστοπία που την κρύβουν αριστοτεχνικά.

Τα 25 τρισεκ. δολάρια που έχουν ως περιουσία οι μεγάλες κεντρικές τράπεζες δεν αντικατοπτρίζουν πραγματικές αξίες, το χρήμα που έχουν δημιουργήσει δεν αντικατοπτρίζει πραγματικές αξίες είναι ένας αέρας που φουσκώνει αλλά κάποια στιγμή το απόστημα θα σπάσει…

Η κανονικότητα σήμερα είναι το απόστημα, αλλά όλοι γνωρίζουμε ότι το σάπιο, το άρρωστο, το τοξικό δεν μπορεί να συντηρείται για καιρό…

Το πρόβλημα θα αρχίσει να έρχεται στην επιφάνεια, όταν οι οικονομίες θα επιστρέφουν στην κανονικότητα και οι κεντρικές τράπεζες θα μειώνουν τις αγορές κρατικών ομολόγων και οι κυβερνήσεις θα μειώνουν ή τερματίζουν τα προγράμματα δημοσιονομικών κινήτρων ή stimulus.

Δημοσιονομικά και νομισματικά κίνητρα 22 τρισεκ. δολαρίων το 2020 θα μειωθούν στα 4-4,2 τρισεκ. το 2021

Κατά την BofA το 2020 δόθηκαν συνολικά 22 τρισεκ. δολάρια από κυβερνήσεις και κεντρικές τράπεζες για να στηρίξουν τις οικονομίες.

Συγκεκριμένα

-μέσω των προγραμμάτων ποσοτικής χαλάρωσης 8 τρισεκ. δολάρια παγκοσμίως.

-Μειώθηκαν τα επιτόκια 190 φορές

-Τα δημοσιονομικά κίνητρα ήταν ύψους 14 τρισεκ. δολαρίων

Συνολικά λοιπόν δημοσιονομικά και νομισματικά κίνητρα ήταν ύψους 22 τρισεκ. δολαρίων παγκοσμίως το 2020… ενώ το 2021 θα μειωθούν στα 4-4,2 τρισεκ. πτώση 81% ή 18 τρισεκ. μείωση.

Τα 4-4,2 τρισεκ. κινήτρων του 2021 αναμένεται να είναι 3,3 τρισεκ. δολάρια σε νομισματικά κίνητρα και 700-900 δισεκ. δημοσιονομικά κίνητρα.

Οι πολιτικές στήριξης των αγορών θα εξασθενήσουν σημαντικά το 2021.

Κατά την Bank of America η περίπτωση της Κίνας θα είναι οδηγός – με ΗΠΑ και Ευρώπη σε μεγαλύτερη έκταση – για το τι θα συμβεί.

Το 2021 μπορεί η ανάκαμψη να μην είναι τόσο ισχυρή όσο έχει εκτιμηθεί – εκτιμήσεις για 5,5% και πραγματικότητα 3,5% - αλλά φαίνεται ότι μπορούν να συμβούν τα εξής στις αγορές και θα προσομοιάζουν από την δυστοπία της τελευταίας 8ετίας στην ουτοπία που θα υπάρξει… κυρίως λόγω των παρεμβάσεων των κεντρικών τραπεζών.

Η Ελλάδα δανείζεται με εξωπραγματικά χαμηλά επιτόκια αλλά αυτό δεν αντικατοπτρίζει την πραγματική δυνατότητα της οικονομίας σε ένα περιβάλλον που δεν θα υπάρχει QE ποσοτικής χαλάρωση και πρόγραμμα Πανδημίας οι τιμές των ελληνικών ομολόγων θα καταρρεύσουν αλλά έως τις αρχές 2022… θα υπάρχει πρόγραμμα Πανδημίας και μετά θα υπάρχουν οι ανανεώσεις στις λήξεις.

To 2021 οι προκλήσεις είναι πολλές, το εμβόλιο για τον κορωνοιό θα αποδώσει;

Οι πολιτικές των κεντρικών τραπεζών θα συνεχίσουν να αποδίδουν;

Ο πληθωρισμός πως θα κινηθεί;

Η Deutsche bank θα δημοσιεύσει στις 14 Δεκεμβρίου 2020 μια ενδιαφέρουσα έκθεση για τις προοπτικές και τα ρίσκα του 2021.

Ένας φαύλος κύκλος, εικονικής ευδαιμονίας, ευφορίας, ουτοπίας αλλά στην πράξη όλα αυτά έχουν συμβεί όχι γιατί το αξίζει η Ελλάδα αλλά γιατί χειραγωγούνται τα πάντα από την ΕΚΤ.

Τι έρχεται;

1)Όλα τα ελληνικά ομόλογα θα υποχωρήσουν κάτω από 0,60% απόδοση ενώ το 10ετές ελληνικό ομόλογο θα φθάσει στο 0,20% όπως και η Ιταλία ενώ τα ομόλογα κάτω των 7 ετών θα έχουν αρνητικά επιτόκια π.χ. -0,30%.

Η Ελλάδα μπορεί να εκδώσει ακόμη και 30ετές ομόλογο με επιτόκιο κάτω από 0,90% ενώ εάν εκδώσει 3ετές ή 5ετές ομόλογο θα έχει σίγουρα αρνητικό επιτόκιο -0,20% με -0,30%.

2)Η Ελλάδα δανείζεται σχεδόν στο 0,60% στα 10ετή ομόλογα έναντι 0,90% των ΗΠΑ την τρέχουσα περίοδο, αυτό δεν στηρίζεται σε καμία οικονομική θεωρία αλλά ας είναι καλά η νομισματική θεωρία της ΕΚΤ.…

3)Το ελληνικό χρηματιστήριο θα φθάσει στις 1.000 μονάδες ή άνοδος 28% από τα τρέχοντα επίπεδα τιμών και ο στόχος αυτός θα επιτευχθεί έως το Καλοκαίρι του 2021.

4)Οι τραπεζικές μετοχές θα ενισχυθούν 60% σε μέσους όρους με μια πρόχειρη προσέγγιση

Εθνική 3 ευρώ

Eurobank 0,90 ευρώ

Πειραιώς 2,20 ευρώ

Alpha bank 1,50 ευρώ

5)Οι αποτιμήσεις των τραπεζών θα φθάσουν στα 10 δισεκ. και θα υπάρχουν δύο πυλώνες.

Από την μια Eurobank και Εθνική που θα μάχονται για την πρωτιά στις κεφαλαιοποιήσεις και το δίδυμο Πειραιώς και Alpha bank που θα βελτιωθεί πολύ γρήγορα αλλά θα υπολείπεται των Εθνικής και Eurobank.

6)Στις μη τραπεζικές μετοχές της μεγάλης κεφαλαιοποίησης, υπάρχουν ακόμη ανοδικά περιθώρια είναι ανάλογα του δείκτη 25% με 30%.

Η ακραία χειραγώγηση των αγορών από τις κεντρικές τράπεζες - Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

Οι κεντρικές τράπεζες έχουν παγιδευτεί σε μια ατέρμονη διαδικασία παρεμβάσεων για να συντηρήσουν μια ουτοπία αλλά στην πράξη κρύβουν την δυστοπία των οικονομιών και της δήθεν ανάπτυξης που θα έρθει…

Αυτά που διαδραματίζονται με επίκεντρο τις κεντρικές τράπεζες δεν είναι τίποτε άλλο από την επιθετική παρακμή της σύγχρονης οικονομίας.

Είναι απίστευτο αλλά οι 4 μεγαλύτερες κεντρικές τράπεζες του πλανήτη η ΕΚΤ, η FED, οι Κεντρικές Τράπεζες της Ιαπωνίας και της Βρετανίας στο τέλος του 2020 θα έχουν ισολογισμό 25 τρισεκ. δολάρια όταν πριν λίγα χρόνια είχαν 12-13 τρισεκ. δολάρια ισολογισμό.

-Ο ισολογισμός της FED έχει φθάσει στα 7,3 τρισεκ. δολάρια από 4,15 τρισεκ. δολάρια στο τέλος του 2019.

Με όρους ευρώ τα 7,3 τρισεκ. δολάρια είναι 6 τρισεκ. ευρώ.

Η ΕΚΤ με τον μεγαλύτερο ισολογισμό μεταξύ όλων των κεντρικών τραπεζών

-Ο ισολογισμός της ΕΚΤ έχει εκτοξευθεί στα 6,9 τρισεκ. ευρώ και ως τάξη μεγέθους αναφέρουμε ότι ο ισολογισμός της ΕΚΤ είναι 41 φορές μεγαλύτερος από το ΑΕΠ της Ελλάδος και 1,5 φορές μεγαλύτερος από το ΑΕΠ της Γερμανίας ή 3 φορές το ΑΕΠ της Ιταλίας.

Και εάν αυτή η σύγκριση δεν σας έχει πείσει για την ακραία χειραγώγηση που συντελείται υπάρχει και ένας άλλος δείκτης που αποδεικνύει ότι οι κινήσεις των κεντρικών τραπεζών είναι μια ακραία φούσκα επικών διαστάσεων.

Η ΕΚΤ για να μπορέσει να αγοράζει χρέος των κρατών, ουσιαστικά εθνικοποιώντας το, άπαξ και το διακρατεί και δεν υπάρχει τρόπος να το επιστρέψει στις αγορές έχει μοχλεύσει 64 φορές τον ισολογισμό της.

Με 108 δισεκ. κεφάλαια έχει ισολογισμό balance sheet 6,88 τρισεκ. ευρώ.

-Η Κεντρική Τράπεζα της Ιαπωνίας έχει ισολογισμό 705 τρισεκ. γιεν δηλαδή 5,6 τρισεκ. ευρώ....

Όλες οι κεντρικές τράπεζες υποχρεώθηκαν σε ιστορικών – επικών διαστάσεων αύξηση του ισολογισμού τους σε διάστημα 10 μηνών.

Μόνο το διάστημα τέλη του 2019 με τέλη του 2020 οι ισολογισμοί των βασικότερων κεντρικών τραπεζών θα αυξηθούν 8,5 τρισεκ. δολάρια η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ενδεικτικά αναφέρεται ότι η αύξηση των ισολογισμών μεταξύ 2018 και 2019 ήταν μόλις 200 δισεκ. δολάρια.

Το 2008 οι μεγαλύτερες κεντρικές τράπεζες του πλανήτη είχαν συνολικά περιουσιακά στοιχεία 5 τρισεκ. δολάρια…

Εθνικοποίηση χρεών, φούσκες στις τιμές των ομολόγων, ακραίες φούσκες στα χρηματιστήρια

Οι κεντρικές τράπεζες δεν το έχουν κρύψει.

Με πρόφαση τον πληθωρισμό που θέλουν να τον οριοθετήσουν στο 2% - που έχει αποδειχθεί αυθαίρετο – ουσιαστικά αγοράζουν κρατικά και εταιρικά ομόλογα με ένα στόχο να ρίξουν ρευστότητα στο σύστημα ώστε οι αποδόσεις των ομολόγων να βρεθούν σε ιστορικά χαμηλά όλων των εποχών.

Στα τέλη του 2020 με όρους κρατικούς χρέους, ομόλογα 18 τρισεκ. έχουν αρνητικό επιτόκιο, αρνητική απόδοση.

Οι κεντρικές τράπεζες ελαχιστοποιώντας το ρίσκο χώρας όπως καταγράφεται στην τιμολόγηση ομολόγων και παραγώγων τα CDS ουσιαστικά επιτρέπουν στα κράτη να δανείζονται από τις αγορές μέσω των ομολόγων για να συντηρούν μια φαύλη φούσκα μη βιώσιμου χρέους.

Το παγκόσμιο χρέος θα αυξηθεί 17% μέσα σε μια χρονιά, η μεγαλύτερη ετήσια αύξηση στην ιστορία.

Ακραία φούσκα οι μετοχές

Έχοντας πλεονάζουσα ρευστότητα τράπεζες και εταιρίες είτε επαναγοράζουν μετοχές ανά τον κόσμο βλέπε Wall Street 1,1 τρισεκ. δολάρια σε επαναγορές και μερίσματα το 2019 – ειδικά οι εταιρίες γιατί οι τράπεζες βραχυπρόθεσμα δεν μπορούν να επαναγοράζουν μετοχές – είτε παρέχοντας ρευστότητα στο σύστημα δημιουργούν σκηνικό τεχνικής ευφορίας.

Επειδή όλα αυτά είναι αλυσίδα, οι επενδυτές θεωρούν ότι αυτή η φαύλη κατάσταση χειραγώγησης θα κυριαρχεί επ΄ άπειρον και στρέφονται στις μετοχές που τις θεωρούν περιουσιακό στοιχείο χαμηλού κινδύνου.

Ήδη ο δείκτης βαρόμετρο στις χρηματιστηριακές αγορές ο S&P 500 έχει συνολική αξία 30 τρισεκ. δολάρια και θα φθάσει πιθανότατα τα 35 τρισεκ. δολάρια αυτό σημαίνει ότι σε σχέση 175% πάνω από το αμερικανικό ΑΕΠ...ο δείκτης Waren Buffet έχει πιάσει κόκκινα σπάει τα κοντέρ.

Το απόστημα

Έχει δημιουργηθεί ένα τοξικό απόστημα στις αγορές και για την ώρα θεωρείται η νέα κανονικότητα δεν είναι τίποτε άλλο από την πραγματική δυστοπία που την κρύβουν αριστοτεχνικά.

Τα 25 τρισεκ. δολάρια που έχουν ως περιουσία οι μεγάλες κεντρικές τράπεζες δεν αντικατοπτρίζουν πραγματικές αξίες, το χρήμα που έχουν δημιουργήσει δεν αντικατοπτρίζει πραγματικές αξίες είναι ένας αέρας που φουσκώνει αλλά κάποια στιγμή το απόστημα θα σπάσει…

Η κανονικότητα σήμερα είναι το απόστημα, αλλά όλοι γνωρίζουμε ότι το σάπιο, το άρρωστο, το τοξικό δεν μπορεί να συντηρείται για καιρό…

Το πρόβλημα θα αρχίσει να έρχεται στην επιφάνεια, όταν οι οικονομίες θα επιστρέφουν στην κανονικότητα και οι κεντρικές τράπεζες θα μειώνουν τις αγορές κρατικών ομολόγων και οι κυβερνήσεις θα μειώνουν ή τερματίζουν τα προγράμματα δημοσιονομικών κινήτρων ή stimulus.

Δημοσιονομικά και νομισματικά κίνητρα 22 τρισεκ. δολαρίων το 2020 θα μειωθούν στα 4-4,2 τρισεκ. το 2021

Κατά την BofA το 2020 δόθηκαν συνολικά 22 τρισεκ. δολάρια από κυβερνήσεις και κεντρικές τράπεζες για να στηρίξουν τις οικονομίες.

Συγκεκριμένα

-μέσω των προγραμμάτων ποσοτικής χαλάρωσης 8 τρισεκ. δολάρια παγκοσμίως.

-Μειώθηκαν τα επιτόκια 190 φορές

-Τα δημοσιονομικά κίνητρα ήταν ύψους 14 τρισεκ. δολαρίων

Συνολικά λοιπόν δημοσιονομικά και νομισματικά κίνητρα ήταν ύψους 22 τρισεκ. δολαρίων παγκοσμίως το 2020… ενώ το 2021 θα μειωθούν στα 4-4,2 τρισεκ. πτώση 81% ή 18 τρισεκ. μείωση.

Τα 4-4,2 τρισεκ. κινήτρων του 2021 αναμένεται να είναι 3,3 τρισεκ. δολάρια σε νομισματικά κίνητρα και 700-900 δισεκ. δημοσιονομικά κίνητρα.

Οι πολιτικές στήριξης των αγορών θα εξασθενήσουν σημαντικά το 2021.

Κατά την Bank of America η περίπτωση της Κίνας θα είναι οδηγός – με ΗΠΑ και Ευρώπη σε μεγαλύτερη έκταση – για το τι θα συμβεί.

Σχόλια αναγνωστών