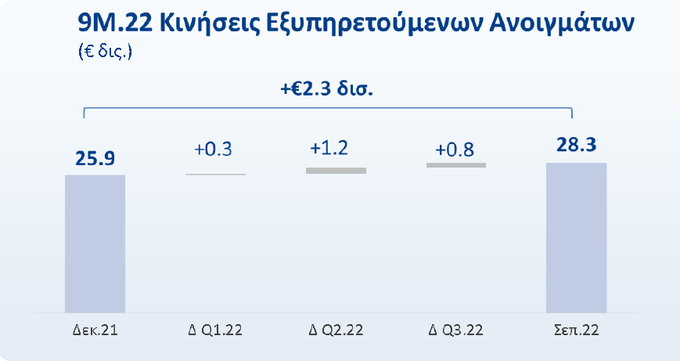

Επίσης, υπήρξε αύξηση 2,3 δισ. του χαρτοφυλακίου εξυπηρετούμενων δανείων στο 9μηνο 2022, ξεπερνώντας ήδη τον αναθεωρημένο ετήσιο στόχο για 2,0 δισ.

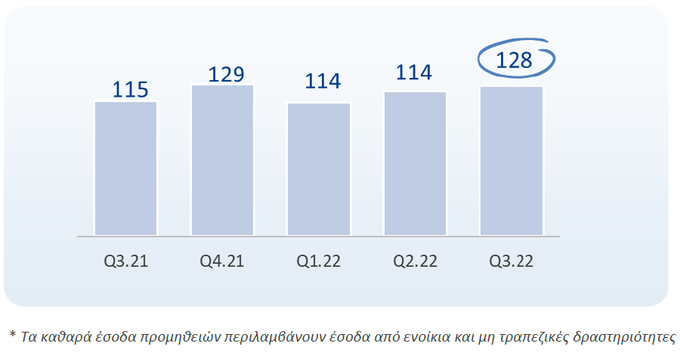

Η Πειραιώς έκανε νέο ιστορικό ρεκόρ παραγωγής καθαρών εσόδων από προμήθειες στα 128 εκατ. το 3ο τρίμηνο 2022, +4% σε τριμηνιαία και +12% σε ετήσια βάση, με ισχυρή συμβολή από συναλλακτικές δραστηριότητες, τις προμήθειες από νέες εκταμιεύσεις δανείων και τραπεζοασφαλιστικά προϊόντα.

Τα καθαρά έσοδα από προμήθειες το 9μηνο 2022 αυξήθηκαν κατά 18% σε σύγκριση με το 9μηνο 2021

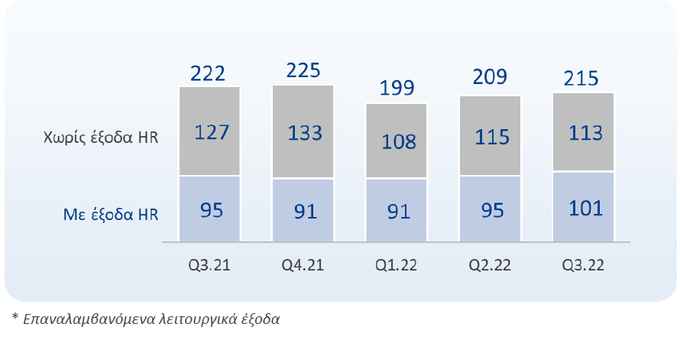

Τα επαναλαμβανόμενα λειτουργικά έξοδα συνέχισαν την πτωτική τους πορεία το 9μηνο 2022, -4% σε ετήσια βάση, στα €623 εκατ.

Η νέα δομή ελέγχου κόστους της Τράπεζας αποδίδει ήδη καρπούς, με τα γενικά και διοικητικά έξοδα στο -6% σε ετήσια βάση το 9μηνο 2022.

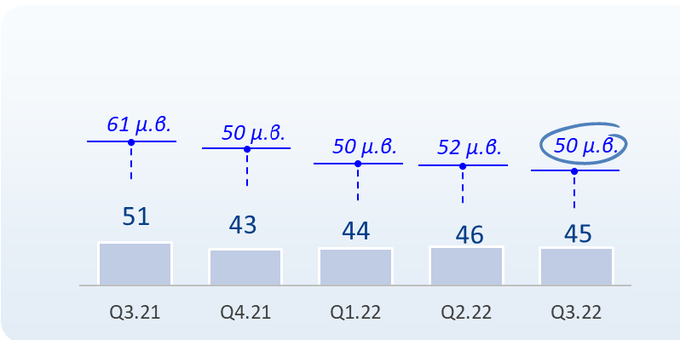

Ο δείκτης κόστους προς βασικά έσοδα του Ομίλου βελτιώνεται σταθερά από τρίμηνο σε τρίμηνο, φθάνοντας στο 47% το 3ο τρίμηνο 2022.

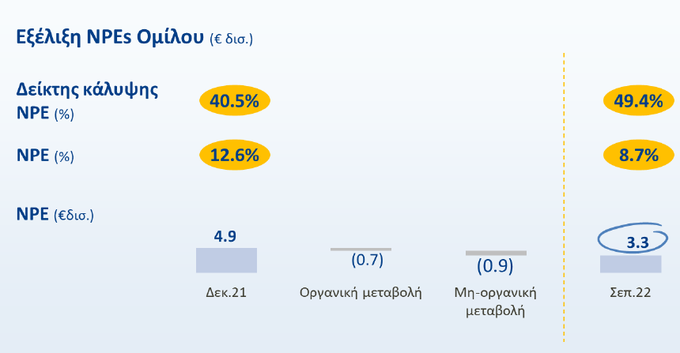

Η οργανική μείωση NPE ήταν της τάξεως των 0,7 δισ. το 9μηνο 2022, με νέο ιστορικό χαμηλό ακαθάριστων αθετήσεων το 3ο τρίμηνο 2022, στα 99 εκατ.

Ο καθαρός ισολογισμός και η βελτιωμένη δυναμική της ποιότητας ενεργητικού είναι οι βασικοί παράγοντες που κράτησαν το οργανικό κόστος κινδύνου σταθερό στις 50 μ.β. για τέταρτο συνεχόμενο τρίμηνο.

Ισχυρά αυξανόμενα καθαρά έσοδα από τόκους και επιτοκιακό περιθώριο

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €331 εκατ. το 3ο τρίμηνο 2022, αυξημένα κατά 8% σε τριμηνιαία βάση, ενισχυμένα από τα αυξημένα υπόλοιπα δανείων και ομολόγων, καθώς και από τα υψηλότερα επιτόκια.

Το 9μηνο 2022 τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €922 εκατ., μειωμένα κατά 16% ετησίως, λόγω της απώλειας εσόδων από τόκους δανείων NPE.

Εξαιρουμένων των διαφυγόντων εσόδων από τα NPEs, ανήλθαν σε €816 εκατ. το 9μηνο 2022 , αυξημένα κατά 11% ετησίως.

Αύξηση 18% σε ετήσια βάση στις προμήθειες από όλες τις κατηγορίες

Τα καθαρά έσοδα από προμήθειες και μισθώματα το 9μηνο 2022 ανήλθαν σε €366 εκατ., αυξημένα κατά 18% ετησίως.

Τα καθαρά έσοδα από προμήθειες και μισθώματα το 3ο τρίμηνο 2022 ανήλθαν σε €128 εκατ., +4% τριμηνιαίως, και +12% ετησίως.

Βασικοί συντελεστές της αύξησης ήταν η νέα δανειακή παραγωγή, η επενδυτική τραπεζική, τα έσοδα από κίνηση κεφαλαίων, οι προμήθειες συναλλάγματος, και τα έσοδα από πιστωτικές κάρτες, ενώ τα έσοδα από μισθώματα συνέβαλαν επίσης θετικά και αναμένεται να επεκταθούν περαιτέρω.

Τα έσοδα προμηθειών ως ποσοστό του ενεργητικού διαμορφώθηκαν σε 0,62% το 3ο τρίμηνο 2022.

Λειτουργικά έξοδα μειωμένα κατά 4% ετησίως

Τα επαναλαμβανόμενα λειτουργικά έξοδα το 9μηνο 2022 διαμορφώθηκαν σε €623 εκατ., μειωμένα κατά 4% ετησίως, ενώ κατά το 3ο τρίμηνο 2022 διαμορφώθηκαν σε €215 εκατ., μειωμένα κατά 3% ετησίως.

Αντίστοιχα, οι επαναλαμβανόμενες δαπάνες προσωπικού το 3ο τρίμηνο 2022 αυξήθηκαν κατά 6% ετησίως στα €101 εκατ., εξαιτίας μεταβλητών αμοιβών που εγγράφηκαν αυτό το τρίμηνο, και έκτακτης στήριξης προς εργαζομένους.

Η Τράπεζα Πειραιώς συνεχίζει τις ενέργειες αναδιάρθρωσης του ανθρώπινου δυναμικού, με το προσωπικό του Ομίλου να ανέρχεται σε 9.058 εργαζόμενους στις συνεχιζόμενες δραστηριότητες στις 30 Σεπτεμβρίου 2022, εκ των οποίων οι 8.721 απασχολούνταν στην Ελλάδα, μειωμένοι κατά 690 ετησίως.

Επιπλέον, τα γενικά και διοικητικά έξοδα το 3ο τρίμηνο 2022 μειώθηκαν κατά 11% σε ετήσια βάση, στα €88 εκατ, με τις προσπάθειες εξορθολογισμού του κόστους του Ομίλου να υπερ-αντισταθμίζουν τις πληθωριστικές πιέσεις.

Συνεπώς, ο δείκτης κόστους προς βασικά έσοδα σε επαναλαμβανόμενη βάση διαμορφώθηκε στο 47% το 3ο τρίμηνο 2022 έναντι 51% πριν ένα χρόνο.

Περαιτέρω βελτίωση αναμένεται να σημειωθεί, καθώς είναι σε εξέλιξη το σχέδιο μετασχηματισμού και η συνεχιζόμενη ψηφιοποίηση δραστηριοτήτων της Τράπεζας.

Το οργανικό κόστος κινδύνου παρέμεινε σε χαμηλά επίπεδα για άλλο ένα τρίμηνο

Το 3ο τρίμηνο 2022 οι οργανικές προβλέψεις δανείων διαμορφώθηκαν σε €45 εκατ., σχεδόν στο ίδιο επίπεδο με το προηγούμενο τρίμηνο, λόγω της μεγάλης μείωσης των NPE το 2021, καθώς και της σημαντικής βελτίωσης νέων εισροών σε ΝPE.

Απομειώσεις ύψους €18 εκατ. το 3ο τρίμηνο 2022 σχετίζονται κυρίως με προβλέψεις αναφορικά με την αναδιάταξη του χαρτοφυλακίου ΝPΕ Sunrise 3.

Το οργανικό κόστος κινδύνου επί των καθαρών δανείων παρέμεινε σε χαμηλό επίπεδο το 3ο τρίμηνο 2022, στην περιοχή των 50 μ.β. για τέταρτο συνεχόμενο τρίμηνο, μειωμένο από τις 61 μ.β. ένα χρόνο πριν.

Ισχυρή παραγωγή νέων δανείων

Τα δάνεια προ απομειώσεων και προσαρμογών ανήλθαν στα €37,6 δισ., αυξημένα κατά 5% σε ετήσια βάση και κατά 2% σε τριμηνιαία βάση, παρά τη σημαντική μείωση NPE που έλαβε χώρα το 2021 και το 2022.

Το χαρτοφυλάκιο εξυπηρετούμενων ανοιγμάτων ανήλθε στα €28,3 δισ. κατά το 9μηνο 2022, αυξημένα κατά €2,3 δισ., ξεπερνώντας τον ετήσιο στόχο των €2,0 δισ., γεγονός το οποίο οφείλεται στην παραγωγή νέων δανείων, ύψους €6,7 δισ.

Η συντριπτική πλειοψηφία αυτών οφείλεται σε νέα επιχειρηματικά δάνεια, με τον κλάδο της βιομηχανίας / μεταποίησης να ηγείται του μεριδίου της παραγωγής.

Σημειώνεται ότι το ποσό των δανείων προ απομειώσεων και προσαρμογών έως και τον Σεπτέμβριο 2022 περιλαμβάνει €6,1 δισ. από ομόλογα υψηλής εξοφλητικής δραστηριότητας που σχετίζονται με τις τιτλοποιήσεις χαρτοφυλακίων που έχουν ολοκληρωθεί μέχρι τώρα, και συγκεκριμένα τις συναλλαγές Phoenix, Vega, Sunrise 1 και Sunrise 2.

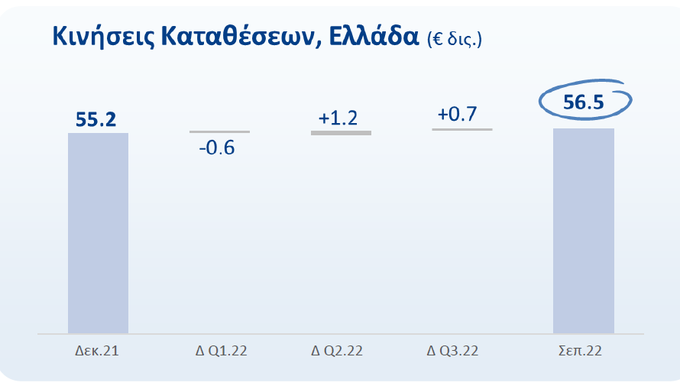

Οι καταθέσεις πελατών αυξημένες σε νέα ιστορικά υψηλά επίπεδα για ακόμη

Οι καταθέσεις πελατών αυξήθηκαν σε νέα ιστορικά υψηλά, στα €56,7 δισ. στο τέλος Σεπτεμβρίου 2022, αυξημένες κατά 9% σε ετήσια βάση και κατά 1% σε τριμηνιαία βάση.

Το κόστος καταθέσεων διαμορφώθηκε στις 8 μ.β. το 3ο 3μηνο 2022, έναντι 6 μ.β. τα δύο προηγούμενα τρίμηνα.

Τα οργανικά NPE μειώθηκαν περαιτέρω στο 3ο τρίμηνο 2022

Το απόθεμα των NPE διαμορφώθηκε στα €3,3 δισ. στο τέλος Σεπτεμβρίου 2022, ενώ ήταν σημαντικά χαμηλότερο σε σχέση με έναν χρόνο πριν (€5,9 δισ.), με συνεισφορά τόσο από την εκτέλεση των τιτλοποιήσεων του Ομίλου όσο και από οργανική μείωση.

Ο δείκτης NPE υποχώρησε στο 8,7% από 9,1% στο προηγούμενο τρίμηνο, σημαντικά χαμηλότερος από τον Σεπτέμβριο του 2021 (16,6%), κυρίως λόγω των τιτλοποιήσεων NPE με υπαγωγή στο πρόγραμμα «Ηρακλής» (HAPS), καθώς και των συναλλαγών NPE εκτός «Ηρακλή», οι οποίες υλοποιήθηκαν το 2021 και το πρώτο εξάμηνο του 2022, αλλά και της οργανικής μείωσης

Ισχυρό προφίλ ρευστότητας και χρηματοδότησης

Στα τέλη Σεπτεμβρίου 2022, η χρηματοδότηση του Ομίλου στο πλαίσιο των δημοπρασιών TLTRO ανερχόταν σε €14,4 δισ., ενώ η πρώτη αποπληρωμή πραγματοποιήθηκε το 3ο τρίμηνο 2022 (€0,1 δις).

Όσον αφορά στο προφίλ ληκτότητας της προαναφερθείσας χρηματοδότησης TLTRO, ποσό €0,3 δισ. λήγει το 2022, €11 δισ. το 2023 και το υπόλοιπο το 2024.

Ο δείκτης κάλυψης ρευστότητας (LCR) του Ομίλου Πειραιώς ανήλθε στο εξαιρετικά ικανοποιητικό επίπεδο του 192%.

Το ισχυρό προφίλ ρευστότητας του Ομίλου αντικατοπτρίζεται και στον δείκτη δανείων μετά από προβλέψεις προς καταθέσεις, ο οποίος διαμορφώθηκε στο 63,5% στο τέλος Σεπτεμβρίου 2022.

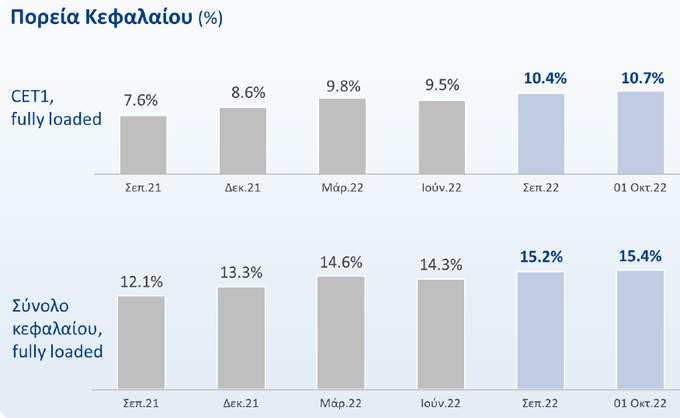

Δείκτες κεφαλαιακής επάρκειας σε ικανοποιητικά επίπεδα

Ο δείκτης κεφαλαιακής επάρκειας fully loaded Common Equity Tier 1 (CET1) του Ομίλου στο τέλος Σεπτεμβρίου 2022 διαμορφώθηκε στο 10,7%, σε τροχιά για την επίτευξη του στόχου του 2022, άνω του 11%.

Ο συνολικός δείκτης κεφαλαίων διαμορφώθηκε στο 15,4%, υψηλότερα από τις συνολικές κεφαλαιακές απαιτήσεις.

Μεγάλου: Υψηλής ποιότητας τα κέρδη της Πειραιώς

“Η Τράπεζα Πειραιώς παρουσίασε ένα εξαιρετικό σύνολο οικονομικών αποτελεσμάτων το 9μηνο του 2022, με οδηγό τα υψηλής ποιότητας κέρδη και την υπεραπόδοση των στόχων της", σύμφωνα με τον Διευθύνοντα Σύμβουλο, Χρήστο Μεγάλου.

"Τους πρώτους 9 μήνες του 2022, η Πειραιώς παρήγαγε €0,28 εξομαλυ-μένα κέρδη ανά μετοχή και αναμένεται να ξεπεράσει τον προηγούμενο στόχο των €0,35 κερδών ανά μετοχή για το έτος 2022.

Η Τράπεζα επιδεικνύει σταθερή ανάπτυξη επιχειρηματικών δανείων, υψηλή κερδοφορία σε σχέση με τους αναλαμβανόμενους κινδύνους, πειθαρχία στη διαχείριση του λειτουργικού κόστους και επιταχυνόμενη ενίσχυση κεφαλαίου.

Η αδιαμφισβήτητη εμπορική ισχύς της Τράπεζας Πειραιώς αναδεικνύεται.

Το χαρτοφυλάκιο εξυπηρετούμενων δανείων του Ομίλου αυξήθηκε κατά €0,8 δισ. το 3ο τρίμηνο και κατά €2,3 δισ. το 9μηνο του 2022, ξεπερνώντας ήδη τον αναθεωρημένο ετήσιο στόχο των €2,0 δισ.

Έχουμε απορροφήσει με επιτυχία την πρώτη δόση των €200 εκατ. των κεφαλαίων του Ταμείου Ανάκαμψης και Ανθεκτικότητας και έχουμε λάβει την έγκριση για τη δεύτερη δόση.

Το χαρτοφυλάκιο μη εξυπηρετούμενων δανείων συνεχίζει να μειώνεται και τώρα στοχεύουμε σε δείκτη χαμηλότερο του 8% για το τέλος του 2022, από 9% το 3ο τρίμηνο.

Η επιταχυνόμενη οργανική παραγωγή κεφαλαίου οδήγησε τον δείκτη fully loaded CET1 στο 10,7%, αυξημένο κατά περίπου 120 μονάδες βά-σης τριμηνιαίως και κατά περισσότερο από 300 μονάδες βάσης τους τελευταίους 12 μήνες.

Ο στόχος για το τέλος του έτους τίθεται πλέον σε επίπεδο υψηλότερο του 11%, βελτιωμένος σε σχέση με προηγούμενες εκτιμήσεις για 10%-11%.

Σε αντίθεση με τους Ευρωπαίους εταίρους της, η Ελλάδα παραμένει σε τροχιά οικονομικής ανάπτυξης το 2023 και μετά, λόγω της διαφορετικής φάσης στον οικονομικό κύκλο για την ελληνική οικονομία, και της βελτιωμένης ανθεκτικότητας και ανταγωνιστικότητας της χώρας.

Με εμπιστοσύνη στις ισχυρές οικονομικές προοπτικές της Ελλάδας και τις επιδόσεις μας, αναβαθμίζουμε την εκτίμηση για την απόδοση ενσώματων ιδίων κεφαλαίων για το έτος 2022 σε περίπου 9%, από περίπου 8% προηγουμένως.

Συνεχίζουμε να ανεβάζουμε τον πήχη για τις επιδιώξεις μας και παραμένουμε προσηλωμένοι στη δημιουργία αξίας προς όφελος των μετόχων, των πελατών και των εργαζομένων μας”, κατέληξε ο κ. Μεγάλου.

www.bankingnews.gr

Σχόλια αναγνωστών