Οι αγορές σε όλη τη φτωχότερη, γεμάτη χρέη νότια Ευρώπη αντέδρασαν αρνητικά στην κίνηση της ΕΚΤ να παραιτηθεί από τις προηγούμενες δεσμεύσεις να μην αυξήσει τα επιτόκια φέτος

Όπως διαπιστώνει νέα ανάλυση του Reuters, οι αγορές σε όλη τη φτωχότερη, γεμάτη χρέη νότια Ευρώπη αντέδρασαν αρνητικά στην κίνηση της ΕΚΤ να παραιτηθεί από τις προηγούμενες δεσμεύσεις να μην αυξήσει τα επιτόκια φέτος.

Δέχτηκαν κλυδωνισμούς επίσης και στο μήνυμα ότι το σχέδιο αγοράς ομολόγων της - μια σανίδα σωτηρίας για τη νότια Ευρώπη - θα μπορούσε να σταματήσει νωρίτερα και γρηγορότερα από το αναμενόμενο.

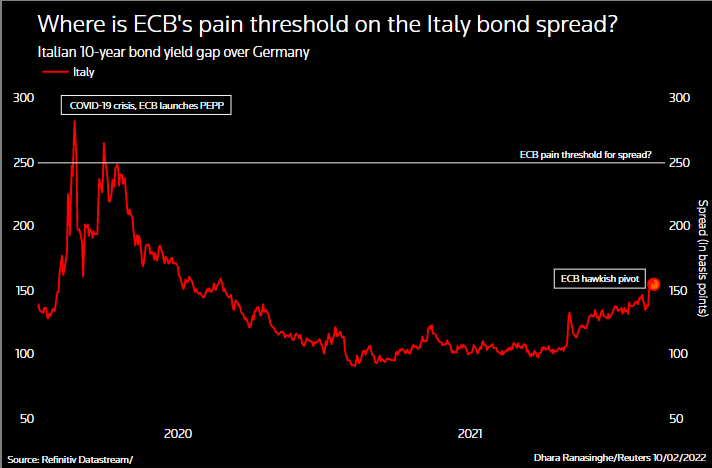

Έτσι, οι αποδόσεις των δεκαετών ομολόγων από Ιταλία, Ελλάδα, Ισπανία και Πορτογαλία αυξήθηκαν κατακόρυφα σε σχέση με ασφαλέστερα γερμανικά ισοδύναμα.

Η προσπάθεια της Lagarde

Η πρόεδρος της ΕΚΤ Christine Lagarde προσπάθησε να αμβλύνει τη στάση της.

Αλλά δεν έχει διώξει τους φόβους ότι η αυστηροποίηση της πολιτικής θα αυξήσει απότομα το κόστος δανεισμού, επιδεινώνοντας τους δείκτες χρέους που είναι ήδη από τους υψηλότερους στον κόσμο.

Το ερώτημα που θέτουν πολλοί πλέον είναι το πότε θα ξεκινήσει τη σύσφιξη η ΕΚΤ.

Από το 2015, η ΕΚΤ αγόρασε ομόλογα των κρατών μελών, περιορίζοντας το κόστος δανεισμού τους.

Και από τον Μάρτιο του 2020, το PEPP, το πρόγραμμα τόνωσης για την αντιμετώπιση της πανδημίας του κορωνοϊού, επέτρεψε στην περιφέρεια να δανείζεται φθηνότερα.

Οι αποδόσεις των ιταλικών 10 ετών, για παράδειγμα, εκτινάχθηκαν στο 3% λίγο πριν την ανακοίνωση του PEPP, αλλά έπεσαν έως και 0,4% πέρυσι.

Η JPMorgan χαρακτήρισε τα κίνητρα της ΕΚΤ «ένα δίχτυ ασφαλείας για την περιφέρεια», χωρίς το οποίο οι αγορές ομολόγων κινδύνευαν να κατακερματιστούν χωρίζοντας τους ευάλωτους, υπερχρεωμένους νότιους από τη Γερμανία και άλλα πλουσιότερα κράτη.

Κρατώντας την υπόσχεση της Lagarde ότι η ΕΚΤ «προφανώς πρόκειται να ανταποκριθεί» σε οποιαδήποτε απότομη διεύρυνση του spread, η JPM προέβλεψε «η αγορά μπορεί να είναι πρόθυμη να δοκιμάσει αυτή τη δέσμευση».

Οι αγορές δοκιμάζουν την Lagarde

Το παραπάνω, σύμφωνα με την JP Morgan θυμίζει το σχόλιο της Lagarde στην αρχή της θητείας της ότι η ΕΚΤ δεν ήταν εκεί για να «μειώνει τα spreads», δηλαδή να περιορίσει τα ασφάλιστρα αποδόσεων.

Αλλά ήταν τα spread που ανάγκασαν την ΕΚΤ να ανακοινώσει το PEPP.

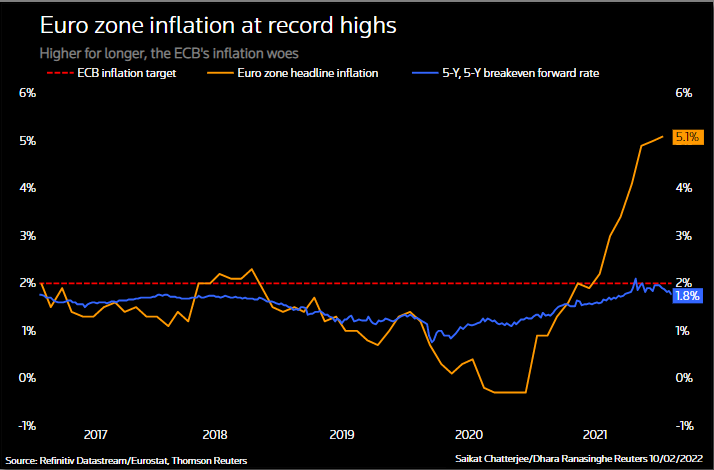

Αυτό που άλλαξε από τότε είναι ότι ο πληθωρισμός σε όλο το μπλοκ βρίσκεται στο υψηλό ρεκόρ του 5,1%, μετά από χρόνια αποτυχίας να επιτύχει τον στόχο της η ΕΚΤ.

«Είναι η πρώτη φορά από το 2012 που υπάρχει δυνητική σύγκρουση μεταξύ του πληθωρισμού και της αντιμετώπισης του κατακερματισμού», δήλωσε ο επικεφαλής οικονομολόγος του Ομίλου AXA, Gilles Moec.

Πληθωρισμός VS Spreads

Ο επικεφαλής στρατηγικής της Danske Bank, Piet Haines Christiansen, τονίζει από τη μεριά του ότι η ΕΚΤ μπορεί να είναι πρόθυμη να ανεχθεί υψηλότερες αποδόσεις για την περιφέρεια.

«Παλιά, το όριο της ανοχής θα ήταν χαμηλότερο, αλλά με τον πληθωρισμό υψηλότερο, η Ιταλία είναι όλο και περισσότερο μόνη της», δήλωσε ο Haines Christiansen.

«Προηγουμένως θα έλεγα ότι 250 μ.β. στο ιταλικό/γερμανικό spread είναι το όριο ανοχής για την ΕΚΤ, αλλά το PEPP ανακοινώθηκε στις περίπου 300 μ.β. και τώρα θα έλεγα ότι είναι υψηλότερο», πρόσθεσε ο ίδιος.

Ο στρατηγικός αναλυτής της Pictet Wealth Management, Frederik Ducrozet, είδε την «επικίνδυνη ζώνη» για το ιταλικό ομόλογο να εξαπλώνεται σε περίπου 250 μ.β. - περίπου 100 μ.β. πάνω από τα τρέχοντα επίπεδα.

Για τον David Riley, επικεφαλής επενδυτικής στρατηγικής της BlueBay, «θα έπρεπε να περάσουμε από μια διαφορά 200 μ.β. προτού πλησιάσουμε τα επίπεδα της ΕΚΤ».

Ωστόσο, παρά το γεγονός ότι η αναλογία χρέους προς ΑΕΠ της Ιταλίας υπερβαίνει το 150%, οι ανησυχίες δεν θα προκύψουν αμέσως επειδή η χώρα χρησιμοποίησε την εποχή των χαμηλών επιτοκίων για να επεκτείνει τη μέση ληκτότητα του χρέους της σε επτά χρόνια.

Ο Haines Christiansen είπε ότι ερωτήματα σχετικά με τη βιωσιμότητα του χρέους θα προκύψουν μόνο όταν οι αποδόσεις των επταετών ομολόγων της Ιταλίας αυξηθούν κατά 150 μονάδες βάσης από τα τρέχοντα επίπεδα.

Ο ανώτερος οικονομολόγος της Capital Economics για την Ευρώπη, Jack Allen-Reynolds, βλέπει ότι υπάρχει ανησυχία μόνο όταν οι ιταλικές αποδόσεις 10 ετών φτάσουν το 5%.

Χρειάζεται σαφήνεια

Οποιαδήποτε πώληση κρατικών ομολόγων που προκαλεί άλμα στο κόστος δανεισμού των επιχειρήσεων θα τραβούσε την προσοχή των υπευθύνων χάραξης πολιτικής.

Πώς θα μπορούσαν να ανταποκριθούν;

Η ΕΚΤ θα μπορούσε να ελέγξει το κόστος δανεισμού στοχεύοντας πού επανεπενδύει τα έσοδα των ωρίμανσης ομολόγων PEPP.

Ή θα μπορούσε να αφήσει ανοιχτή την πόρτα για την επανέναρξη αγορών ομολόγων, εάν χρειαστεί.

Οι αναλυτές δήλωσαν ότι πρέπει η ΕΚΤ θα παράσχει περισσότερη σαφήνεια στη συνεδρίασή της τον Μάρτιο σχετικά με τη στήριξη που θα παρέχεται στην περιφέρεια εάν συνεχίσουν να διευρύνονται τα spread.

Όμως, στα τρέχοντα επίπεδα, ο Riley της BlueBay εκτιμά ότι "απέχουμε πολύ από την ΕΚΤ".

Έτσι, παρά τις απότομα υψηλότερες ιταλικές αποδόσεις, "στο άμεσο μέλλον, αυτό δεν είναι ένα μαχαίρι που θα ήθελα να πιάσω", πρόσθεσε.

www.bankingnews.gr

Σχόλια αναγνωστών