Στη Φρανκφούρτη επικρατεί η άποψη ότι η προοπτική της επικείμενης ύφεσης δεν δικαιολογεί την επιβράδυνση ή την ανάσχεση της ομαλοποίησης της πολιτικής

Ωστόσο, τις τελευταίες ημέρες, ορισμένοι υπεύθυνοι χάραξης πολιτικής επιθυμούν να συζητήσουν μια αύξηση των επιτοκίων κατά 75 μονάδες βάσης λόγω της επιδείνωσης των προοπτικών για τον πληθωρισμό.

Αντιθέτως, η προοπτική της επικείμενης ύφεσης δεν δικαιολογεί την επιβράδυνση ή την ανάσχεση της ομαλοποίησης της πολιτικής.

Στη συνέχεια, μια ομιλία της Γερμανίδας Schnabel ενίσχυσε τις αυστηρότερες εκτιμήσεις του Διοικητικού Συμβουλίου σημειώνοντας ότι τόσο η πιθανότητα να παγιωθεί ο πληθωρισμός όσο και το κόστος αυτού είναι δυσάρεστα υψηλά και πρόσθεσε ότι οι κεντρικές τράπεζες πρέπει να δράσουν δυναμικά σε αυτό το περιβάλλον.

Τα στοιχεία του ΕνΔΤΚ Αυγούστου έδειξαν τον πληθωρισμό να ανέρχεται στο 9,1% σε ετήσια βάση από 8,9% τον προηγούμενο μήνα, προκαλώντας ανησυχίες ότι οι δευτερογενείς επιπτώσεις από τον ενεργειακό πληθωρισμό διασχίζουν η οικονομία.

Αντίστοιχα, οι αναλυτές σε Goldman Sachs, Credit Suisse, BofA και JPMorgan προσάρμοσαν τις εκτιμήσεις τους υπέρ μιας κίνησης κατά 75 μ.β., ένα αποτέλεσμα που οι αγορές δίνουν επί του παρόντος με πιθανότητα 95% περίπου.

Το πάγωμα των επαναγορών ομολόγων θα εξεταστεί μετά τις ιταλικές εκλογές 25/9

Σύμφωνα με πληροφορίες του Bankingnews.gr, οι εξελίξεις στην Ιταλία, η οποία θα πραγματοποιήσει εκλογές στις 25 Σεπτεμβρίου 2022, πιθανότατα θα καθυστερήσουν την απόφαση της ΕΚΤ για πάγωμα των επαναγορών ομολόγων, καθώς θα ασκήσει σημαντικές πιέσεις στην ήδη νευρική αγορά τίτλων σταθερού εισοδήματος.

Την ίδια ώρα, οι συνοδευτικές οικονομικές προβλέψεις θα δουν πιθανότατα ανοδικές αναθεωρήσεις των προβλέψεων για τον πληθωρισμό το 2022 και το 2023 κατά 6,8% και 3,5% αντίστοιχα, με τη Morgan Stanley να αναβαθμίζει την πρόβλεψη του 2024 από 2,1% σε 2,2%.

Από την προοπτική της ανάπτυξης, το ΑΕΠ του 2022 αναμένεται να προβλεφθεί ασήμαντα υψηλότερο στο 2,9% έναντι 2,8% τον Ιούνιο, με την ανάπτυξη του 2023 να αναμένεται να μειωθεί στο 0,4% από 2,1%.

Τι συνέβη στην προηγούμενη συνεδρίαση

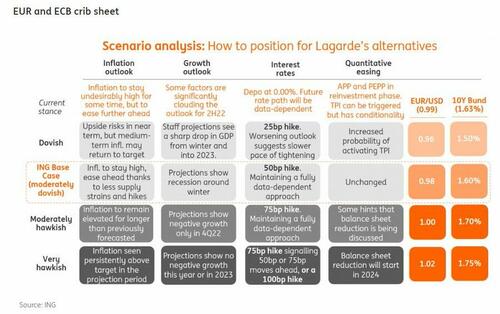

Παρά τις προσδοκίες για αύξηση κατά 25 μονάδες βάσης στα τρία βασικά επιτόκια της ΕΚΤ, οι υπεύθυνοι χάραξης πολιτικής επέλεξαν να «προχωρήσουν» και να επιτύχουν αυστηροποίηση κατά 50 μονάδες βάσης, ανεβάζοντας το επιτόκιο καταθέσεων στο 0%.

Παράλληλα, η Τράπεζα απέφυγε να παράσχει ρητή καθοδήγηση για τη συνεδρίαση του Σεπτεμβρίου και αντ' αυτού υιοθέτησε μια προσέγγιση συνάντηση προς συνεδρίαση.

Το Διοικητικό Συμβούλιο μπόρεσε επίσης να συμφωνήσει για ένα εργαλείο κατά του κατακερματισμού που ονομάζεται Μέσο Προστασίας Μεταδόσεων (TPI), με στόχο να διασφαλίσει ότι η κατεύθυνση της νομισματικής πολιτικής μεταδίδεται ομαλά σε όλες τις χώρες της ζώνης του ευρώ.

Έτσι, το PEPP θα παραμείνει η πρώτη γραμμή άμυνας για την αντιμετώπιση των κινδύνων για τον μηχανισμό μετάδοσης που σχετίζεται με την πανδημία.

Πρόσφατες οικονομικές εξελίξεις

Οι μετρήσεις για τον πληθωρισμό Αυγούστου συνέχισαν να προχωρούν περαιτέρω με τον ΕνΔΤΚ σε ετήσια βάση να σκαρφαλώνει στο 9,1% από 8,9%, προκαλώντας ανησυχίες ότι οι δευτερογενείς επιπτώσεις από τον ενεργειακό πληθωρισμό διασχίζουν την οικονομία .

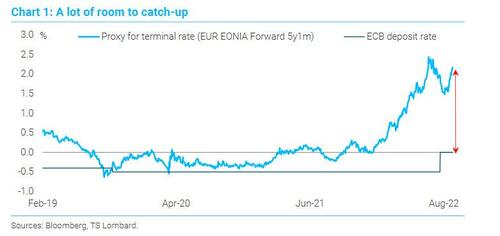

Η μέτρηση των προσδοκιών για τον πληθωρισμό σε βάθος 5ετίας της Ευρωζώνης βρίσκεται γύρω στο 2,16% έναντι 2,05% τη στιγμή της συνεδρίασης του Ιουλίου.

Από την προοπτική της ανάπτυξης, το ΑΕΠ του δεύτερου τριμήνου τριμήνου αναθεωρήθηκε χαμηλότερα σε 0,6% από 0,7%.

Τα πιο έγκαιρα στοιχεία PMI έδειξαν ότι η σύνθετη μέτρηση του Αυγούστου υποχώρησε στο 48,9 από 49,9 εν μέσω πτώσης των υπηρεσιών στο 49,8 από 51,2 και πτώσης της μεταποίησης στο 46,9 από 49,8.

Πρόσφατες δηλώσεις

Στο Jackson Hole, η Schnabel της Γερμανίας (27 Αυγούστου) δήλωσε ότι τόσο η πιθανότητα να παγιωθεί ο πληθωρισμός όσο και το κόστος αυτού είναι δυσάρεστα υψηλά και πρόσθεσε ότι οι κεντρικές τράπεζες πρέπει να δράσουν δυναμικά σε αυτό το περιβάλλον.

Ο Γερμανός ομόλογός της Nagel (30 Αυγούστου) επανέλαβε αυτή την εκτίμηση, σημειώνοντας ότι οι αυξήσεις των επιτοκίων δεν πρέπει να καθυστερήσουν λόγω των φόβων για πιθανή ύφεση.

Άλλα γνωστά γεράκια στο διοικητικό συμβούλιο, όπως οι Kazaks της Λετονίας, ο Holzmann της Αυστρίας και ο Mueller της Εσθονίας πρότειναν ότι οι αυξήσεις των 50 μ.β. και των 75 μ.β. θα πρέπει να είναι στο τραπέζι για την επερχόμενη συνεδρίαση, ενώ ο Ολλανδός Knot σημείωσε ότι κλίνει προς μια κίνηση 75 μ.β..

Ο τυπικά πιο κεντρώος Villeroy της Γαλλίας (27 Αυγούστου) πρότεινε ότι η Τράπεζα θα μπορούσε να είναι στο ουδέτερο επιτόκιο πριν από το τέλος του έτους με ένα άλλο σημαντικό βήμα τον Σεπτέμβριο (η εκτίμηση του για τα ουδέτερα εδάφη είναι κάπου μεταξύ 1-2%).

Ο Βέλγος Wunsch (30 Αυγούστου) πρότεινε ότι η Τράπεζα θα μπορούσε να χρειαστεί να αυξήσει τα επιτόκια σε επίπεδο που αρχίζει να περιορίζει την οικονομική δραστηριότητα ή πάνω από αυτό που θεωρείται «ουδέτερο» επιτόκιο.

Ο επικεφαλής οικονομολόγος Lane (29 Αυγούστου) ζήτησε μια πιο μετρημένη προσέγγιση προτείνοντας ότι είναι λογικό να επιτρέπεται στο χρηματοπιστωτικό σύστημα να απορροφά τις αλλαγές επιτοκίων βήμα προς βήμα, προσθέτοντας ότι «η ίδια σωρευτική αύξηση επιτοκίων σε ένα σταθερό διάστημα είναι λιγότερο πιθανό να δημιουργήσει βρόχους αρνητικής ανάδρασης εάν έχει τη μορφή βαθμονομημένης σειράς πολλαπλών βημάτων αντί για μικρότερο αριθμό μεγαλύτερων αυξήσεων».

Ο γνωστός dovish Στουρνάρας της Ελλάδας (30 Αυγούστου) δήλωσε ότι η περαιτέρω και σταδιακή εξομάλυνση θα είναι σκόπιμη, προσθέτοντας ότι η ΕΚΤ δεν χρειάζεται να κάνει πολύ μεγάλα βήματα.

Στουρνάρας εκτιμά το ουδέτερο επιτόκιο μεταξύ 0,5-1,5%.

Τιμές

Η συναίνεση αναμένει ότι η ΕΚΤ θα αυξήσει το επιτόκιο καταθέσεων κατά 75 μονάδες βάσης στο 0,75%.

Ωστόσο, υπάρχει μια αξιοσημείωτη διαίρεση στις απόψεις των αναλυτών σύμφωνα με δημοσκόπηση του Reuters με τους 34/67 να αναμένουν 75 μ.β., 29 να αναμένουν 50 μ.β. και τέσσερις να αναμένουν μόλις μια κίνηση 25 μ.β..

Η τιμολόγηση της αγοράς είναι πιο πεπεισμένη για μια αύξηση μεγαλύτερη από το συνηθισμένο με 75 μ.β. με πιθανότητα 95% περίπου.

Οι προσδοκίες για μια κίνηση 75 μονάδων βάσης ενισχύθηκαν αφού μια αναφορά πηγής στις 26 Αυγούστου αποκάλυψε ότι ορισμένοι υπεύθυνοι χάραξης πολιτικής επιθυμούν να συζητήσουν μια αύξηση του επιτοκίου κατά 75 μονάδες βάσης λόγω της επιδείνωσης των προοπτικών για τον πληθωρισμό.

Αναλόγως, και στον απόηχο μιας άλλης πιο σταθερής από το αναμενόμενο έκθεσης για τον πληθωρισμό της Ευρωζώνης, αναλυτές όπως η Goldman Sachs, η Credit Suisse, η BofA, η JPM και αρκετοί άλλοι προσάρμοσαν τις εκκλήσεις τους υπέρ μιας κίνησης 75 μ.β. με την άποψη ότι μια τέτοια κίνηση θα παρείχε την ευκαιρία να επιταχύνουν τις αυξήσεις και να σηματοδοτήσουν τις αυστηρότερες φιλοδοξίες τους.

www.bankingnews.gr

.gif)

Σχόλια αναγνωστών