Τα επιτόκια της Federal Reserve θα συνεχίσουν να αυξάνονται και η μεταβλητότητα θα παραμείνει σε υψηλά επίπεδα

Μία κρίσιμη εβδομάδα για τις αγορές αρχίζει σήμερα και η Goldman Sachs απαρριθμεί 15 βασικές εστίες αβεβαιότητας, με βάση και τις επαφές που είχε με μεγάλους επενδυτές.

Το βασικό όμως όλων όσων ανέλυσε η Goldman Sachs είναι ότι τα επιτόκια της Federal Reserve θα συνεχίσουν να αυξάνονται και η μεταβλητότητα θα παραμείνει σε υψηλά επίπεδα.

Αναλυτικά οι εστίες αβεβαιότητας

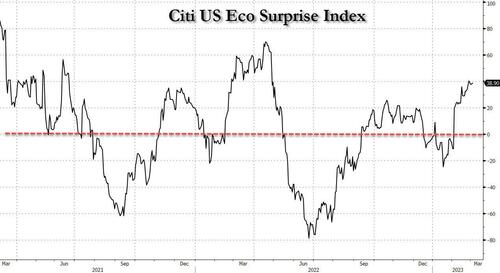

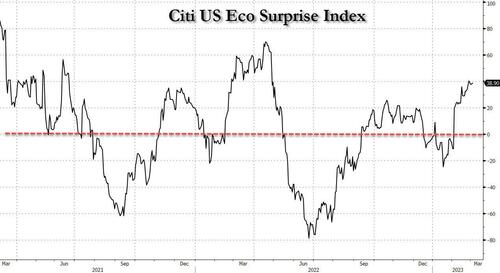

1. Αν και δεν είναι μια σημαντική είδηση, και με τον κίνδυνο σοβαρής υπερβολικής μείωσης, το βασικό μακροοικονομικό σκηνικό το 2023 είναι το εξής: Ο πληθωρισμός στις ΗΠΑ είναι πιο επίμονος από το αναμενόμενο- η ανάπτυξη στις ΗΠΑ είναι ισχυρότερη από το αναμενόμενη.

Αν και πρέπει να σταματήσουν οι αγορές να περιγράφουν την εγχώρια οικονομία ως "καυτή", η ευρεία τάση των σκληρών δεδομένων θα έλεγε ότι οι ΗΠΑ γενικά... τρέχουν.

Και αυτό προκαλεί ένα προφανές ερώτημα σχετικά με το αν τα μέγιστα επιτόκια είναι, για άλλη μια φορά, ακόμα μπροστά μας.

2. Το μακροοικονομικό οικοσύστημα ΔΕΝ είναι απαραίτητα αυτό που πολλοί άνθρωποι περίμεναν καθώς μπήκαμε στο νέο έτος.

Η άποψη συναίνεσης επικεντρωνόταν γύρω από ένα δύσκολο πρώτο εξάμηνο, και υπήρχαν πολλές συζητήσεις για ύφεση μόλις στις αρχές Ιανουαρίου.

Από τη μία πλευρά, αυτό το σύνολο ευκαιριών των υψηλότερων επιτοκίων, του ισχυρότερου δολαρίου και του σχίσματος του NDX δεν καταγράφηκε ευρέως.

Από την άλλη πλευρά, υπάρχουν πολλοί άνθρωποι που εξακολουθούν να φαίνονται ικανοποιημένοι με την προσθήκη σε στρατηγικές μεταφοράς χαμηλότερου κινδύνου... τα 6μηνα έντοκα γραμμάτια έχουν αποδόσεις 5% αυτή τη στιγμή (που τώρα ξεπερνούν τη μεταφορά σε ένα χαρτοφυλάκιο 60/40) και τα 2ετή ομόλογα των ΗΠΑ διαπραγματεύονται σε επίπεδα που δεν έχουν παρατηρηθεί από το 2007.

3. Υπήρξαν πολλές αντιδράσεις στα σχόλια ότι το πίσω άκρο της καμπύλης των αμερικανικών επιτοκίων είναι ευάλωτο.

Τα υψηλότερα επιτόκια των ΗΠΑ κατά μήκος της καμπύλης είναι η κατεύθυνση του ταξιδιού προς το παρόν.

Γιατί;

Όσο περισσότερο ζούμε με ένα 5% στο τελικό επιτόκιο... και η οικονομία των ΗΠΑ διατηρεί ευρεία δυναμική... τόσο περισσότερες ενδείξεις έχουμε ότι το επιτόκιο ισορροπίας είναι υψηλότερο... έτσι, τόσο πιο πιθανό είναι η αγορά να εξετάζει σοβαρά ένα 6% στο τελικό επιτόκιο... και επομένως τόσο πιο δύσκολο είναι να πιστέψει κανείς την υπόθεση της Fed για το ουδέτερο επιτόκιο ~2,50%.

4. Ένας εξαιρετικά απλός τρόπος για να γίνουν κατανοητά τα πράγματα, ξεκινώντας από την προοπτική ότι έχουμε ένα επιτόκιο Fed Funds βόρεια του 6%, τότε:

ΔΤΚ, Μάιος 2000: 3,2%

επιτόκιο-στόχος Fed Funds, Μάιος 2000: 6,5%

ΔΤΚ, Φεβρουάριος 2023: 6,4%

επιτόκιο-στόχος Fed Funds, Φεβρουάριος 2023: 4,5%

5. Τώρα, υπάρχουν "444.000" διαφορές μεταξύ της παγκόσμιας οικονομίας του σήμερα σε σχέση με τότε;

Ναι.

Παρ' όλα αυτά, από τις φτηνές θέσεις, τα τμήματα της αγοράς - και αυτή η Fed - είναι ακόμη πολύ αγκυλωμένα στον κόσμο μετά τη μεγάλη ύφεση (GFC).

Ίσως αυτό να μην αποτελεί έκπληξη, δεδομένου ότι όποιος έζησε τα επακόλουθα του 2008 έχει την εμπειρία αυτή ενσωματωμένη μέσα του, αλλά το GFC ήταν περισσότερο μια εξαίρεση παρά μια μόνιμη νέα κανονικότητα.

6. Σε αυτό το πνεύμα, δεν είναι λάθος να θεωρήσει κανείς ότι "η οικονομία είναι πολύ υπερθερμασμένη.

Υπάρχει ελάχιστη έως καθόλου πρόοδος στον πληθωρισμό, υπάρχει ελάχιστος έως καθόλου λόγος να περιμένει κανείς μια μεγάλη επιβράδυνση στο μέλλον...

7. Μερικές επιπλέον απόψεις για τα πράγματα, είναι ότι ο μεγάλος βραχυπρόθεσμος κίνδυνος εδώ είναι αν η Fed επανέλθει σε αυξήσεις 50 μονάδων βάσης.

Αν δεν το κάνει, οι αγορές μπορούν να το διαχειριστούν.

Αν το κάνει, δεν είμαστε προετοιμασμένες γι' αυτό.

Αυτό είναι υπερβολικά περιοριστικό, αλλά είναι και ο βασικός κίνδυνος εδώ.

Η βραχυπρόθεσμη τιμολόγηση της μεταβλητότητας σε πολλά μέρη φαίνεται πολύ χαμηλή, δεδομένου του κινδύνου εκδήλωσης.

8. Μερικές πρόσθετες απόψεις:

i. Η τιμολόγηση της αγοράς στις 31 μονάδες βάσης για την FOMC του Μαρτίου (που θα διαμορφωθεί στις 25 ή 50 μονάδες βάσης) δεν αποτελεί σταθερή ισορροπία.

ii. Ο παγκόσμιος συντονισμός είναι μια σαφής διαφορά μεταξύ τώρα και του μεγαλύτερου μέρους του 2022, όταν ο αμερικανικός εξαιρετισμός κυριαρχούσε και η Ευρώπη και η Κίνα ήταν βυθισμένες σε δικούς τους πολέμους.

Αυτό κάνει τα πράγματα πολύ πιο δύσκολα στη χώρα του συναλλάγματος, αλλά πιθανότατα όλα πιέζουν προς την ίδια κατεύθυνση για τα επιτόκια.

iii. Οι αγορές πέρασαν τον Φεβρουάριο κυρίως αντιστρέφοντας τις τάσεις και τις αφηγήσεις του Ιανουαρίου, οπότε είναι σχεδόν αμετάβλητες από τα μέσα Δεκεμβρίου/αρχές Ιανουαρίου σε αρκετές μεγάλες κατηγορίες περιουσιακών στοιχείων.

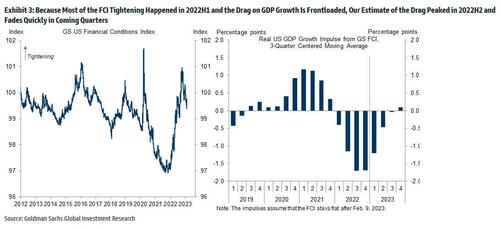

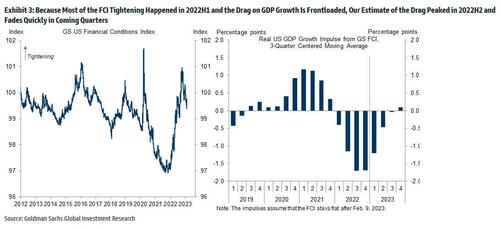

9. Φαίνεται να υπάρχει κάποια σύγχυση σχετικά με τη φράση "μεγάλη και μεταβλητή υστέρηση", η οποία στην πραγματικότητα αναφερόταν στο χρόνο μέχρι την αιχμή της επίδρασης στο επίπεδο του ΑΕΠ, όχι στην αιχμή της επίδρασης στο ρυθμό αύξησης του ΑΕΠ.

10. Αν και η γεωπολιτική είναι εξαιρετικά δύσκολη μεταβλητή για συνεπή διαπραγμάτευση, και μετά το αρχικό σοκ και τον κλονισμό, οι αγορές συνήθως εκπλήσσουν με την ικανότητά τους να βρίσκουν μηχανισμούς αντιμετώπισης και να εξοικειώνονται με τις σχετικές ειδήσεις.

11. Η Ευρώπη ήταν το ταχύτερο άλογο στην παγκόσμια κούρσα των μετοχών φέτος, και δεν ήταν πραγματικά κοντά.

Παράλληλα με τα συνεχιζόμενα διαρθρωτικά ζητήματα, την επίσημη έναρξη του QT της ΕΚΤ και τον πληθωρισμό που είναι υψηλότερος του αναμενόμενου και παρατείνει τη σειρά των αυξήσεων των επιτοκίων κατά 50 μονάδες βάσης, το σενάριο όπου η επιστροφή των γεωπολιτικών ανησυχιών ρίχνει τη δυναμική εκτός πορείας έχει πολλές πιθανότητες.

12. Όπως σημειώθηκε προηγουμένως, τον Ιανουάριο σημειώθηκε ρεκόρ αγορών κινεζικών μετοχών από hedge funds.

Η δράση των τιμών από τότε - σε ολόκληρο το σύμπλεγμα της Κίνας, συμπεριλαμβανομένων των πιστώσεων και των εμπορευμάτων - ήταν απογοητευτική.

13. Μια μη συνεπαγωγή: ο κλάδος μας αφιερώνει πάρα πολύ μελάνι στη δραστηριότητα της κοινότητας CTA.

Οι CTAs αποτελούν περίπου το 8% του συνολικού ενεργητικού των hedge funds στα futures του S&P, περίπου το 6% των συνολικών open calls και -στην κορύφωση της δραστηριότητας- περίπου το 4% του ημερήσιου όγκου.

14. Στο πλαίσιο των υψηλότερων επιτοκίων, αυτό το σημείωμα είναι ένα υψηλής ποιότητας check-down ορισμένων σαφών τάσεων που διαμορφώνονται κάτω από την κουκούλα των μετοχών - για παράδειγμα, οι κυκλικές βιομηχανικές και οι νικητές/αποτυχημένοι του πληθωρισμού κάνουν αυτό που πρέπει.

15. Τέλος, η ετήσια επιστολή της Berkshire Hathaway αξίζει μια γρήγορη ανάγνωση...

www.bankingnews.gr

Το βασικό όμως όλων όσων ανέλυσε η Goldman Sachs είναι ότι τα επιτόκια της Federal Reserve θα συνεχίσουν να αυξάνονται και η μεταβλητότητα θα παραμείνει σε υψηλά επίπεδα.

Αναλυτικά οι εστίες αβεβαιότητας

1. Αν και δεν είναι μια σημαντική είδηση, και με τον κίνδυνο σοβαρής υπερβολικής μείωσης, το βασικό μακροοικονομικό σκηνικό το 2023 είναι το εξής: Ο πληθωρισμός στις ΗΠΑ είναι πιο επίμονος από το αναμενόμενο- η ανάπτυξη στις ΗΠΑ είναι ισχυρότερη από το αναμενόμενη.

Αν και πρέπει να σταματήσουν οι αγορές να περιγράφουν την εγχώρια οικονομία ως "καυτή", η ευρεία τάση των σκληρών δεδομένων θα έλεγε ότι οι ΗΠΑ γενικά... τρέχουν.

Και αυτό προκαλεί ένα προφανές ερώτημα σχετικά με το αν τα μέγιστα επιτόκια είναι, για άλλη μια φορά, ακόμα μπροστά μας.

2. Το μακροοικονομικό οικοσύστημα ΔΕΝ είναι απαραίτητα αυτό που πολλοί άνθρωποι περίμεναν καθώς μπήκαμε στο νέο έτος.

Η άποψη συναίνεσης επικεντρωνόταν γύρω από ένα δύσκολο πρώτο εξάμηνο, και υπήρχαν πολλές συζητήσεις για ύφεση μόλις στις αρχές Ιανουαρίου.

Από τη μία πλευρά, αυτό το σύνολο ευκαιριών των υψηλότερων επιτοκίων, του ισχυρότερου δολαρίου και του σχίσματος του NDX δεν καταγράφηκε ευρέως.

Από την άλλη πλευρά, υπάρχουν πολλοί άνθρωποι που εξακολουθούν να φαίνονται ικανοποιημένοι με την προσθήκη σε στρατηγικές μεταφοράς χαμηλότερου κινδύνου... τα 6μηνα έντοκα γραμμάτια έχουν αποδόσεις 5% αυτή τη στιγμή (που τώρα ξεπερνούν τη μεταφορά σε ένα χαρτοφυλάκιο 60/40) και τα 2ετή ομόλογα των ΗΠΑ διαπραγματεύονται σε επίπεδα που δεν έχουν παρατηρηθεί από το 2007.

3. Υπήρξαν πολλές αντιδράσεις στα σχόλια ότι το πίσω άκρο της καμπύλης των αμερικανικών επιτοκίων είναι ευάλωτο.

Τα υψηλότερα επιτόκια των ΗΠΑ κατά μήκος της καμπύλης είναι η κατεύθυνση του ταξιδιού προς το παρόν.

Γιατί;

Όσο περισσότερο ζούμε με ένα 5% στο τελικό επιτόκιο... και η οικονομία των ΗΠΑ διατηρεί ευρεία δυναμική... τόσο περισσότερες ενδείξεις έχουμε ότι το επιτόκιο ισορροπίας είναι υψηλότερο... έτσι, τόσο πιο πιθανό είναι η αγορά να εξετάζει σοβαρά ένα 6% στο τελικό επιτόκιο... και επομένως τόσο πιο δύσκολο είναι να πιστέψει κανείς την υπόθεση της Fed για το ουδέτερο επιτόκιο ~2,50%.

4. Ένας εξαιρετικά απλός τρόπος για να γίνουν κατανοητά τα πράγματα, ξεκινώντας από την προοπτική ότι έχουμε ένα επιτόκιο Fed Funds βόρεια του 6%, τότε:

ΔΤΚ, Μάιος 2000: 3,2%

επιτόκιο-στόχος Fed Funds, Μάιος 2000: 6,5%

ΔΤΚ, Φεβρουάριος 2023: 6,4%

επιτόκιο-στόχος Fed Funds, Φεβρουάριος 2023: 4,5%

5. Τώρα, υπάρχουν "444.000" διαφορές μεταξύ της παγκόσμιας οικονομίας του σήμερα σε σχέση με τότε;

Ναι.

Παρ' όλα αυτά, από τις φτηνές θέσεις, τα τμήματα της αγοράς - και αυτή η Fed - είναι ακόμη πολύ αγκυλωμένα στον κόσμο μετά τη μεγάλη ύφεση (GFC).

Ίσως αυτό να μην αποτελεί έκπληξη, δεδομένου ότι όποιος έζησε τα επακόλουθα του 2008 έχει την εμπειρία αυτή ενσωματωμένη μέσα του, αλλά το GFC ήταν περισσότερο μια εξαίρεση παρά μια μόνιμη νέα κανονικότητα.

6. Σε αυτό το πνεύμα, δεν είναι λάθος να θεωρήσει κανείς ότι "η οικονομία είναι πολύ υπερθερμασμένη.

Υπάρχει ελάχιστη έως καθόλου πρόοδος στον πληθωρισμό, υπάρχει ελάχιστος έως καθόλου λόγος να περιμένει κανείς μια μεγάλη επιβράδυνση στο μέλλον...

7. Μερικές επιπλέον απόψεις για τα πράγματα, είναι ότι ο μεγάλος βραχυπρόθεσμος κίνδυνος εδώ είναι αν η Fed επανέλθει σε αυξήσεις 50 μονάδων βάσης.

Αν δεν το κάνει, οι αγορές μπορούν να το διαχειριστούν.

Αν το κάνει, δεν είμαστε προετοιμασμένες γι' αυτό.

Αυτό είναι υπερβολικά περιοριστικό, αλλά είναι και ο βασικός κίνδυνος εδώ.

Η βραχυπρόθεσμη τιμολόγηση της μεταβλητότητας σε πολλά μέρη φαίνεται πολύ χαμηλή, δεδομένου του κινδύνου εκδήλωσης.

8. Μερικές πρόσθετες απόψεις:

i. Η τιμολόγηση της αγοράς στις 31 μονάδες βάσης για την FOMC του Μαρτίου (που θα διαμορφωθεί στις 25 ή 50 μονάδες βάσης) δεν αποτελεί σταθερή ισορροπία.

ii. Ο παγκόσμιος συντονισμός είναι μια σαφής διαφορά μεταξύ τώρα και του μεγαλύτερου μέρους του 2022, όταν ο αμερικανικός εξαιρετισμός κυριαρχούσε και η Ευρώπη και η Κίνα ήταν βυθισμένες σε δικούς τους πολέμους.

Αυτό κάνει τα πράγματα πολύ πιο δύσκολα στη χώρα του συναλλάγματος, αλλά πιθανότατα όλα πιέζουν προς την ίδια κατεύθυνση για τα επιτόκια.

iii. Οι αγορές πέρασαν τον Φεβρουάριο κυρίως αντιστρέφοντας τις τάσεις και τις αφηγήσεις του Ιανουαρίου, οπότε είναι σχεδόν αμετάβλητες από τα μέσα Δεκεμβρίου/αρχές Ιανουαρίου σε αρκετές μεγάλες κατηγορίες περιουσιακών στοιχείων.

9. Φαίνεται να υπάρχει κάποια σύγχυση σχετικά με τη φράση "μεγάλη και μεταβλητή υστέρηση", η οποία στην πραγματικότητα αναφερόταν στο χρόνο μέχρι την αιχμή της επίδρασης στο επίπεδο του ΑΕΠ, όχι στην αιχμή της επίδρασης στο ρυθμό αύξησης του ΑΕΠ.

10. Αν και η γεωπολιτική είναι εξαιρετικά δύσκολη μεταβλητή για συνεπή διαπραγμάτευση, και μετά το αρχικό σοκ και τον κλονισμό, οι αγορές συνήθως εκπλήσσουν με την ικανότητά τους να βρίσκουν μηχανισμούς αντιμετώπισης και να εξοικειώνονται με τις σχετικές ειδήσεις.

11. Η Ευρώπη ήταν το ταχύτερο άλογο στην παγκόσμια κούρσα των μετοχών φέτος, και δεν ήταν πραγματικά κοντά.

Παράλληλα με τα συνεχιζόμενα διαρθρωτικά ζητήματα, την επίσημη έναρξη του QT της ΕΚΤ και τον πληθωρισμό που είναι υψηλότερος του αναμενόμενου και παρατείνει τη σειρά των αυξήσεων των επιτοκίων κατά 50 μονάδες βάσης, το σενάριο όπου η επιστροφή των γεωπολιτικών ανησυχιών ρίχνει τη δυναμική εκτός πορείας έχει πολλές πιθανότητες.

12. Όπως σημειώθηκε προηγουμένως, τον Ιανουάριο σημειώθηκε ρεκόρ αγορών κινεζικών μετοχών από hedge funds.

Η δράση των τιμών από τότε - σε ολόκληρο το σύμπλεγμα της Κίνας, συμπεριλαμβανομένων των πιστώσεων και των εμπορευμάτων - ήταν απογοητευτική.

13. Μια μη συνεπαγωγή: ο κλάδος μας αφιερώνει πάρα πολύ μελάνι στη δραστηριότητα της κοινότητας CTA.

Οι CTAs αποτελούν περίπου το 8% του συνολικού ενεργητικού των hedge funds στα futures του S&P, περίπου το 6% των συνολικών open calls και -στην κορύφωση της δραστηριότητας- περίπου το 4% του ημερήσιου όγκου.

14. Στο πλαίσιο των υψηλότερων επιτοκίων, αυτό το σημείωμα είναι ένα υψηλής ποιότητας check-down ορισμένων σαφών τάσεων που διαμορφώνονται κάτω από την κουκούλα των μετοχών - για παράδειγμα, οι κυκλικές βιομηχανικές και οι νικητές/αποτυχημένοι του πληθωρισμού κάνουν αυτό που πρέπει.

15. Τέλος, η ετήσια επιστολή της Berkshire Hathaway αξίζει μια γρήγορη ανάγνωση...

www.bankingnews.gr

Σχόλια αναγνωστών