Η Federal Reserve δεν θα είναι σε θέση να περιορίσει τις πληθωριστικές πιέσεις επειδή έχουν τις ρίζες τους στην επεκτατική δημοσιονομική πολιτική, σύμφωνα με report που παρουσιάστηκε στο ετήσιο συνέδριο Jackson Hole της κεντρικής τράπεζας το Σάββατο 27 Αυγούστου 2022 με αντικείμενο γιατί η δημοσιονομική πολιτική ήταν ο βασικός ένοχος πίσω από την πληθωριστική έκρηξη που τώρα επιχειρούν να αντιμετωπίσουν οι κεντρικοί τραπεζίτες

Την ίδια ώρα, τα παριστάμενα μέλη του ΔΣ της Ευρωπαϊκής Κεντρική τράπεζας έδωσαν σήμα για σημαντική αυξηση των επιτοκών το ερχόμενο μήνα, στις 8 Σεπτεμβρίου, ενώ περιπου προανήγγιλαν την είσοδο της οικονομίας της Ευρωζώνη σε τεχνική ύφεση.

Οι προκλήσεις -- δημοσιονομικές και νομισματικές

«Το γεγονός ότι περίπου το ήμισυ της πρόσφατης αύξησης του πληθωρισμού έχει δημοσιονομικές ρίζες θέτει ορισμένες προκλήσεις για τους υπεύθυνους χάραξης πολιτικής σήμερα.

Όχι μόνο ο δημοσιονομικός πληθωρισμός τείνει να είναι ιδιαίτερα επίμονος, αλλά απαιτεί επίσης μια διαφορετική πολιτική απάντηση», ανέφεραν οι συντάκτες του εγγράφου, Francesco Bianchi του Πανεπιστημίου Johns Hopkins και Leonardo Melosi της Fed του Σικάγο.

Ο ρυθμός αύξησης των επιτοκίων

Η κεντρική τράπεζα των ΗΠΑ άρχισε να αυξάνει τα επιτόκια τον Μάρτιο και πολλοί αξιωματούχοι δήλωσαν έκτοτε ότι ήταν πολύ αργά για αυτό.

Ωστόσο, οι Bianchi και Melosi υποστήριξαν ότι ακόμη κι αν είχε ξεκινήσει πιο νωρίς δεν θα είχε μεγάλη διαφορά για τον πληθωρισμό.

«Όταν ο πληθωρισμός είναι δημοσιονομικής φύσης, η νομισματική πολιτική από μόνη της μπορεί να μην δίνει μία αποτελεσματική απάντηση», έγραψαν.

Δημοσιονομικής φύσης

«Η αύξηση των επιτοκίων θα είχε ως αποτέλεσμα μόνο μια μέτρια μείωση του πληθωρισμού, με μεγάλες επιπτώσεις ωστόσο στην παραγωγή.

Αυτό οφείλεται στο γεγονός ότι όταν ο πληθωρισμός είναι δημοσιονομικής φύσης, η κεντρική τράπεζα δεν είναι αποκλειστικά υπεύθυνη για τη μείωσή του», επισήμαναν.

Ταχύτερη ανταπόκριση

Ειδικά για τη Fed η έκθεση υποστηρίζει πως μια… γερακίσια στροφή από την Τράπεζα αρκετά νωρίτερα, θα είχε διαμορφώσει τον πληθωρισμό μόλις κατά μία ποσοστιαία μονάδα χαμηλότερα, ενώ παράλληλα θα είχε προκαλέσει σημαντική ζημιά στο ΑΕΠ.

Την τρέχουσα δημοσιονομική χρονιά το αμερικανικό έλλειμμα αναμένεται να διαμορφωθεί λίγο πάνω από το 1 τρισ. δολάρια, στο 3,9% επί το ΑΕΠ, ποσοστό σχεδόν σε ιστορικά υψηλά επίπεδα.

Μάλιστα, οι εκτιμήσεις κάνουν λόγο για ελάχιστη υποχώρηση του την επόμενη χρονιά.

Σε ανάλογοι μοίρα βρίσκεται και η Ευρωζώνη, με το δημοσιονομικό έλλειμμα να αναμένεται πως θα φτάσει το 3,8% φέτος και να παραμείνει σε αυξημένα επίπεδα και τα επόμενα χρόνια, καθώς η περιοχή βρίσκεται σε φάση επιβράδυνσης.

ΕΚΤ: Ολοι... γεράκια - Προαναγγελία αυξησης επιτοκίων το Σεπτέμβρίο

Την ίδια ώρα οι υπεύθυνοι χάραξης πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας τοποθετήθηκαν το Σάββατο 27 Αυγούστου 2022 υπέρ μιας μεγάλη αύξηση των επιτοκίων τον επόμενο μήνα, καθώς ο πληθωρισμός παραμένει ανησυχητικά υψηλός και το κοινό μπορεί να χάνει την εμπιστοσύνη στη δέσμευση της τράπεζας για την καταπολέμησή του.

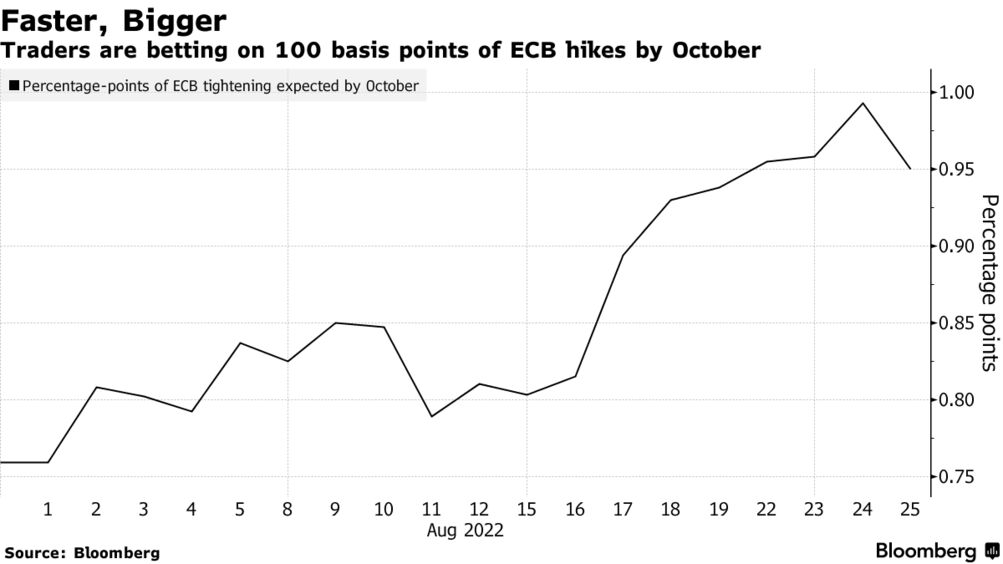

Η ΕΚΤ αύξησε τα επιτόκια κατά 50 μονάδες βάσης στο μηδέν τον περασμένο μήνα και μια παρόμοια ή και μεγαλύτερη κίνηση αναμένεται τώρα στις 8 Σεπτεμβρίου, εν μέρει λόγω του υψηλού πληθωρισμού και εν μέρει επειδή η Ομοσπονδιακή Τράπεζα των ΗΠΑ κινείται επίσης με εξαιρετικά ταχείς ρυθμούς όσον αφορά τη σύσφιξη της νομισματικής πολιτικής.

Δυναμική δράση

Μιλώντας στο ετήσιο Οικονομικό Συμπόσιο Jackson Hole της Fed, το μέλος του διοικητικού συμβουλίου της ΕΚΤ Isabel Schnabel, ο επικεφαλής της Γαλλικής Κεντρικής Τράπεζας Francois Villeroy de Galhau και ο διοικητής της κεντρικής τράπεζας της Λετονίας Martins Kazaks υποστήριξαν όλοι δυναμική ή σημαντική πολιτική δράση.

«Τόσο η πιθανότητα όσο και το κόστος του τρέχοντος υψηλού πληθωρισμού να παγιωθεί στις προσδοκίες είναι δυσάρεστα υψηλά», είπε ο Schnabel.

«Σε αυτό το περιβάλλον, οι κεντρικές τράπεζες πρέπει να δράσουν δυναμικά».

Έως και 75 μονάδες βάσης

Οι αγορές στοιχηματίζονταν σε κίνηση 50 μονάδων βάσης στις 8 Σεπτεμβρίου μέχρι πριν από λίγες ημέρες, αλλά πολλοί υπεύθυνοι χάραξης πολιτικής, υποστηρίζουν τώρα ότι θα πρέπει επίσης να ληφθεί υπόψη μια κίνηση 75 μονάδων βάσης.

"Οι εμπροσθοβαρείς αυξήσεις των επιτοκίων είναι μια λογική επιλογή πολιτικής", δήλωσε ο Kazaks στο Reuters.

«Θα πρέπει να είμαστε ανοιχτοί να συζητήσουμε τόσο τις 50 όσο και τις 75 μονάδες βάσης ως πιθανές κινήσεις.

Υπό την τρέχουσα προοπτική, θα πρέπει να είναι τουλάχιστον 50 μ.β»

Το ουδέτερο επιτόκιο

Οι αυξήσεις των επιτοκίων θα πρέπει στη συνέχεια να συνεχιστούν, υποστήριξαν οι υπεύθυνοι χάραξης πολιτικής.

Με μηδενικά επιτόκια, η ΕΚΤ τονώνει την οικονομία και παραμένει μακριά από το ουδέτερο επιτόκιο, το οποίο εκτιμάται από οικονομολόγους γύρω στο 1,5%.

Ο Villeroy δήλωσε ότι το ουδέτερο επιτόκιο θα πρέπει να επιτευχθεί πριν από το τέλος του έτους, ενώ ο Kazaks είπε ότι θα φτάσει εκεί το πρώτο τρίμηνο του επόμενου έτους.

«Κατά την άποψή μου, θα μπορούσαμε να είμαστε εκεί πριν από το τέλος του έτους, μετά από ένα άλλο σημαντικό βήμα τον Σεπτέμβριο», υπογράμμισε Villeroy.

Η Schnabel προειδοποίησε επίσης ότι οι προσδοκίες για τον πληθωρισμό κινδυνεύουν πλέον να κινηθούν πάνω από τον μεσοπρόθεσμο στόχο του 2% της ΕΚΤ, ή να «απαγκιστρωθούν» και οι έρευνες έδειξαν ότι το κοινό έχει αρχίσει να χάνει την εμπιστοσύνη στις κεντρικές τράπεζες.

Ιδιαίτερα πιθανή η ύφεση, δεν θα καμθεί ο πληθωρισμός

Οι αυξήσεις επιτοκίων έρχονται ακόμη και όταν η ανάπτυξη της ευρωζώνης επιβραδύνεται και ο κίνδυνος ύφεσης είναι ορατός.

Αλλά η ύφεση θα οφείλεται κυρίως στο αυξανόμενο ενεργειακό κόστος, έναντι του οποίου το νομισματικό πλαίσιο είναι ανίσχυρο.

Η ύφεση είναι επίσης απίθανο να επιβαρύνει αρκετά την αύξηση των τιμών ώστε να επαναφέρει τον πληθωρισμό στον στόχο χωρίς αυστηροποίηση της πολιτικής, υποστηρίζουν πολλοί.

Η επικείμενη ύφεση είναι ένα επιχείρημα για τις εμπροσθοβαρείες αυξήσεις των επιτοκίων, καθώς καθίσταται δύσκολο να μεταδοθεί στην οικονομία η νομισματική όταν η επιβράδυνση είναι ήδη ορατή.

«Με αυτόν τον υψηλό πληθωρισμό, η αποφυγή μιας ύφεσης θα είναι δύσκολη, ο κίνδυνος είναι σημαντικός και μια τεχνική ύφεση είναι πολύ πιθανή», δήλωσε ο Kazaks.

www.bankingnews.gr

Σχόλια αναγνωστών